Портфель инвестора

Портфель Алгебра. Количественные инвестиции.

- 30 ноября 2024, 12:36

- |

Стратегия удерживает длинные позиции во фьючерсе на индекс Насдак, паре юань рубль. Короткая позиция в природном газе (фьючерс) сохраняется в портфеле в декабре.

Прогноз по доходности портфеля следующие 12 мес 42%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

НА РЫНКЕ РАСКОЛБАС! Че купил на этой неделе? 😎 Мой инвест-марафон

- 30 ноября 2024, 12:18

- |

Торговая неделька выдалась забористая!😉 Первые 2 дня мы стремительно скользили вниз, лихо пробили предыдущую поддержку на 2500 п. и в одночасье рухнули аж до 2420 п. по индексу Мосбиржи. В среду я писал, что это похоже на натуральный паник-сейл и жесткое срывание стоп-лоссов у тех, кто послабже нервами. Видимо, так и было — со среды началось мощное восстановление котировок. Плюс 150 пунктов за пару дней!

🚀Но отскок рынка — разумеется, ничто по сравнению с той ракетой, в которую превратился бакс. Пока ЦБ (намеренно или нет) хлопал ушами, вечнозелёный улетел аж на 114 ₽, и лишь в пятницу мы увидели небольшой откат. Вклады приносят нам 20% в год, а нацвалюта уже обесценилась на те же 20% за пару месяцев — какая-то не очень занимательная математика получается.

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я подробно разобрал происходящее с Транснефтью, прокомментировал стремительное падение рынка акций и сравнил между собой Полюс и Норникель с точки зрения инвестора.

( Читать дальше )

Итоги ИИС 3 года

- 30 ноября 2024, 11:34

- |

1. Доходность за три года 4,08% ))

2. Заблокировано активов в Finex - 4млн. руб.

3. Регулярно пополняем с ЗП данный ИИС.

( Читать дальше )

📊 Итоги 3 лет создания Собственного Пенсионного Фонда

- 30 ноября 2024, 02:23

- |

«А что, если начать с 20 лет создавать свой Собственный Пенсионный Фонд?» — центральный вопрос-призыв моего скромного, авторского блога. Сегодня мы узнаем к каким результатам за 3 года пришел парень, который начал создавать капитал со студенческой поры.

Исходные данные:

🥕 Возраст — 25 лет;

🥕 Семья — 2 человека;

🥕 Место жительства — Ярославская область;

🥕 Живем в съемной квартире, есть своя машина;

🥕 Работать над созданием капитала начал в 2021 — будучи студентом, однако и до этого была привычка откладывать часть средств из доходов;

🥕 Цель: сформировать мини-пенсионный фонд, который будет покрывать расходы семьи в будущем.

Всем привет, с вами Captain — автор небольшого блога про личные финансы, инвестиции и FIRE.

Жми на морковку 🥕 и присоединяйся, будем повышать уровень финансовой грамотности вместе!!

Каждый год создания нашего мини-пенсионного фонда наполнен существенными событиями, которые так или иначе определяют промежуточный результат.

( Читать дальше )

❤ СИЛА karpov72_итоги ноября 2024_провалы во всём

- 30 ноября 2024, 01:19

- |

Очень долгое время не публиковал свои результаты торгов.

Главный вывод такой, что прав был, когда сомневался, а так ли я хорошо торгую. Просто рынок был растущий, всё росло как на дрожжах.

Вот и мой капитал на бирже рос.

Зря сомневается во мне, мой самый внимательный читатель «Мой господин», удивляюсь. Если он заявляет, что его состояние на бирже несколько десятков миллионов рублей, помню где-то читал про это, то тогда зачем ему обращать внимание на такую мелкую сошку как я? Ну чем, чем я его могу интересовать? Раз он такой успешный и зарабатывает. Невольно закрадывается мысль, а так ли реальны его успехи?

Обращаюсь к человеку «Мой господин». Есть ли твои публично доказанные результаты успешной торговли? Скажем на конкурсе Лучший частный инвестор от Московской биржи? Если есть, то прошу предоставить. А если нет, то либо докажите свою успешность, вот в начале года конкурс стартует, прекрасная возможность показать себя в деле. Тогда все вокруг реально зауважают такого успешного трейдера.

( Читать дальше )

Рассказываю про свою схему с акциями и доходами.

- 29 ноября 2024, 19:21

- |

Сразу после зарплаты 40% уходит в ОФЗ и корпоративные облигации. Да, звучит занудно, но это моя подушка безопасности на случай, если вдруг надоест писать код и захочется год пролежать на диване) Сейчас доходность в районе 12-14% годовых.

Еще 30% отправляется в дивидендные акции. В основном это Сбер, Газпром, Роснефть и подобные киты. Ориентируюсь на компании, которые стабильно платят дивиденды последние несколько лет.

Оставшиеся 30% это портфель приключений) Сюда идут и спекуляции на акциях второго-третьего эшелонов, и которые новые идеи. Иногда захожу в сильно просевшие акции или наоборот пытаюсь поймать растущие истории.

А как вы распределяете доходы? Делитесь в комментах)

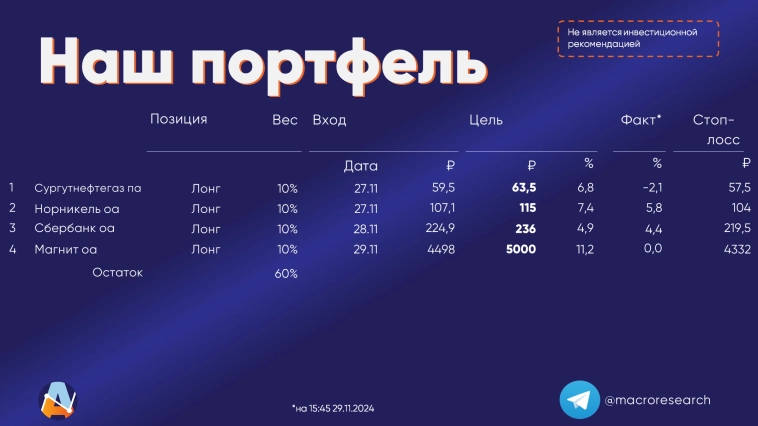

⚡️Обновление в модельном портфеле

- 29 ноября 2024, 15:57

- |

Открываем новую позицию в портфеле:

Магнит, обыкновенные акции

Позиция: Лонг

Цель: 5000 руб.

Потенциальная доходность: 11,2%

Мы считаем, что рекомендация совета директоров по дивидендам за 9 мес. 2024 г. (560 руб./акция) способна вернуть котировки Магнита к круглому уровню 5000 рублей.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

Рынок пикирует вниз. Пополнил брокерский счёт на 238 000 в ноябре. Что купил? Часть 2

- 29 ноября 2024, 07:37

- |

Заканчивается ноябрь, а вместе с ним и бюджет, который был выделен на инвестиции. Рынок пикирует вниз, всё сыпется не слабее, чем снег с небес. Я продолжаю инвестировать по своему плану. Кроме 238 000 дополнительных пополнений не было, только купоны.

Про покупки первой половины ноября можно почитать тут. Ну а во второй половине ноября я покупал только всё хорошее и не покупал ничего плохого — плохое не берём, потому что плохое опасно.

Напомню, что мой базовый план предполагал пополнение на 1,2 млн в этом году на ИИС и БС без учёта вычета. На данный момент это 2 162 000 за 11 месяцев. Базовый план выполнен. План максимум — 2,4 млн до конца года. Для этого нужно ещё одно пополнение на 238 000 рублей в декабре.

По составу портфеля у меня есть план, и я его придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь, Магнит, Газпром нефть и Яндекс — по 5% портфеля акций (по 2% от биржевого портфеля).

( Читать дальше )

Ребалансировка портфеля

- 29 ноября 2024, 07:23

- |

В этой связи я решил привести небольшую ребалансировку портфеля и избавиться от ряда компаний, которые могут ещё длительное время не генерировать прибыль и висеть «мертвым капиталом», скатываясь все ниже и ниже. Тем более доля продаваемых мною компаний незначительная.

Думаю, что лучше будет переложить вырученные деньги в активы, которые будут приносить доход.

Есть такое понятие как «непринятие потерь», т.е. когда люди предпочитают избегать потери, а не получать прибыль. Ведь если убыток не зафиксирован, то его якобы и нет, считают они. Но в данной ситуации можно сидеть долго в бесперспективных активах.

Итак, мною проданы:

🔹170000 акций Россетей (-70% падение со своих максимумов; огромные капитальные затраты (2023г. — 530 млрд руб, в 2024г. превысят 600 млрд руб., в 2025-2029гг. более 3,5 трлн руб), в связи с этим отсутствие и дальнейшая неопределенность с дивидендами). Фиксирую убыток.

( Читать дальше )

Состав портфеля (октябрь 2024): крипта, фондовый рынок, краудлендинг, бизнес

- 28 ноября 2024, 22:03

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

По категориям:

Фондовый рынок — 65,8%

Крипта — 17,9%

Бизнес — 10%

Краудлендинг — 6,3%

Начал сокращать позицию в крипте. Биткоин вышел на исторические максимумы, поэтому буду его начинать распродавать. Выводить много сразу не могу. Не знаю на сколько месяцев (лет?) затянется распродажа и вывод портфеля. Краудлендинг хочу увеличить до 30%.

Фондовый рынок по брокерам:

АЛОР — 78,2%

Альфа — 11,9%

Финам — 7,2%

Тинькофф — 1,8%

АЛОР — основной счёт. Альфу сделал для премиума. Финам и Тинькофф для стратегий автоследования. Из инвестиционной палаты все активы вывел. Там был только Глобалтранс. В ВТБ счёт пришлось закрыть, хотя в моём рейтинге брокеров ВТБ занял 1 место.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал