Прогноз по акциям

"Яндекс" прёт как танк. Разбор финансов и перспектив компании

- 26 мая 2023, 21:46

- |

Бумаги IT-компании «Яндекс» традиционно являются одними из наиболее популярных среди российских участников фондового рынка. Уверенно входят в ТОП-10 ценных бумаг.

Однако в 2022 году ситуация с компаниями, которые представлены не акциями, а депозитарными расписками и структурированы через офшорную юрисдикцию, резко усложнилась. «Яндекс» исключением не стал.

Инвесторы с опасением покупали бумаги компании, несмотря на продолжающийся уверенный рост всех показателей. Например, по итогам 2022 года выручка IT-гиганта увеличилась на 46,4% до 521,7 млрд рублей. За первый квартал этого года прирост составил ещё 54% (рост со 106 до 163,3 млрд рублей).

Однако котировки «Яндекса» сейчас практически в три (!) раза меньше, чем на пике осенью 2021 года.

Впрочем, вопрос юрисдикции может в скором времени решиться. Блумберг сообщает, что миноритариям, владеющим депозитарными расписками, предложат три варианта: сохранить долю в голландской Yandex N.V., которая будет выделена в отдельный бизнес с небольшим количеством направлений, забрать деньги (надо понимать, будет произведен обратный выкуп), либо обменять расписки на акции уже непосредственно российской компании, которая, как сообщается, будет зарегистрирована в САР в Калининграде.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Доходность акций Мосэнерго 6,4%, ниже ожиданий - СберИнвестиции

- 26 мая 2023, 21:19

- |

Новость негативна для котировок Мосэнерго: дивиденд оказался на 40% ниже даже наших относительно умеренных ожиданий (0,311 руб. на акцию). Ещё 10 апреля мы снизили оценку акций компании до Держать из-за избыточного роста котировок, вызванного ожиданиями больших дивидендов. Сейчас целевая цена по акциям Мосэнерго — 2,4 руб., что на 18% ниже уровня вчерашнего закрытия.Иванин Георгий

«СберИнвестиции»

С точки зрения настроений на рынке эта новость негативна и для других «дочек» Газпром энергохолдинга — ОГК-2 и ТГК-1. Наша оценка этих акций такая же — Держать. Совет директоров ОГК-2 также рекомендовал выплатить дивиденды ниже ожиданий.

TCS Group вернулся к прибыли 2021 года

- 26 мая 2023, 16:56

- |

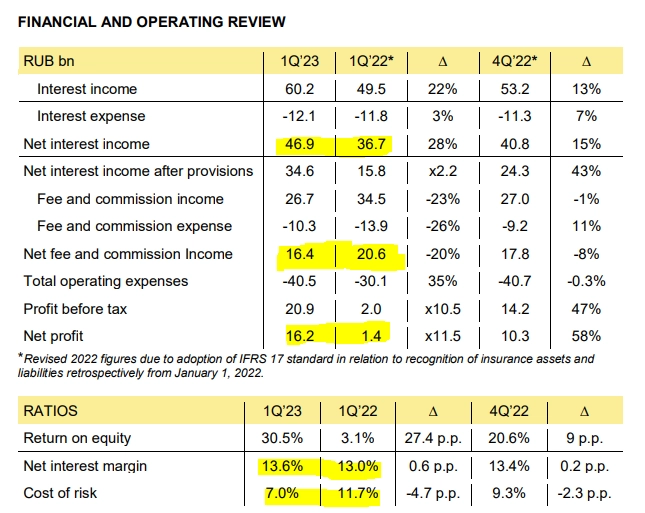

ТКС Групп опубликовал финансовые результаты за 1-ый квартал 2023 года. Результат по прибыли вышел немного выше консенсуса (15,5 млрд руб.), а банк заработал 16,2 млрд рублей.

По прибыли компания вернулась в 2021 год — неплохо, но я ждал большего (20 млрд рублей), писал об этом здесь.

( Читать дальше )

Совкомфлот получил рекордную квартальную прибыль - что дальше?

- 26 мая 2023, 15:17

- |

Правда вспоминаем, что Совкомфлот платит дивиденды от скорр прибыли на различные переоценки и расходы по хеджированию

( Читать дальше )

У миноритариев Яндекса может быть несколько вариантов действий - Синара

- 26 мая 2023, 14:48

- |

Возможность конвертировать бумаги Yandex в акции российской компании создаст дополнительный потенциал роста (как и развитие международного бизнеса, который мы консервативно оцениваем на уровне ноля). Для некоторых нероссийских миноритариев лучшим выбором может стать выкуп или сохранение акций Yandex N.V. (которая в любом случае может быть оценена на уровне как минимум вдвое выше OTC-котировок).

( Читать дальше )

Озон (OZON) - главное из отчёта за 1 квартал 2023

- 26 мая 2023, 14:44

- |

В 1 кв'22 Озон выдал аномально высокий результат (люди закупались всем подряд на февральских событиях), база высокая, поэтому в этом году ничего выдающегося я не ждал. Но цифры приятно удивили:

🔹GMV – 303 млрд., +71% г/г. Сам Озон прогнозировал на 2023 годовой рост +60%, пока идут даже с опережением

🔹Выручка 92 250 млрд., +47%. Темп адекватный (по итогам 2022 было +55%). Весь рост выручки и GMV в этом квартале – за счет 3P-продаж. Вероятно, на Озон последние месяцы пришло немало недовольных продавцов с WB. Это само по себе хорошо, доля 3P должна быть высокой, но вот полная стагнация в 1P-сегменте немного напрягает – здесь пора уже отойти от последствий пожара и вернуться к хоть какому-то росту

🔹Количество покупателей и заказов продолжает расти хорошими темпами. Частотность заказов тоже – но мы уже знаем, что это происходит за счет снижения среднего чека. Выручка с покупателя у Озона прибавила лишь ~14% – сравнимо с фактической инфляцией

🔹Скорректированная EBITDA – 7 969 млрд. (в 2022 был минус) 4 квартала подряд ебитда положительная – юбилей! Про корректировки отдельно говорил в видео, но больших претензий к ним нет

( Читать дальше )

Совкомфлот отчитался за первый квартал

- 26 мая 2023, 13:48

- |

Совкомфлот

МСар = ₽155 млрд

Р/Е = 5 (по МСФО за 2022 год)

📊Итоги

— выручка: $627 млн (+58%);

— EBITDA: $453 млн (+137% год к году; +52% к 4 кварталу 2022 года);

— чистая прибыль: $286 млн (против убытка в $91 млн в 1 квартале 2022 года);

— чистый долг: $646 млн (-30%).

📈Бумаги Совкомфлота (FLOT) растут после отчета на 4%.

🚀Такие отличные результаты свидетельствуют об улучшении конъюнктуры даже относительно рекордных показателей второго полугодия 2022 года. А тогда, напомним, наблюдался повышенный спрос на суда компании из-за ограничений на перевозку российской нефти и роста ставок фрахта.

🔸Да, уже сейчас прибыль компании за один квартал быстро догоняет показатель за весь прошлый год. Однако тяжело предсказать, какие результаты покажет Совкомфлот за 2023-й год. Сейчас есть очень большой теневой флот, что затрудняет аналитику из-за закрытости информации.

🔸К тому же ставки фрахта в дальнейшем могут нормализоваться, что приведет к более умеренному росту показателей.

( Читать дальше )

Совкомфлот. Хорошая отчётность. Рост 6% в моменте.

- 26 мая 2023, 12:52

- |

#СовКомФлот

Рост 6% на хорошей отчётности.

Чистая прибыль ПАО «Совкомфлот» по МСФО

в первом квартале 2023 года составила $285,9 млн

по сравнению с убытком $90,8 млн в аналогичном периоде 2022 года.

Показатель EBITDA в первом квартале вырос почти в 2,4 раза, до $452,5 млн.

Выручка на основе тайм-чартерного эквивалента увеличилась почти в два раза, до $551,7 млн.

Чистый долг компании сократился на 30,4% и составил $646,1 млн.

Компания подтверждает политику по выплате дивидендов в размере не менее 50% от скорректированной чистой прибыли по МСФО

В апреле совет директоров «Совкомфлота» рекомендовал акционерам

на годовом собрании принять решение о выплате дивидендов за 2022 г. в размере 4,29 руб. на акцию.

Общая сумма дивидендов в случае их утверждения составит 10,188 млрд руб.

«Совкомфлот» специализируется на перевозке сжиженного газа, нефти и нефтепродуктов,

это один из крупнейших в мире операторов танкерного флота.

Free float «Совкомфлота» составляет 15,6%,

квазиказначейский пакет — около 1,6%. РФ принадлежит 82,8%.

( Читать дальше )

На закрытие дивидендного гэпа в акциях Лукойла может потребоваться около месяца - Промсвязьбанк

- 26 мая 2023, 11:00

- |

Новость ожидаемая, ранее такой размер дивидендов рекомендовал СД. Суммарно на дивиденды за 2022 г. приходится 694 руб./акцию, доходность 13%. 1 июня акции будут торговаться последний день с дивидендами, на закрытие гэпа может потребоваться, по нашим оценкам, около месяца.Промсвязьбанк

Дальнейшие перспективы бумаги связаны с ожиданиями дивидендов уже в этом году. Поскольку результатов по МСФО нет, оценка затруднена. Тем не менее, в условиях достаточно высоких ожидаемый нами рублевых цен на нефть мы полагаем, что можно рассчитывать на 500-550 руб./акцию. Мы позитивно в целом смотрим на ЛУКОЙЛ и рекомендуем его акции к покупке с таргетом 5300 руб., потенциал роста 19%.

Мосбиржа: в ожидании новой стратегии

- 26 мая 2023, 01:12

- |

🏛 Московская биржа представила финансовые результаты за 1 кв. 2023 года:

📉 Комиссионные доходы сократились с января по март на -6,5% (г/г) до 10 млрд руб., в первую очередь на фоне высокой базы, поскольку торговая активность иностранных клиентов сошла на нет, уже начиная с конца февраля 2022 года. Таким образом, со 2 кв. 2023 года биржа начнёт демонстрировать рост комиссионных доходов, поскольку эффект высокой базы будет нивелирован.

📈 Чистый процентный доход, понятное дело, вырос на +21% (г/г) до 13,2 млрд руб. В январе биржа ещё получала доходы от размещения средств нерезидентов на счетах типа «С», однако затем этот кэш был переведен в Агентство страхование вкладов (АСВ) по решению Центробанка, поэтому начиная со 2 кв. 2023 года темп роста процентных доходов однозначно замедлится.

📈 На фоне убедительного роста чистого процентного дохода и сокращения издержек, показатель EBITDA Мосбиржи вырос по итогам 1 кв. 2023 года на +24,4% (г/г) до 19,1 млрд руб. При этом отношение операционных расходов к доходам сократилось на 7 п.п. до 23,4%. Для финансовых компаний низким уровнем является отметка 30%, и результаты Мосбиржи указывают на верную стратегию менеджмента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал