Прогноз по акциям

RAZB0RKA отчета НОРНИКЕЛЬ по МСФО за 1 полугодие 2022 года - уточняем расчетный дивиденд

- 23 августа 2022, 14:38

- |

По просьбам подписчиков, продолжаю разбирать отчетность НОРНИКЕЛя

Ранее на канале опубликовал обзор отчета по РСБУ

Рекомендую прочитать сначала его, а потом уже переходить к разборке МСФО

RAZB0RKA отчета НОРНИКЕЛЬ по РСБУ за 1 полугодие 2022 — считаем дивиденд

t.me/razb0rka/126Напомню, РСБУ НОРНИКЕЛя это ТОЛЬКО результаты Норильского дивизиона

МСФО это уже результаты всей группы ГМК НОРНИКЕЛЬ

Традиционно, не буду рассказывать о всех цифрах из отчета — только самое главное

Вот как презентует компания свои результаты (желтым пометил что важно для меня)

https://www.nornickel.ru/upload/iblock/5fc/wqfwpnmscngsji7v4cl5pp366fverzyv/Norilsk-Nickel-1H-2022-Financial-results_RUS.pdf

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Coca-Cola: неоправданно дорогая компания

- 23 августа 2022, 14:19

- |

На наш взгляд, Coca-Cola продолжает оставаться переоцененной компанией. Мы считаем, что рост будущих финансовых результатов сильно ограничен, на среднесрочном горизонте Coca-Cola будет испытывать стандартные для сектора проблемы с инфляцией и потребительской активностью, а дивидендной доходности, которую компания может предложить акционерам, недостаточно для повышения целевой цены.

В сегодняшней статье мы поговорим о том, что:

- Органический рост выручки за 2 кв. обеспечен ростом цен, объемы продаж на ключевых рынках снижаются.

- Мы ждем дальнейшего снижения объемов в этом году ввиду сниженной потребительской мобильности и сильного увеличения запасов у крупных ритейлеров.

- Долгосрочные перспективы роста Coca-Cola сильно ограничены размером компании.

Сильные результаты за 2 кв. 2022 года, но есть негативные индикаторы

2 кв. 2022 года был достаточно хорошим для бизнеса Coca-Cola – компания отчиталась о выручке и EPS, которые были выше консенсус-прогноза аналитиков. Менеджмент поднял свои ожидания по операционным результатам за 2022 год и отметил, что сейчас компания не испытывает серьезных проблем.

( Читать дальше )

RAZBORKA отчета РУСАЛ по МСФО за 1 полугодие 2022 года - считаем дивиденд

- 23 августа 2022, 09:54

- |

Пост от 12 августа 2022 сделанный на канале.

Из-за ограничения для новичков не мог его опубликовать здесь в те дни

RAZBORKA отчета РУСАЛ по МСФО за 1 полугодие 2022 года — считаем дивиденд

Так как, первичный листинг Русала в Гонконге, то компания публикует свою отчетность в долларах и очень рано по московскому времени

В результате, мы имеем возможность увидеть как отрегировал азиатский рынок на отчет и «покопаться» в отчете еще до открытия торгов на ММВБ

Акция торгуется в небольшом минусе на уровне 3 гонконгских $ за акцию

Это почти в 5 раз меньше пиков 2011 года после IPO и в 2.5 раза меньше уровней начала 2022 года

Операционные данные за 1 полугодие

( Читать дальше )

Магнит о чем говорят цифры отчетности.

- 23 августа 2022, 09:27

- |

Недавно отчитался наш мегаритейлер Магнит. Я рад наисать обзор на эту компанию так как родом из Краснодара. Благодаря Магниту в нашей деревне появился Нормальный стадион, парк и нормальный футбол.

Отличный обзор написала компания БКС, вот ссылочка

bcs-express.ru/novosti-i-analitika/magnit-otchitalsia-za-ii-kvartal

Все аналитики написали что очень порадовал рост выручки

хочу описать почему растет прибыль и как предвидеть рост прибыли и выручки.

вот график роста выручки поквартально

а вот я посчитал продовольственную инфляцию за тот же период

( Читать дальше )

Три "мамонта" американского рынка

- 23 августа 2022, 08:58

- |

Давно не комментировали американские акции, а комментировать очень даже есть что. Вчера акции Intel ($INTC) упали до пятилетних минимумов — не помогло ни новое поколение процессоров, ни новый CEO. Не убеждает инвесторов и стратегия компании, которая предполагает массированные инвестиции в собственное производство чипов.

Схожую с Intel судьбу разделяют еще как минимум две крупных американских компании — IBM ($IBM) и AT&T ($T).

Что их объединяет:

▪️ Все три компании в разные периоды были технологическими лидерами своей эпохи;

▪️ Отрицательная доходность акций за последние 5 лет;

▪️ Стабильно низкая оценка, *вроде бы* неплохие активы;

▪️ Повышенная дивидендная доходность;

▪️ Менеджмент, который изо всех сил пытается делать вид что перечисленные компании ещё «могут».

Но сколько бы вас ни пытались убеждать, что эти компании ещё «ого-го» — не ведитесь. То, что со временем компании теряют технологическое/ рыночное превосходство и потихоньку уходят в забвение — это нормально. Главное вовремя распознавать такие компании и стараться избегать их для долгосрочного инвестирования — иначе в забвение могут уйти и деньги инвестора.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

RAZB0RKA отчета НОРНИКЕЛЬ по РСБУ за 1 полугодие 2022 - считаем дивиденд

- 23 августа 2022, 08:44

- |

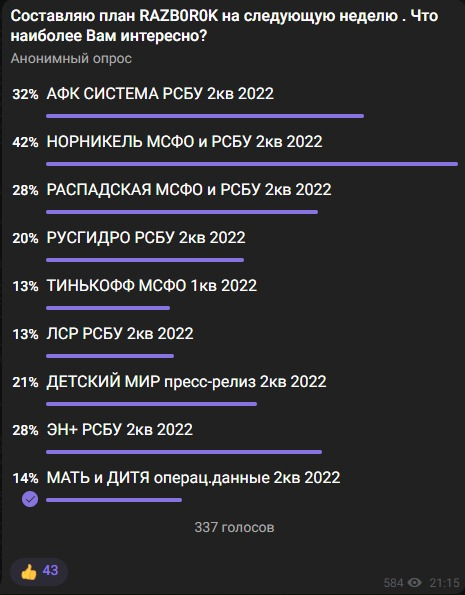

НОРНИКЕЛЬ уверено победил в голосовании RAZB0ROK на эту неделю

Отчет по РСБУ вышел 27.07.22, а МСФО 02.08.22

С того момента, на эти отчеты сделаны наверное сотни обзоров от разных блогеров и инвестиционных компаний

Однако, Вас по прежнему интересует как отработал НОРНИКЕЛЬ в 1 полугодии

НОРНИКЕЛЬ в этом году остается «информационно» открыт и продолжает публикацию отчетности

Всего у компании 3 вида отчетности:

1. Производственные показатели по кварталам

( Читать дальше )

Русал - налоги сожрали прибыль

- 23 августа 2022, 08:20

- |

Рост геополитической напряженности внес свои коррективы в деятельность крупных сырьевых компаний. Санкционное давление со стороны крупнейшего импортера — Европы снижает объемы продаж, но пока не касается напрямую алюминиевого гиганта. Именно отчет Русала за первое полугодие я и хочу разобрать сегодня.

Итак, выручка компании увеличилась за период на 31,3% до $7,2 млрд. Объём реализации первичного алюминия и сплавов упала на 11,9%, бокситов на 11,8%, а глинозема на 19,6%. Ценовая конъюнктура в отчетном периоде компенсировала потери, поэтому мы увидели рост выручки.

Цена на алюминий на LME после начала СВО устремилась к максимальным значениям, после чего мы увидели резкое падение. Сейчас находится на среднегодовых минимумах, но все еще выше уровней, чем за последние 10 лет. Лишь в апреле 2018 года цена превышала $2400 за тонну, однако держалась там недолго.

Себестоимость продаж и операционные расходы растут вместе с выручкой в пределах 26%. Это позволило нарастить EBITDA на 37,4% до $1,8 млрд. И вроде бы все хорошо. Даже финансовые расходы не повлияли на эффективность. Однако камнем преткновения становятся налоги, которые составили $684 млн, снизив чистую прибыль на 16,7% до $1,7 млрд.

А вот нормализованная чистая прибыль, учитывающая долю в прибыли Норникеля за минусом налогов, составила $2 млрд, увеличившись на 11,3% за полугодие. Я бы ориентировался именно на этот показатель. В целом результаты в условиях кризиса выглядят сильно.

Как я уже сказал, прямых санкций на импорт алюминия из РФ не накладывали. Выручка от продаж в Европу за период даже выросла с 2 млрд в 2021 году до 2,9 млрд в 22-ом. Это не означает, что в очередной пакет санкций не попадет Русал, но пока можно говорить о положительной конъюнктуре.

Негативным моментом может стать окончание соглашения с Норникелем в 2023 году и сокращение дивидендных потоков в Русал. В прошлом месяце компании даже заявляли о возможном объединении, но думаю этот вариант рассматривать пока не стоит, а вот рассмотреть акции Русала себе в портфель можно, главное дождаться приемлемых уровней на покупку.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

🥚МТС, новые направления приносят новые проблемы

- 22 августа 2022, 23:09

- |

📉 Со своих максимумов середины 2021 года акции компании упали на 32%. Несмотря на достаточно высокие дивиденды в 33,85 руб. перспективы инвесторам не очень нравятся, судя по тому, что котировки находятся на том же уровне, где были после див. гэпа. Какие перспективы есть у бизнеса и стоит ли сейчас покупать акции, попробуем разобраться.

📲Совсем недавно мы моделировали наше будущее, где нас окружают умные гаджеты, в каждом втором пылесосе стоит симкарта 5G, а вместо такси курсируют беспилотники. Все эти нововведения и развитие беспроводной связи нового поколения давали надежду на новые точки роста у традиционных телекомов. «А сегодня в завтрашний день не все могут смотреть...» ©. Интернет вещей скорее всего перенесется на неопределенный срок в РФ, как и потенциальные доходы таких компаний, как МТС #MTSS, Ростелеком #RTKMP и прочих. Но менеджмент пока смотрит с оптимизмом на это направление, прогноз по росту до 2024 года с темпом 15,3% в год.

📈 Тем не менее, самым прочным сегментом экосистемы МТС, но и самым консервативным по динамике прироста, остается традиционный телеком. На втором месте идет направление Медиа (сервис KION), а вот хуже всего чувствует себя Финтех, о нем поговорим чуть ниже.

( Читать дальше )

📞 Что полезного можно узнать из отчета МТС?

- 22 августа 2022, 20:39

- |

❌✅ В составе МТС есть перспективные быстрорастущие направления. Банк делает +37,1% по выручке г/г, цифровые сервисы (замаскированные в разделе прочее) делают +367,7%. Но они пока еще достаточно малы в общем объеме бизнеса. А еще вниз тянут розничные продажи техники и аксессуаров в салонах связи (-47,4%). В итоге, смешав все ингридиенты получаем общую стагнацию по выручке.

✅ Пока Сбер закрывает и продает свои непрофильные сервисы, МТС постепенно и уверенно развивает экосистему. Число экосистемных клиентов выросло на 66% г/г.

📩 МТС в непростой период для экономики вел себя более прижимисто.

Снизили чистый долг с 431 до 419 млрд. рублей (по сравнению с предыдущем кварталом).

Похоже, что в предыдущем квартале компания закупилась впрок необходимым оборудованием. Теперь же капекс снизился: всего 22 млрд. по сравнению с 37,3 млрд. в первом квартале и 25,8 млрд. во 2 квартале прошлого года.

( Читать дальше )

3 акции Джереми Грэнтэма с защитой от рецессии

- 22 августа 2022, 17:08

- |

Многие инвесторы надеются, что фондовый рынок, наконец, достиг дна. Но, по словам легендарного инвестора Джереми Грэнтэма, это не так. В недавнем подкасте Грэнтэм высказал мнение, что падение рынка далеко не закончилось.

Учитывая медвежий прогноз инвестора, давайте посмотрим на несколько акций-убежищ в портфеле Grantham, Mayo, Van Otterloo & Co. LLC, где Грэнтэм является соучредителем и директором по инвестициям:

Johnson & Johnson (JNJ)

Компания обладает прочными позициями на рынках потребительских товаров, фармацевтики и медицинского оборудования.

Чтобы вывести на рынок новые лекарства, JNJ продолжает вкладывать значительные средства в исследования и разработки. Во втором квартале эти вложения составили $3,7 млрд. Об успехе данной стратегии свидетельствуют финансовые результаты компании:

- в Q2 2022 года выручка выросла на 3% до $24 млрд. по сравнению с аналогичным периодом прошлого года;

- скорректированная прибыль на акцию выросла на 4,4% до $2,59.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал