США

News&Facts:

- 20 ноября 2019, 18:16

- |

Ложные торговые новости Трампа и количественное смягчение ФРС создали самую большую когда-либо короткую позицию в vix.

Сигналы на сегодня: eurusd sell, usdjpy sell

Доступ к бесплатным сигналам в Telegram

consulfinance.ru

- комментировать

- Комментарии ( 0 )

«Большие шкафы» и «падшие ангелы» на фондовом рынке

- 20 ноября 2019, 12:09

- |

Я не встречал подобных статей на эту тему нигде, даже в англоязычном сегменте. Поэтому здесь будут мои мысли, да простят меня опытные и образованные экономисты, если я изобретаю велосипед.

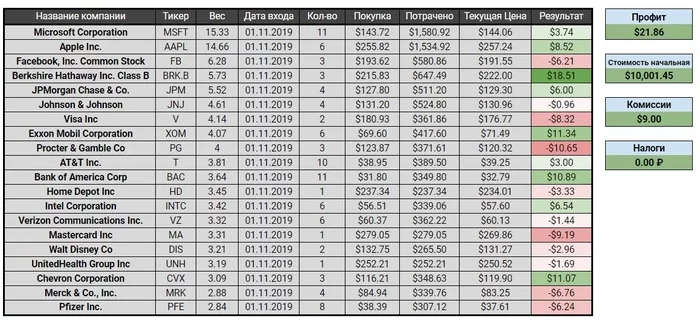

Буквально недавно мы собирали модельные портфели на $10,000 из иностранных акций, где мой вариант предполагал покупку 20 топовых компаний из индекса S&P500, а значит – крупнейших по капитализации американских публичных компаний.

Портфель получился прекрасно диверсифицированным, все компании в нем широко известны практически любому, даже не посвященному в инвестиции человеку. Насколько он будет идти в ногу с рынком, обгонит ли он два других варианта – нам покажет только время. Но составляя этот портфель, лично я выразил сомнение в том, что это хорошая идея – брать только «большие шкафы». Но почему это может стать проблемой? Давайте разбираться.

( Читать дальше )

5 крупнейших американских компаний с дивидендной доходностью выше 5% годовых в $

- 19 ноября 2019, 16:55

- |

Когда речь заходит об акциях с высокими дивидендами, мы в первую очередь начинаем думать про российский рынок. Из каждого приемника доносится фраза, о том, что Российские компании одни из самых доходных с точки зрения дивидендов.

Это такая же истина для нас, как и то, что на американском рынке дивидендов нет и все работает по-другому. Amazon, Google, Apple, Uber, Twitter — гигантские корпорации, которые растут как на дрожжах, не платя своим акционерам ни копейки дивидендов.

Наш рынок — это дивидендные истории, а западный-американский — это про растущие истории. Все с этим свыклись и никто уже вроде и не против.

Но если на Московской бирже торгуется всего около 200 публичных компаний и идеи роста можно действительно пересчитать по пальцам, то на рынках США тысячи публичных компаний — неужели среди них нет дойных дивидендных коров с долларовой доходностью выше, чем ставки по депозитам?

Я решил немного в этом разобраться и был сам удивлен теми результатами, которые получил.

Сколько можно заработать на долларовом банковском вкладе?

( Читать дальше )

Небольшой дайджест важных событий на мировых финансовых рынках

- 19 ноября 2019, 14:19

- |

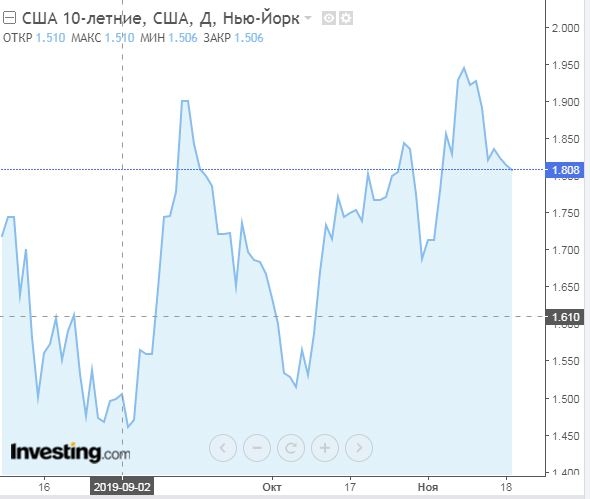

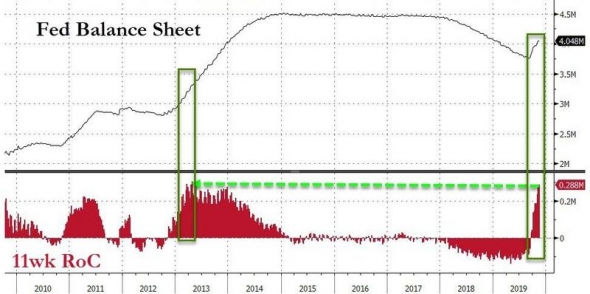

Немного рассуждений относительно последних событий на мировых финансовых рынках. Прежде всего стоит отметить впечатляющий темп роста баланса ФРС. Последний раз мы видели подобное в далеком 2013 году:

(Темп увеличения баланса ФРС на максимальных значениях с 2013 года)

На ZeroHedge также провели небольшое расследование и выяснили, что Фед де-факто начал напрямую монетизировать гос.долг США. При этом формальности соблюдаются, так как процесс происходит через посредника в лице одного из прайм-дилеров (крупнейшие частные банки в Штатах). Это не имеет особого значения, однако может служить одной из примет текущего времени (и новой финансовой реальности).

Промышленное производство в США пока не отреагировало на новый раунд QE, экономика продолжает замедляться:

( Читать дальше )

Инвестор VS Спекулянт. Почувствуйте разницу

- 19 ноября 2019, 10:41

- |

Троллить спекулянтов и их массовые промахи мне никогда не надоест. Но сегодня пойдет речь не о российском планктоне, а об американских китах.

Эти два примера являются олицетворением идеального сравнения инвестора и спекулянта. А также сломаем стереотипы, которые ошибочно приписываются публикой этим людям.

Итак, первым на сцену выходит тот, против кого борется самый могущественный финансовый орган в мире и президент – против тех, кто ставит на падение фондового рынка США. Расселл Кларк и его «самый медвежий фонд в мире» Horseman Global Fund:

Больше 100% активов фонда поставлено на падение, поэтому он потерял 27,05% за период январь-октябрь 2019 года при росте рынка на 24,3%.

Инвесторов его фонда не очень впечатляет такое развитие событий, и Кларк потерял 75% фонда за этот год: было $581 млн., стало $150 млн.

( Читать дальше )

Картина дня: Изменения в Яндексе и торговые разногласия

- 19 ноября 2019, 10:34

- |

Корпоративные события:

- Яндекс предупреждает своих акционеров о рисках создания Фонда общественных интересов. Утверждается, что данное событие вместе с возможной передачей «золотой акции» от Сбербанка могут «создать ощущение» усиление госконтроля над компанией, что может привести к изменению корпоративной культуры, потере ключевых контрагентов, персонала и т.д. Вчера акции компании на новостях о «buyback» и изменении управленческой структуры выросли на 12% до 2525 руб. Сегодня же наблюдается коррекция до 2480 руб.

- В Сбербанке сообщили о получении обращения от Яндекса с просьбой передать «золотую акцию» обратно компании. Данный вопрос будет рассмотрен 19 сегодня.

- Глава Сбербанка Герман Греф уведомил о том, что он останется в совете директоров Яндекса в случае изменения структуры управления.

- Чистая прибыль Русагро за 9 месяцев 2019 года снизилась на 28% до 7,145млрд руб. в сравнении с тем же периодом прошлого года. Выручка увеличилась более чем в 2 раза до 104,891 млрд руб., EBITDA на 29% до 13,226 млрд руб., однако рентабельность по данному показателю упала с 20% до 13%.

- За январь-сентябрь этого года чистая прибыль Газпром нефти по МСФО увеличилась на 7,1% до 320 млрд руб. Выручка выросла на 2,4% до 1,87 трлн руб., а операционный денежный поток на 17,5%.

- Заместитель гендиректора по экономике и финансам Газпром нефти Алексей Янкевич сообщил, что компания не исключает возможность выхода на выплату дивидендов в размере 50% от чистой прибыли по МСФО быстрее Газпрома. Сейчас Газпром нефть выплачивает 40% чистой прибыли в качестве дивидендов.

- С начала года по 15 ноября Газпром нарастил добычу газа на 0,5% до 431,9 млрд кубометров, а экспорт газа в дальнее зарубежье был сокращен на 1,1% до 169,7 кубометров.

- Вице-президент Норникеля по стратегическому планированию Сергей Дубовицкий рассказал, что в компании не ожидают изменений в текущей дивидендной формуле до 2023 года. При хорошей конъюнктуре рынка металлов не исключены дополнительные промежуточные выплаты.

- Агентство Fitch подтвердило рейтинг Ростелекома на уровне «ВВВ-». Прогноз – «стабильный». Рейтинги Tele2 поставлены на пересмотр с возможностью их повышения.

- Саудовская Аравия снизила планы на IPO Saudi Aramco в ответ на слабый спрос со стороны международных инвесторов. На IPO будут предложены 1,5% акций, а капитализация компании может составить от $1,6 до $1,71 трлн. Ранее ожидалось, что стоимость эмитента может достигнуть $2 трлн.

- С 7 по 13 ноября АФК «Система» в рамках «buyback» выкупила акций еще на 173,2 млн руб.

( Читать дальше )

О неизбежности кризисов перепроизводства при капиталистическом способе производства. Или почему новый мировой, финансовый кризис, обязательно будет. Часть, вторая.

- 18 ноября 2019, 09:27

- |

Посмотрите на фотографию под заголовком. Это стоянка новых автомобилей, которые были произведены сравнительно недавно. Всего несколько лет назад. Это те автомобили, которые не были реализованы через сети автосалонов, потому что их было произведено избыточное количество. Фактически их не удалось продать даже в кредит. Чтобы они зря не занимали место в автосалонах их отправляют ржаветь на автостоянки под открытым небом. И таких стоянок сотни по всему миру. Там нереализованные автомобили ждут своей очереди на утилизацию. Двигатели и части салона этих автомобилей разбирают на запчасти. А кузова автомобилей отправляют на переплавку. Производители автомобилей стараются это не афишировать. Но именно так работает современная автомобильная промышленность. Этот простой пример наглядно иллюстрирует то, что перепроизводство товаров в современном мире это объективная реальность. И что оно носит перманентный характер.

( Читать дальше )

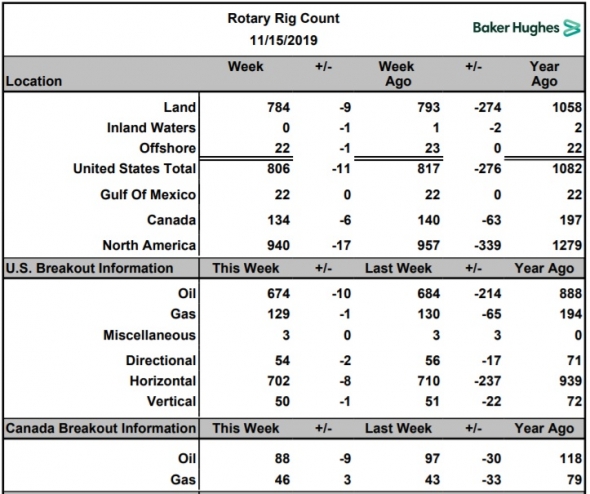

Число буровых на нефть в США снизилось на 10 шт. в Канаде минус 9 шт.

- 15 ноября 2019, 21:08

- |

В Канаде ничего интересного – там продолжаются колебания вблизи сотни активных буровых.

А в США продолжается начавшееся с конца прошлого года снижение буровой активности. Недельное снижение на этот раз составило еще 10 шт. На сегодня снижение от максимумов конца прошлого года составляет уже 214 выбывших из работы буровых или 24% процента от максимумов конца прошлого года. С учетом очень динамичного роста добычи нефти в США за последние три года процесс сокращения буровой активности становится все более интригующим. Динамика буровых медленно накапливает ставший уже довольно значительным тренд на сокращение, который со временем обязательно проявится в динамике добычи нефти. Но пока сокращение буровой активности идет при росте добычи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал