Сектора экономики США

Utilities 2007-2011. Альтернативные способы взвешивания индексов.

- 02 апреля 2015, 16:17

- |

- комментировать

- Комментарии ( 0 )

Technology 2007-2011. Альтернативные способы взвешивания индексов.

- 01 апреля 2015, 00:30

- |

в других секторах.....BasicMaterials ConsumerGoods Healthcare IndustrialGoods Services

… результаты исследования (05.03.2007 — 22.12.2011).......

( Читать дальше )

Services 2007-2011. Альтернативные способы взвешивания индексов.

- 28 марта 2015, 14:58

- |

в других секторах.....BasicMaterials ConsumerGoods Healthcare IndustrialGoods

… результаты исследования (05.03.2007 — 22.12.2011).......

Итоги периода

( Читать дальше )

IndustrialGoods 2007-2011. Альтернативные способы взвешивания индексов.

- 26 марта 2015, 19:37

- |

в других секторах.....BasicMaterials ConsumerGoods Healthcare

upd:

1) добавлен еще один фактор — DS Beta — бета ТОЛЬКО отрицательных изменений доходности

2) Доходность по каждому фактору во времени + аналитич. показатели факторов (если бы весовая доля фактора была 100%).

… результаты исследования (05.03.2007 — 22.12.2011).......

Итоги периода

( Читать дальше )

Healthcare 2007-2011. Альтернативные способы взвешивания индексов.

- 22 марта 2015, 23:16

- |

Всем известно, что индекс широкого рынка SnP500 взвешивается по капитализации компаний, входящих в базу индекса.

А правильно ли это – взвешивать по капиталу?

… результаты исследования (05.03.2007 — 22.12.2011).......

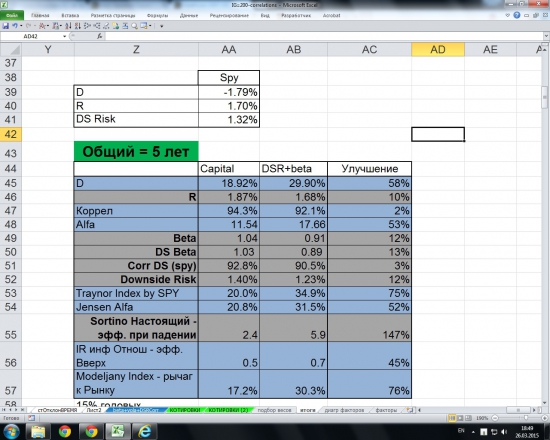

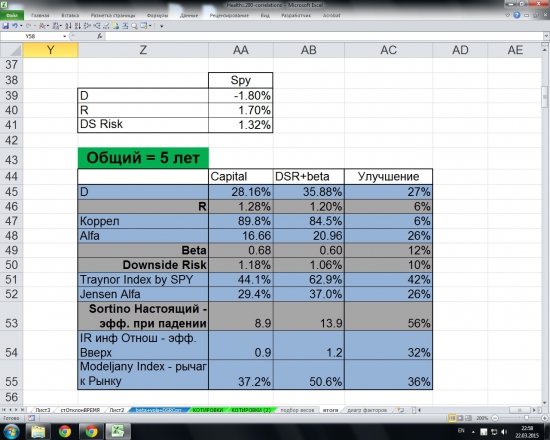

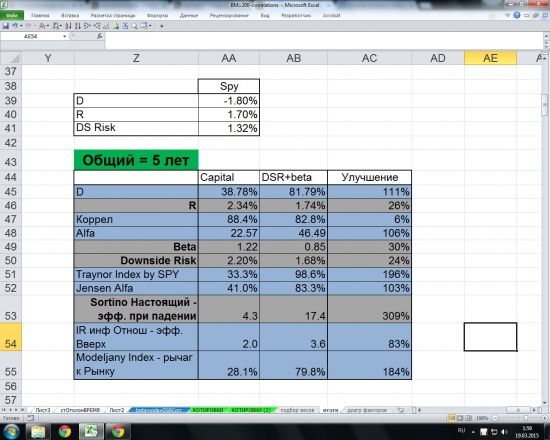

Итоги периода

D — доходность

R – риск (стандартное отклонение доходности)

Коррел – корреляция с рынком (SnP 500)

Alfa – бОльшая\меньшая доходность, чем в целом по рынку

Beta – бэта

DownsideRisk — риск при отрицательных изменениях доходности

( Читать дальше )

ConsumerGoods 2007-2011. Альтернативные способы взвешивания индексов.

- 20 марта 2015, 19:57

- |

в других секторах.....BasicMaterials

Всем известно, что индекс широкого рынка SnP500 взвешивается по капитализации компаний, входящих в базу индекса.

А правильно ли это – взвешивать по капиталу?

… результаты исследования (05.03.2007 — 22.12.2011).......

( Читать дальше )

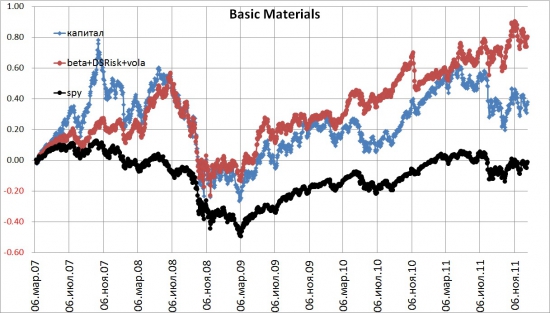

BasicMaterials 2007-2011. Альтернативные способы взвешивания индексов.

- 19 марта 2015, 02:09

- |

начало тут

продолжение здесь

Всем известно, что индекс широкого рынка SnP500 взвешивается по капитализации компаний, входящих в базу индекса.

А правильно ли это – взвешивать по капиталу?

… результаты исследования (05.03.2007 — 22.12.2011).......

D — доходность

R – риск (стандартное отклонение доходности)

Коррел – корреляция с рынком (SnP 500)

Alfa – бОльшая\меньшая доходность, чем в целом по рынку

Beta – бэта

DownsideRisk — риск при отрицательных изменениях доходности

Оценка двух индексов:

Столбец «Capital» — индекс сектора взвешанный по капитализации компаний в базе индекса

Столбец «DSR+beta» - индекс сектора взвешанный по DSRisk+beta+HistVol+CorrDSRisk (spy)

график периода

( Читать дальше )

Альтернативные способы взвешивания индексов.

- 11 марта 2015, 03:56

- |

Всем известно, что индекс широкого рынка SnP500 взвешивается по капитализации компаний, входящих в базу индекса.

А правильно ли это – взвешивать по капиталу?

( Читать дальше )

амер рынок. потенциалы роста на 15Qrt1.

- 02 марта 2015, 10:46

- |

Практически завершился сезон отчетностей амер компаний за 4-ый квартал 2014 г.

Поэтому, уже можно строить планы на предстоящий квартал.

Суть методики оценки потенциального роста компаний подробно описывать не буду (сокращенная версия методики описана в моем дипломе, а расширенная версия методики и то, как это помогает в формировании портфеля, будет описана в кандидатской диссертации) – расскажу вкратце:

1) загружаются фундаментальные коэффициенты по всем компаниям NYSE, NASDAQ.

2) отсеиваются неадекват данные, т.е. PE более 150 или PB более 50, и прочее

3) нечеткими множествами производится оценка компаний. В итоге наиболее важные фунд коэф (pe, pb, peg, debt, и прочее) сводятся в один показатель компании в виде — от 0 до 1

Соответственно, оценка потенциала компании сводиться к оценке от 0 до 1.

Теперь о том, какие оценки были получены по секторам рынка, согласно данной методике….

Присутствует разделение оценок по капитализации:

1) Все компании

2) Компании с капитализацией более 2 млрд. зелени.

Данное разделение введено для того, чтобы исключить в общей оценка сектора (а оценка считается обычным средним арифметическим всех значений) слабые оценки компаний с капитализацией менее 2 млрд. зелени. Их показатели не так важны для общей оценки сектора.

( Читать дальше )

Сектора экономики США: все статьи

- 16 октября 2014, 15:27

- |

Определённо, за последние пять лет фондовый рынок США вел себя достаточно стабильно и показывал достойные результаты. Заглянув «краем глаза» внутрь фондовой составляющей Соединённых Штатов, мы увидели достаточно насыщенный градиент компаний, показывающих колоссальные результаты за последний год, а также и тех скромных гигантов, которые порадовали нас гораздо меньше, а то и совсем расстроили. Далее сформируем заглавие обзора «Сектора экономики США».

Сектора экономики США

Финансовый сектор

Финансовый сектор — самый крупный по капитализации сектор экономики Соединённых Штатов. Тем не менее, самые крупные компании Америки не принадлежат данному сектору. В статье мы рассмотрели восемь индустрий сектора и 24 крупнейшие компании отраслей, в числе которых:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал