SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Сентимент

Перспектива волн Эллиотта: почему инвесторы потеряли «аппетит» к Deliveroo (перевод с elliottwave com)

- 03 июня 2021, 12:15

- |

«За один месяц продавцы почти вдвое снизили цену акций»

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

Сегодня, напротив, размещение акций уже торгуемых компаний превышает доходность от новых размещений, «это произошло два месяца назад, когда первичное публичное размещение акций приносило необычно сильную прибыль в ходе их дебютов». (Bloomberg, 06.04.21)… По словам одного из парижских управляющих, IPO больше не имеют «привлекательной цены с точки зрения долгосрочных инвестиций».

Ярким примером нынешней слабости рынка IPO является Deliveroo Holdings, лондонская компания по доставке еды через Интернет, которая начала публичные торги несколько недель назад. Вернемся к майской Global Market Perspective, в которой подробно рассказывались о динамике акций компании до конца апреля:

( Читать дальше )

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:Сегодня, напротив, размещение акций уже торгуемых компаний превышает доходность от новых размещений, «это произошло два месяца назад, когда первичное публичное размещение акций приносило необычно сильную прибыль в ходе их дебютов». (Bloomberg, 06.04.21)… По словам одного из парижских управляющих, IPO больше не имеют «привлекательной цены с точки зрения долгосрочных инвестиций».

Ярким примером нынешней слабости рынка IPO является Deliveroo Holdings, лондонская компания по доставке еды через Интернет, которая начала публичные торги несколько недель назад. Вернемся к майской Global Market Perspective, в которой подробно рассказывались о динамике акций компании до конца апреля:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Потрясающая новость об использовании инвесторами кредитного плеча на фондовом рынке (перевод с elliottwave com)

- 31 мая 2021, 19:21

- |

Сейчас в 2021 году это произошло впервые в истории.

Тема кредитного плеча на фондовом рынке неоднократно обсуждалась на этих страницах, и теперь пришло время потрясающего обновления. Наш майский Elliott Wave Financial Forecast содержит подробные сведения вместе с этим графиком и комментариями:

Тема кредитного плеча на фондовом рынке неоднократно обсуждалась на этих страницах, и теперь пришло время потрясающего обновления. Наш майский Elliott Wave Financial Forecast содержит подробные сведения вместе с этим графиком и комментариями:

( Читать дальше )

Тема кредитного плеча на фондовом рынке неоднократно обсуждалась на этих страницах, и теперь пришло время потрясающего обновления. Наш майский Elliott Wave Financial Forecast содержит подробные сведения вместе с этим графиком и комментариями:

Тема кредитного плеча на фондовом рынке неоднократно обсуждалась на этих страницах, и теперь пришло время потрясающего обновления. Наш майский Elliott Wave Financial Forecast содержит подробные сведения вместе с этим графиком и комментариями:

( Читать дальше )

CLO присоединяются к всеобщему пузырю

- 31 мая 2021, 16:13

- |

«Всеобщий пузырь» превратился из гиперболы в буквальную истину всего за пару лет, поскольку все больше и больше активов попадают на территорию «безумно дорогих/чрезвычайно безрассудных». Последним дополнением к списку являются обеспеченные кредитные обязательства (CLO), которые создаются, когда банк ссужает деньги менее кредитоспособной компании, а затем объединяет этот кредит с кучей аналогичных кредитов в облигации для продажи пенсионным фондам и фондам облигаций. На рынке есть законное место для такого рода ценных бумаг, если все осознают риски. Но в условиях финансовых пузырей ненасытная жажда банков комиссионных сочетается с отчаянной потребностью покупателей облигаций в доходности, чтобы затуманивать здравый смысл. Снижая стандарты кредитования, снижая качество облигаций, рейтинговые агентства смотрят в другую сторону, чтобы сделки продолжались, а покупатели продолжают покупать, потому что у них нет выбора. Пока что в этом году выпуск новых CLO легко может превысить рекорд 2018 года.

( Читать дальше )

( Читать дальше )

67 из 115 аналитиков уверены, что коррекции не будет в следующие 3 месяца

- 27 мая 2021, 11:22

- |

Опрос Рейтер показал, что 67 из 115 аналитиков уверены, что коррекции на глобальном рынке акций не будет в следующие 3 месяца.

Аналитики ожидают, что все основные 17 фондовых индексов вырастут с текущих отметок к концу 2021 года.

Аналитики ожидают, что все основные 17 фондовых индексов вырастут с текущих отметок к концу 2021 года.

Короткие позиции в американских акциях на минимуме за 20 лет

- 25 мая 2021, 19:56

- |

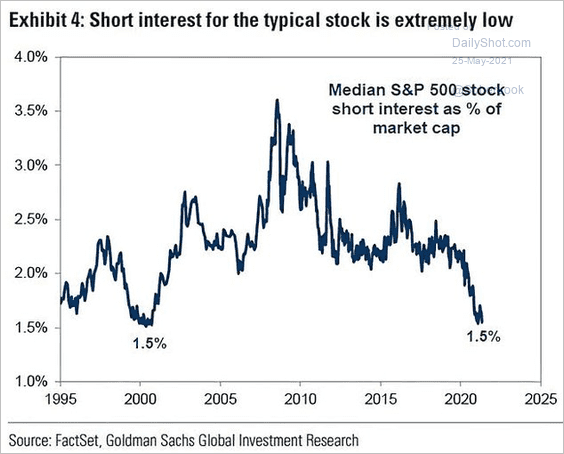

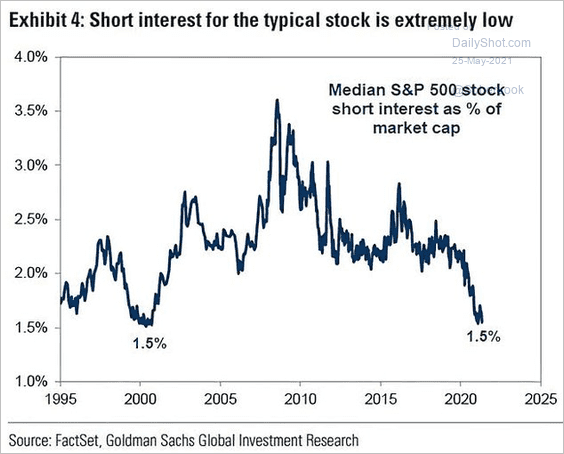

Объем шортов (коротких позиций) по американским акциям сейчас составляет 1,5% от рыночной капитализации S&P500. Это минимальные значения со времен «пузыря дот-комов» 2000 года. Это говорит о том, что настроение на американском рынке акций экстремально бычье.

Опрос AAII: американский народ докупает акции на оставшийся кэш

- 13 апреля 2021, 10:19

- |

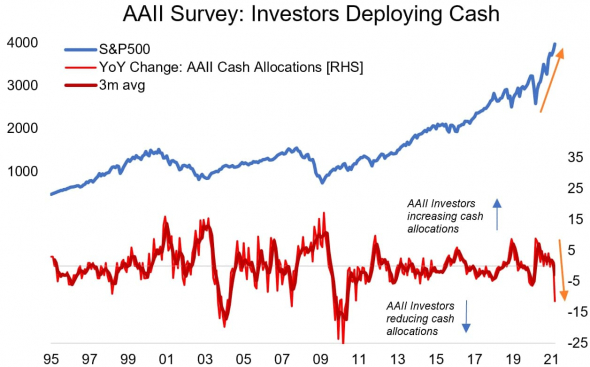

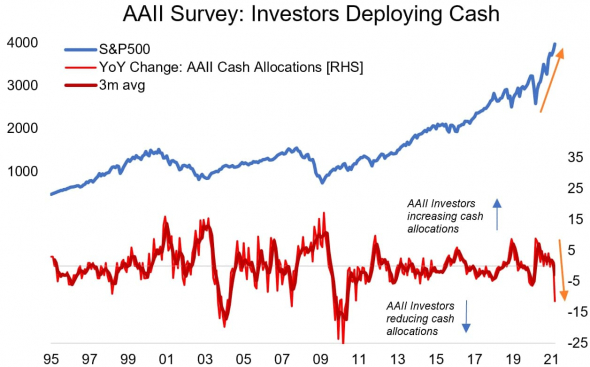

График результатов опроса Американской ассоциации частных инвесторов (AAII) показывает, что «частники» сокращают долю наличных в портфеле и докупают акции.

Опрос BofA: число инвесторов, кто overqweight акции, по-прежнему около рекордного максимума

- 13 апреля 2021, 09:48

- |

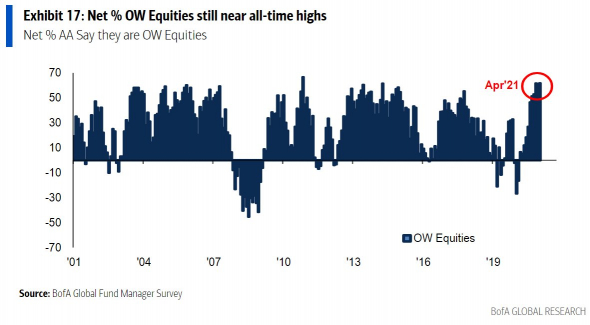

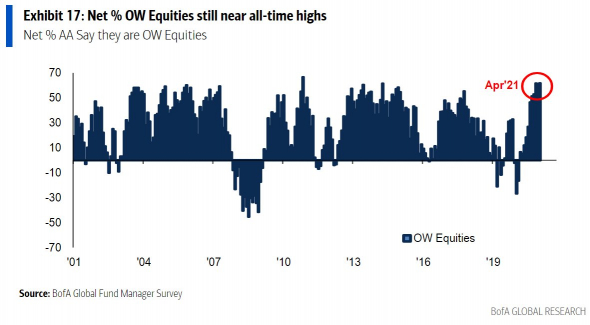

Ежемесячный опрос инвесторов и управляющих (Global Fund Manager Survey), проведенный Bank of America, показал, что число инвесторов, которые держат в своих портфелях долю акций выше рынка, является близким к максимальному за всю историю. Обычно это говорит о том, что все кто хотел, уже купили и держат, и покупать больше некому.

Мечтая о космосе

- 12 апреля 2021, 08:39

- |

Ключевая миссия компании SpaceX Илона Маска — доставить людей на Марс. Подруга Маска — певица Граймс, говорит, что хочет переехать на Красную планету и готова там умереть. Граймс говорит, что планирует отправиться на Марс, когда ей исполнится 50, даже если ей придётся вкалывать до самой смерти». Маск предполагает построить город на Марсе, что позволит людям стать «многопланетной цивилизацией».

Тем временем Virgin Galactic представила космический корабль нового поколения под названием VSS Imagine. В 2019 году компания начала торговаться на Нью-Йоркской фондовой бирже как первая компания представляющая космический туризм. Для выхода на биржу была использована специальная компания по приобретению акций (SPAC). SPAC — это корпоративные оболочки, которые собирают деньги от инвесторов, а затем ищут частный бизнес для слияния с ними позже. Virgin объединилась со SPAC под названием Social Capital Hedosophia, которая получила 49% акций компании. Хотя SPAC сопряжены с риском, это сейчас горячая тенденция на Уолл-стрит. CNBC сообщает, что за последние шесть месяцев ещё семь космических предприятий объявили о сделках со SPAC.

( Читать дальше )

Доля доллара в мировых резервах упала до самого низкого уровня с 1995 года.

- 05 апреля 2021, 10:12

- |

Автор: TYLER DURDEN

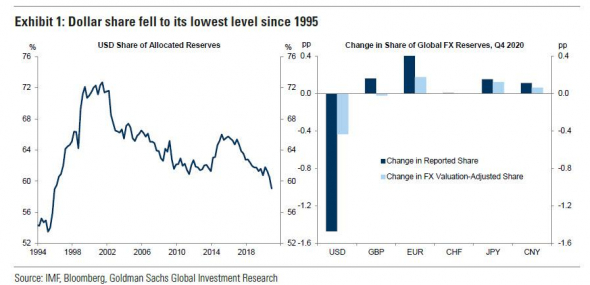

На прошлой неделе МВФ опубликовали отчёт о валютных резервах (COFER) за 4 квартал 2020 года.

Он показал, что тенденция глобальной дедолларизации ускорилась и хотя доля доллара в мировых резервах первоначально увеличилась в начале пандемии, с тех пор она резко снизилась и теперь составляет всего 59% — 1.5%-ное снижение за квартал и самый низкий показатель с 1995 года. Согласно Goldman, существенное снижение за последние несколько кварталов было вызвано эффектами стоимости оценки, поскольку доллар обесценился, но снижение в 4 квартале можно в значительной степени отнести также к активным продажам. Евро, йена и юань стали главными бенефициарами долларового сброса.

( Читать дальше )

КАКИЕ ВАШИ ОЖИДАНИЯ С ТЕКУЩИХ УРОВНЕЙ ФОНДОВЫЙ РЫНОК ПОЙДЕТ?

- 21 марта 2021, 11:38

- |

КАКИЕ ВАШИ ОЖИДАНИЯ С ТЕКУЩИХ УРОВНЕЙ ФОНДОВЫЙ РЫНОК ПОЙДЕТ?

Проголосуйте пожалуйста, куда по-вашему мнению пойдет ФОНДОВЫЙ РЫНОК с текущих уровней?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал