Спекуляции

Мне всё-равно - я теперь спекулянт!

- 10 ноября 2016, 09:32

- |

В общем вчера был простой день: профессионалы-трейдеры обтекали американскими ка… шками, а крутые парни забирали свои честные 2 % дневной прибыли)))

Что будет сегодня, завтра и etc? Да много что может быть, можно выпускать на гора кучу материала и предсказаний ...., но после событий, упомянутых в выше приведённом топике, у меня произошла перезагрузка в подходе и понимании российской экономики и биржевого рынка.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Итак, что имеем и мысли по рынку.

- 09 ноября 2016, 09:27

- |

Среда. 09.11.2016г.

В мире:

Второй раз в этом году на финансовые рынки прилетает “чёрный лебедь” и случается то, чего мало кто ожидал. Не успели все ещё позабыть про итоги референдума в Великобритании, как новый шок для рынка акций принесла сегодняшняя ночь.

Республиканца Дональда Трампа уже практически можно поздравить с победой на президентских выборах в Соединенных Штатах. По данным на 09:00 мск, он набирает 244 голоса выборщиков из 270 необходимых для победы на выборах, Хиллари Клинтон — 215. Вместе с этим, республиканская партия США по итогам выборов в Палату представителей сохранила большинство в нижней палате Конгресса. Такого расклада Wall Street не ждал и первая реакция на мировых рынках больше похожа на панику.

Фьючерсы на основные американские индексы рухнули почти на 5%, прям как после “Брекзита”. Рухнул и сам американский доллар к корзине международных валют почти на 2%. Взлетели цена на драгоценные металлы, и в качестве защитного актива был вновь повышенный спрос на японскую иену, которая укрепилась почти на 3%. Самый большой шок испытала валюта Мексика, рухнув за пару часов сразу на 10%.

( Читать дальше )

По рынку. Интриги нет, но есть нюансы.

- 08 ноября 2016, 09:44

- |

Вторник. 08.11.2016г.

В мире:

В 8.00 утра по московскому времени официально начались выборы президента в США, при этом, почти 45 млн. американцев уже проголосовали досрочно. Первые официальные результаты начнут поступать ближе 3.00 утра по Москве уже завтра. Стоит отметить, что в победе Х.Клинтон уже практически никто не сомневается, но всё же есть небольшая интрига. Если она одержит победу лишь с небольшим перевесом голосов выборщиков, то в этом случае, её оппонент Д.Трамп может оспорить итоги голосования и тогда на финансовых рынках начнётся очередной цирк.

Пока расклад получается следующий: Если Х.Клинтон набирает существенно больше 270 голосов выборщиков (290-300), то это будет означать её безоговорочную победу и тогда реакция на фондовых рынках будет позитивная. Если ей удастся набрать количество голосов выборщиков лишь незначительно превышающих отметку 270, то тогда готовимся к “американским горкам” на всех фондовых рынках, ввиду не признания итогов выборов проигравшей стороной. Ну а если, Д.Трамп наберёт хоть 271 голос выборщиков, то это будет сильный негатив для фондовых рынков. Падение биржевых индексов в США может составить до 5%.

( Читать дальше )

Рынки делают ставку на Х.Клинтон.

- 07 ноября 2016, 09:52

- |

Понедельник. 07.11.2016г.

В мире:

Вновь последние важные новости для финансовых рынков связаны с политикой и предвыборной гонкой в США. На этот раз, они оказались позитивными для всех рисковых активов.

Буквально несколько часов назад стало известно, что ФБР решило не возобновлять расследование в отношении кандидата в президенты США от демократов Хиллари Клинтон, что повышает ее шансы на победу. Следственные органы не обнаружили никаких признаков преступления в новой порции электронных писем с компьютера супруга помощницы Х.Клинтон. На этом фоне, более чем на 1%, взлетели фьючеры на основные американские индексы и резко подорожал доллар к корзине международных валют. Такие защитные активы, как драгоценные металлы пошли в коррекцию, которая может усилиться.

Флагманский американский индекс SP500 дошёл до очень важного диапазона поддержки 2080-2100 пунктов, пробой которого откроет дорогу к резкому снижению плоть до отметки 1850 пунктов. Пока же, он устоял и теперь есть шанс, в случае победы Клинтон, на дальнейший рост в пределах 3%. Мексиканский песо в один из моментов поднимался к доллару на 2,5%, затем его укрепление снизилось до 1,7%.

( Читать дальше )

По рынку. Ждёмс развязки.

- 03 ноября 2016, 09:53

- |

Четверг. 03.11.2016г.

В мире:

Политические факторы в США продолжают оказывать давление на рисковые активы во всём мире. До выборов в Америке ситуация вряд ли сильно изменится, поэтому оставшиеся три торговые сессии до 8 ноября пройдут плюс, минус вблизи текущих отметок.

По итогам прошедшего вчера заседания ФРС никаких изменений в риторике не случилось. Вероятность повышения ставки в декабре по-прежнему высокая, около 70%.

На фоне ухода от риска, продолжают пользоваться спросом защитные активы: драгоценные металлы и японская иена.

Большинство фондовых индексов Азиатско-Тихоокеанского региона (АТР) растет в четверг, несмотря на сохраняющуюся осторожность трейдеров в связи с предстоящими президентскими выборами в США. Китайский индекс Shanghai Composite поднялся в ходе торгов на 1,1% благодаря статданным, указавшим на повышение темпов роста деловой активности в сфере услуг КНР. Индекс менеджеров закупок (PMI) в сфере услуг Китая в октябре вырос до 52,4 пункта по сравнению с 52 пунктами месяцем ранее, свидетельствуют данные Caixin China. Гонконгский Hang Seng увеличился на 0,1%, южнокорейский KOSPI прибавил 0,5%, австралийский S&P/ASX 200 потерял 0,1%. Рынки Японии закрыты в четверг в связи с праздником (День культуры).

( Читать дальше )

По рынку. Обострение финишной предвыборной гонки.

- 02 ноября 2016, 09:34

- |

Обострение финишной предвыборной гонки.

Среда. 02.11.2016г.

В мире:

Политическая неопределённость продолжает давить на умы инвесторов по всему миру. Активность на всех фондовых рынках последние недели остаётся чрезвычайно низкой. Любой негативный сюрприз точно приведёт к резкому взлёту ценовой волатильности, поэтому инвесторам нужно быть на чеку.

На долговом рынке по всему миру также наблюдаются существенные продажи, исключением является российский рынок. Сей факт продолжит оказывать давление на рисковые активы.

Инвесторы сейчас начинают опасаться за итоги выборов в США. Согласно последним результатам опроса, проведённого газетой The Washington Post совместно с телекомпанией ABC, кандидат в президенты США от Республиканской партии Дональд Трамп опережает по популярности свою соперницу от демократов Хиллари Клинтон. В ходе исследования 46% респондентов заявили, что готовы отдать свой голос за Трампа, в то время как 45% — за Клинтон. По оценкам The Washington Post, основной причиной падения популярности Клинтон стало возобновление расследования ФБР по делу о её переписке. Реакция на эту вчерашнюю новость была мгновенной. Золото, как актив убежище, сразу пошло в рост, а индекс доллара - DXY пошёл вниз. Если перевес голосов по итогам выборов будет незначительный, не факт, что проигравшая сторона так просто согласится с поражением.

( Читать дальше )

По рынку. Предвыборная чехарда выходит на финишную прямую.

- 01 ноября 2016, 09:22

- |

Вторник. 01.11.2016г.

В мире:

Ситуация в мире в сегменте рисковых активов остаётся пока стабильной, но новых поводов и драйверов для роста пока не появляется. В азиатском регионе инвесторов сегодня разочаровал Банк Японии, он воздержался от расширения стимулирующих программ и иных корректировок курса денежно-кредитной политики. Но хорошие данные по Китаю смогли немного улучшить обстановку. Производственный индекс PMI в Китае неожиданно вырос в октябре с отметки 50.4 до 51,2 пункта – это максимум за 2 года. В итоге сводный фондовый индекс региона MSCI Asia Pacific вырос во вторник на 0,2%, отыграв утреннее падение на 0,3%.

На 9.00 утра по Москве: Гонконгский Hang Seng подскочил на 1,3%, китайский Shanghai Composite — на 0,5%. Японский индекс Nikkei 225 опустился на 0,2%, как и более широкий Topix — на 0,6%. Южнокорейский KOSPI опустился на 0,2% на данных о сокращении экспорта в октябре из-за отзыва с рынка смартфонов Galaxy Note 7. Австралийский S&P/ASX 200 снизился на 0,5%. Резервный банк Австралии оставил монетарную политик у без изменений.

( Читать дальше )

Влюблён в кашу!

- 29 октября 2016, 19:32

- |

Правильно сформулированный вопрос — половина ответа!

А то и больше...

Смотрим вопрос: «Помогите пожалуйста, в какую сторону смотреть для активной торговли?»

Смотрим определение «спекулянт»а:

(от лат. specio ) — взгляд. Человек, наблюдающий за Рынком, и совершающий выгодные для себя сделки в подходящий момент времени.

То есть, первое время тебе следует просто смотреть!

Ты поймёшь, когда следует «вступать в игру»...

Как в Матрице: «Быть Избранным — всё равно, что влюбиться! КтО знает, что ты влюблён? Лишь ты один!» ©Matrix, the. 1999.

А я бы добавил, что «знать будешь не только ты, а ещё и предмет твоего обожания! В данном случае, Рынок. Ибо он ответит взаимностью!»

Ты почувствуешь… ;)

Дерзай!

По рынку и новости по компаниям.

- 26 октября 2016, 10:04

- |

Первые разочарования.

Среда. 26.10.2016г.

В мире:

Ситуация на глобальных фондовых рынках пока остаётся стабильной, но настроения участников рынка немного изменились в худшую сторону, после слабых отчётов американских компаний Apple и Caterpillar. Apple Inc. сократила выручку в прошедшем финансовом году, что отмечено впервые за 15 лет. Как сообщается в пресс-релизе Apple, выручка по итогам фингода, завершившегося 24 сентября 2016 года, снизилась на 7,7% — до $215,639 млрд, чистая прибыль упала на 14% — до $45,67 млрд. Также настроения испортил и вышедший вчера индекс доверия американских потребителей, который второй месяц подряд показал падение. Сегодняшняя новость может также негативно скажется на немецком авто гиганте. Окружной суд в Сан-Франциско во вторник утвердил совокупные выплаты германского автопроизводителя Volkswagen AG (VW) в США в связи с дизельным скандалом в размере $14,7 млрд, пишет The Wall Street Journal.

Большинство фондовых индексов Азиатско-Тихоокеанского региона (АТР) снизились в среду на фоне неблагоприятных статданных из США и Австралии, а также разочаровавшей инвесторов отчетности американской Apple. Японский индекс Nikkei 225 поднялся в ходе торгов на 0,1%, гонконгский Hang Seng опустился на 0,7%, китайский Shanghai Composite — на 0,5%, южнокорейский KOSPI потерял 1,3%, австралийский S&P/ASX 200 — 1,5%.

( Читать дальше )

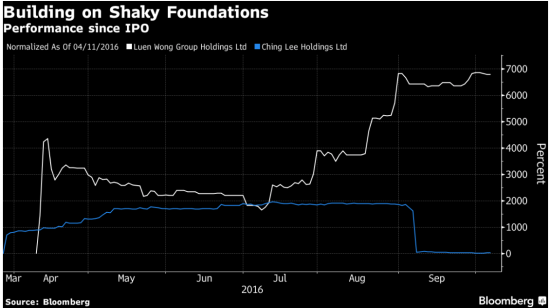

Как заработать на IPO 6000% годовых

- 15 октября 2016, 12:36

- |

Недавно медиа наконец заметили историю с IPO Китайских компаний в Гонконге (тынц), говоря кратко небольшие китайские компании с очень скромной отxетностью проводят IPO в Гонконге левой рукой, после чего их акции торгуемые заграницей начинают скупать правой. Цена растет, активы переходят из рук в руки, деньги остаются за пределами Китая (классическая pump схема). Уверен что Партия скоро примет меры и расстреляет пару успешных предпринимателей публичных компаний. До тех пор мы сможем наблюдать подобные прекрасные графики:

Как на этом заработать простому коротышке?

- Смотрим список IPO в HK для Китайских компаний (третий эшелон)

- Смотрим balance sheet компании если обладаем достаточной квалификацией (определяя что бумага фуфло)

- После IPO смотрим за ростом, если бумага прет — вероятнее всего это подобный кейс.

- Делаем небольшую ставку и покупаем на брокере который дает Шанхай (и находится вне юрисдикции Гонконга и США)

- Принимаем во внимание, что не имея четкой информации это будет рискованная сделка, не продаем бабушкину квартиру

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал