SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Трежериз

to В.Олейник - так когда Китай трежеря то продавал?

- 19 ноября 2013, 10:44

- |

Объем вложений иностранных инвесторов в UST по итогам сентября вырос на $57.1 млрд – до $5.65 трлн, максимума с февраля текущего года. Наибольшее увеличение спроса, на $25.7 млрд и $29 млрд, было зафиксировано со стороны двух крупнейших держателей treasuries – Китая и Японии, вложения которых достигли $1.294 трлн и $1.178 трлн соответственно. Примечательно, что вложения России также выросли на $4.5 млрд – до $140.5 млрд

- комментировать

- Комментарии ( 21 )

Tapering not tightening

- 13 сентября 2013, 18:28

- |

Смотря на график доходности 10-летних US treasuries, которая на днях в нервных конвульсиях пыталась прошить 3%-ый рубеж (хотя еще в апреле околачивалась около отметки в 1,6%), невольно вспоминается знаменательная речь Бена Бернанке, которую он произнес в марте 2013 года в рамках ежегодной конференции "Прошлое и будущее монетарной политики".

***Наш уважаемый karapuz оказывается сделал полный перевод еще в марте!!!! http://karapuz-blog.blogspot.ru/2013/03/blog-post_643.html?m=1

В рамках своего выступления глава ФРС в подробностях рассказывал, из чего складываются долгосрочные процентные ставки. В конце своей речи глава регулятора озвучил прогнозы, представленные различными агентствами и посчитанные по различным методикам, согласно которым уровень в 3% по 10-летним US treasuries ожидался лишь к концу… 2014 года…

Руки чешутся перед заседанием Феда 17-18 сентября прикупить US treasuries. Думаю, что рынок переоценивает значимость сворачивания программ количественного смягчения.

( Читать дальше )

***Наш уважаемый karapuz оказывается сделал полный перевод еще в марте!!!! http://karapuz-blog.blogspot.ru/2013/03/blog-post_643.html?m=1

В рамках своего выступления глава ФРС в подробностях рассказывал, из чего складываются долгосрочные процентные ставки. В конце своей речи глава регулятора озвучил прогнозы, представленные различными агентствами и посчитанные по различным методикам, согласно которым уровень в 3% по 10-летним US treasuries ожидался лишь к концу… 2014 года…

Руки чешутся перед заседанием Феда 17-18 сентября прикупить US treasuries. Думаю, что рынок переоценивает значимость сворачивания программ количественного смягчения.

( Читать дальше )

Взгляд на предстоящую неделю с 15 по 21 июля.

- 15 июля 2013, 09:04

- |

Несмотря на продолжающийся отток капитала из развивающихся рынков, российским площадкам уже три недели подряд удаётся показывать восходящую динамику. После пяти месяцев падения подобная динамика всё же больше похожа на отскок, нежели на полноценный рост и потенциал этого отскока весьма слаб и ограничен. Если взять динамику последних 2-3 лет по индексу ММВБ, то прекрасно видно, что российские площадки продолжают находиться в понижательном тренде, а максимальный потенциал текущего технического отскока пока видится на отметке 1450 пунктов, что всего на 3% выше текущих уровней.

Июль похоже имеет все шансы закрыться на положительной территории, а вот на август прогноз у нас негативный. В текущих условиях заходить в рынок среднесрочным и долгосрочным инвесторам мы уже не рекомендуем, а тем, кто формировал портфели в июне, стоит присмотреться к фиксации прибыли.

( Читать дальше )

Рынок американского долга

- 24 июня 2013, 10:57

- |

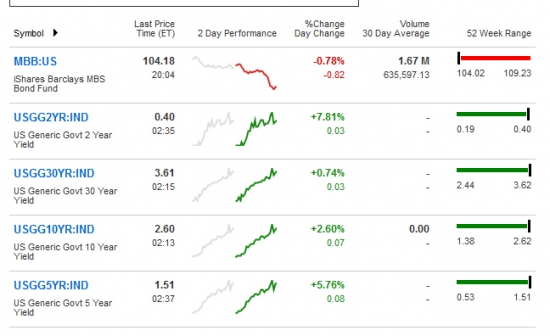

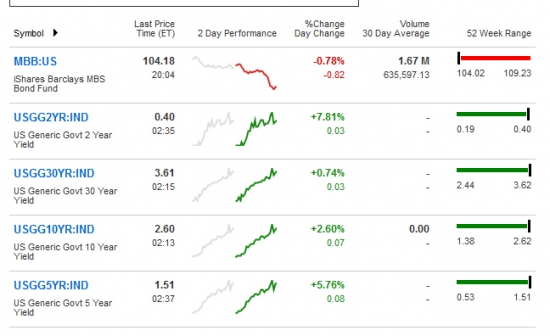

весь дол от 2х до 30-и леток в цене ломанулся вниз и соотвественно в доходностях вверх.

Эти самые доходности на 52-недельных максимумах.

За 4 дня 10-Y просто рухнули

( Читать дальше )

Эти самые доходности на 52-недельных максимумах.

За 4 дня 10-Y просто рухнули

( Читать дальше )

QEternity. Трилогия. Часть 3. Монетаристский беспредел

- 24 декабря 2012, 17:51

- |

*Перед прочтением рекомендуется ознакомиться с первой и второй частью трилогии.

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

( Читать дальше )

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

( Читать дальше )

Причины краткосрочного залива.

- 09 октября 2012, 19:52

- |

Не забываем, седня трежери размещают некисло так, до 21-00.

upd: 21.41, ну разместились, там много чего размещалось до 21-30 по москве.

upd: 21.41, ну разместились, там много чего размещалось до 21-30 по москве.

Чем же закончится эта ВЕЛИЧАЙШАЯ пирамида???!!!

- 06 июля 2012, 11:28

- |

Снова копирну Spydell'а… Он, как всегда, заставляет задуматься...)

Эффективное казначейство

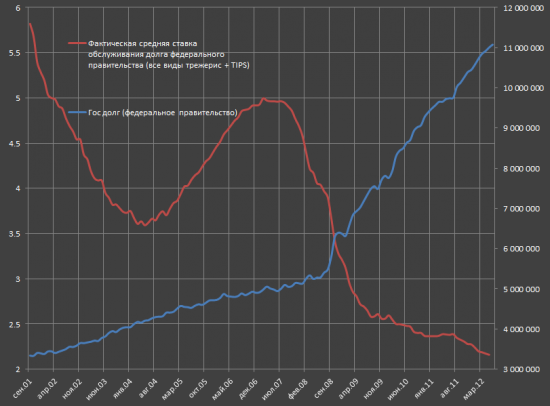

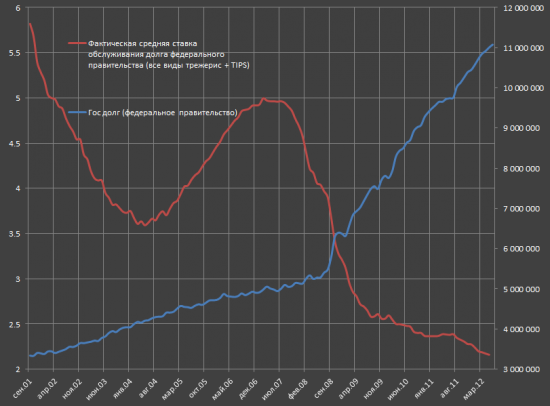

Как можно нарастить долг в ДВА раза за 4 года (!), при этом суметь опустить среднюю процентную ставку обслуживания долга с 4% до 2%? Спросите у США!

Рыночный долг федерального правительства составляет почти 11.1 трлн. Процентные платежи за год всего 237.7 млрд, что приводит к тому, что средневзвешенная ставка по всему долгу лишь 2.1%. Это смотрится особо эпически, если посмотреть на синюю и красную кривую.

Фактически получается, что чем быстрее растет долг, то тем выше на него спрос и ниже ставки, что в принципе противоречит здравой логике. Однако, следует понимать, что в этом финансово мире не все равны. Пока другие стонут от того, что финансируют долг под 5-6% при том, что свели дефицит практически в ноль, то США успешно наращивают долг и финансируются под ноль.

( Читать дальше )

Эффективное казначейство

Как можно нарастить долг в ДВА раза за 4 года (!), при этом суметь опустить среднюю процентную ставку обслуживания долга с 4% до 2%? Спросите у США!

Рыночный долг федерального правительства составляет почти 11.1 трлн. Процентные платежи за год всего 237.7 млрд, что приводит к тому, что средневзвешенная ставка по всему долгу лишь 2.1%. Это смотрится особо эпически, если посмотреть на синюю и красную кривую.

Фактически получается, что чем быстрее растет долг, то тем выше на него спрос и ниже ставки, что в принципе противоречит здравой логике. Однако, следует понимать, что в этом финансово мире не все равны. Пока другие стонут от того, что финансируют долг под 5-6% при том, что свели дефицит практически в ноль, то США успешно наращивают долг и финансируются под ноль.

( Читать дальше )

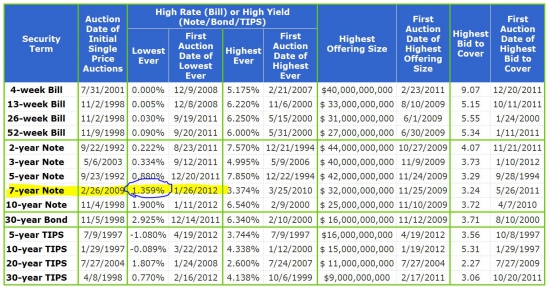

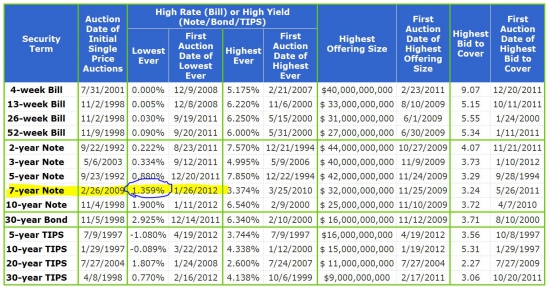

США удачно разместили 7 летние гос. облигации

- 26 апреля 2012, 23:13

- |

Штаты разместили 7 летние бонды на 29 миллиардов, под рекордно низкие ставки 1.347% это самое удачное размещение 7 леток за всю историю, тем самым побит рекорд от февраля 2009.

Спрос превысил предложение в 2,83 раза, при среднем значении в 2,81. Доля крупных банков составила 38,2%, среднее значение этого показателя составляет 39,6%. Внутренний спрос составил 17,6%, при среднем в 14,3%.

Ждем коррекции в США, ибо ни кто не верит в возобновление бычьего тренда

Спрос превысил предложение в 2,83 раза, при среднем значении в 2,81. Доля крупных банков составила 38,2%, среднее значение этого показателя составляет 39,6%. Внутренний спрос составил 17,6%, при среднем в 14,3%.

Ждем коррекции в США, ибо ни кто не верит в возобновление бычьего тренда

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал