Третий эшелон

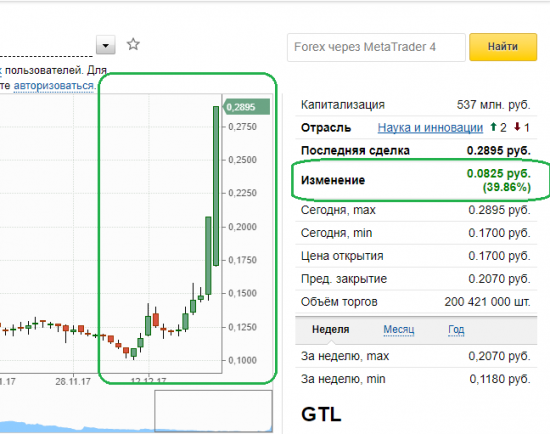

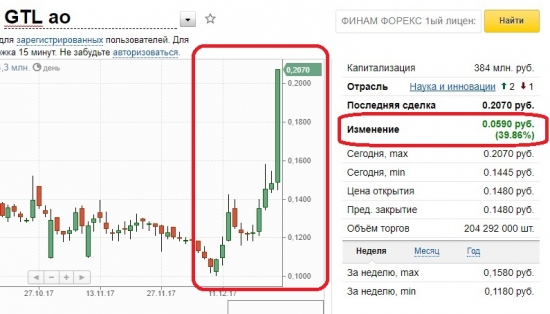

GTL +140% заработано за 7 торговых дней.

- 25 декабря 2017, 13:45

- |

В продолжение утреннего блога до начала торгов , когда давали возможность купить даже дешевле, и сегодня сделали новую планку +39,86% как и вчера. То есть идея сработала снова и принесла инвесторам в идею +40% за 1 день. А со старта идеи в доле бумаги +140%.

При этом Рафис Кадыров, как мы помним, обещал 1 доллар за каждую акцию.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 27 )

GTL +39,86% в день. Доходы третьего эшелона.

- 25 декабря 2017, 09:48

- |

Пока другие теряют с плечами на фьючерсах биткоина, нам удается зарабатывать на ралли, организованном в третьем эшелоне. На днях писал об этом подробно в Smart-lab . Я собрал 9 подходящих эмитентов, которые подходят по параметрам для сильного роста при понижении сильных движений в фишках. Для этого я выбрал четыре параметра инвестирования:

1. Сильное снижение акций в виду интересов владельца бизнеса;

2. Длительная консолидация;

3. Полное понимание структуры бизнеса эмитентов для правильной выборки;

4. Фактор снижения ликвидности и сильных движений в фишках;

5. Отчетность по всему третьему эшелону и спрятанная в ней прибыль;

6. Помощь Московской биржи — ряд рисковых бумаг сняты с торгов;

7. Понимание причин и следствий, а также особенностей Российского венчурного третьего эшелона.

При таком сценарии все наши бумаги показывают хорошую динамику. Особенно отметился GTL. Правда мы его покупали гораздо ниже.

( Читать дальше )

Приближается Новый год и ждем традиционных задергов в третьем эшелоне!

- 18 декабря 2017, 09:44

- |

Исходя из просмотра истории за прошедшие 7 лет, могу отметить, что перед Новым годом происходит чаще всего не «Новогоднее ралли» в голубых фишках и втором эшелоне, а начинает резко взлетать третий эшелон. Иногда по 30-40% в день. И так даже не один день, а по несколько. При этом голубые фишки начинают резко терять свою ликвидность и подвижность. Все замирает. Бумаги третьего эшелона одновременно начинают показывать и объем и сильную волатильность практически в отсутствие новостей.

Поэтому сейчас я бы обратил внимание именно на них. Единственная проблема — это то, что ликвидность до начала движения бывает достаточно низкой и не дает набрать большую позицию. То есть максимум что вы наберете, это пол миллиона рублей на весь портфель. Зато на выходе любой объем можно легко сдать, так как в ряде бумаг они достигают в период резких движений объемов второго эшелона. Сейчас я написал новый файл по третьему эшелону из 9 наиболее сильных бумаг.

( Читать дальше )

96% капитала в акциях третьего эшелона

- 26 сентября 2017, 12:05

- |

Поделитесь советом, как отговорить человека, может кто поделится своим опытом слива портфеля, я ему дам почитать комменты.

Формирование тренда неликвида

- 04 марта 2017, 19:02

- |

Российский третий эшелон: акции КСБ

- 22 мая 2015, 11:01

- |

Ещё совсем недавно, несколько лет назад, компания заплатила дивиденд на акцию в размере 0,36 рублей, что в 1,5 раза выше текущей рыночной цены! В случае улучшения финансовых показателей вложения в КСБ могут стать отличной инвестицией в долгосрочной перспективе.

( Читать дальше )

Инвестиции в войну от Элвиса Марламова.

- 12 октября 2013, 19:07

- |

Еще в сентябре вышла статья в журнале FinancialOne Элвиса Марламова — Инвестиции в войну, но прочел её только сегодня. Очень интересно!

Кстати, журнал FinancialOne стал всё чаще и чаще размещать статьи про инвестиции, а не про спекуляции — очень положительный сдвиг.

Сейчас стало очень интересно посмотреть что там в «третьем-пятом» эшелоне. Это крайне неликвидные и опасные бумаги, но очень интересные!

Кроме Элвиса специалистом по третьему эшелону являлся Денис Панасюк, но сейчас он редко что-то пишет, еще читаю otergero, вот его один из последних его постов на СЛ на тему «дальних» эшелонов — http://smart-lab.ru/blog/143816.php

Инвестиции в войну

Текст: Элвис МАРЛАМОВ

Модная для инвесторов тема роста потребления в России сходит на нет: кредитование и рост банковского сектора вот-вот застопорится, в автопроме остановился рост продаж, ритейлеры покрыли своими сетями всю страну и не могут расти былыми темпами, в стране 240 миллионов сотовых телефонов, интернет есть у 70% российских семей, в соцсетях не растет число новых пользователей. Какой сектор может показать двузначный рост в ближайшие годы?

( Читать дальше )

Во дают! Третий эшелон стремится к голубым фишкам: ОАО Медиа группа “Война и Мир” BuyBack

- 28 июля 2012, 00:32

- |

Третий эшелон стремится к голубым фишкам: Медиа будет Байбечить

warmedia.ru/news/id/78

Текст:

Повесткой собрания назначено утверждение цены и сроков операции buyback. По предварительным данным менеджмент предлагает генеральному директору утвердить цену в 17 рублей и срок до середины сентября.

Официальное раскрытие информации о собрании будет опубликовано в понедельник 30.07.2012.

Блумберг опубликовал информацию о 3 эшелоне:

www.bloomberg.com/news/2012-07-25/russia-s-war-peace-media-tripling-buyback-price-as-stock-jumps.html

OAO War & Peace Media Group, a Russian television production company, may triple the price it’s offering to buy back shares as the stock heads for the biggest two-day jump on record.

The St. Petersburg-based media holding may pay 30 rubles (91 cents) per share after increasing its offer from 7-10 rubles, Vitaly Fedko, the company’s general manager, said by phone from St. Petersburg today. The buyback may start between mid-August and mid-September, he said.

War & Peace surged 40 percent to 4.725 rubles as of 4:14 p.m. in Moscow, extending yesterday’s 40 percent gain. A close at that level would mark its strongest two-day advance since December 2011, when the stock was listed on the Micex Index.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал