Управление активами

Итоги моего первого финансового года

- 25 октября 2020, 22:52

- |

Чем я в нем занимался?

- Откладывал все лишние деньги

- Тратил деньги на образование дочери

- Получил налоговый вычет за покупку квартиры

- Учился и экспериментировал — эта цель была главной, лучше учиться и экспериментировать на копейках, чем набивать шишки на том, что в разумный период уже исправить нельзя.

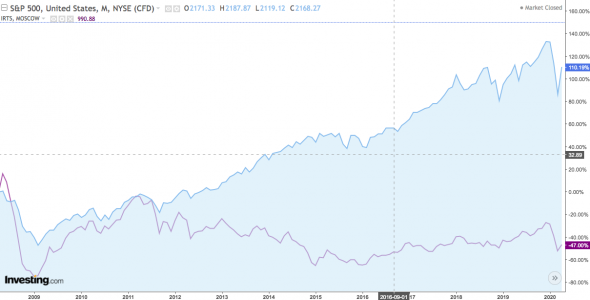

- Вложение большой части капитала в российский рынок. Надо было сначала посмотреть динамику графика RTS за последние 10-20 лет, там наглядно видно, что он медленно но верно идет вниз:

- Вложение почти всех денег в акции, что не позволило хорошо закупиться на мартовском дисконте. Но наверное эта стратегия работает только в период высокой волатильности рынка. В иные периоды наверное разумнее будет равномерная закупка равными долями с высокой долей акций.

- Я держал более 50% в emergency markets (а конкретно почти 3/4 депозита в рублевых инструментах). Надо не более 5%. Норвежский пенсионный фонд глупость не посоветует.

- Это не ошибка, но в виду госслужбы я был очень стеснен в выборе финансовых инструментов.

- В марте я полностью избавился от рублевых активов (даже наш газнефть продал с минусом) и на низкой базе вошел в S&P 500.

- В августе не зная куда вложиться (низкие ставки рефинансирования по всем странам) я вошел в золото почти на треть от портфеля, в итоге рост больше 30% только в золоте. Второй раз так угадать маловероятно.

( Читать дальше )

Алгоритм, за который мне не стыдно

- 22 октября 2020, 14:11

- |

Несколько месяцев я торговал BRENT на MOEX с помощью собственного алгоритма и публиковал результаты под постами с названием «Рынок нефти и его переменные» .

Летом я занимался разработкой кода для перехода на международные площадки. На данный момент торговый робот подключается к рынкам через API брокера EXANTE. Сейчас алгоритм торгует несколько инструментов: ES/FDXM/BRENT. В своем телеграмм канале я публикую результаты торговых дней и показываю реальные брокерские отчеты.

В сентябре и октябре брокер EXANTE занимался увеличением количества своих серверов. На практике, и, в частности на работе алгоритма это отразилось задержками в получении данных через API. Три раза за прошедший месяц сервера просто падали и приходилось ждать восстановления работы. К сожалению, это лишает возможности продемонстрировать стабильную работу и результат. В понедельник EXANTE оповестили своих пользователей, что закончили работы и добавили N серверов. Можно было предположить, что на этом все, но — нет. Если во вторник мы отработали отлично, то в среду снова сталкивались с задержками. Тем не менее, раз брокер говорит, что работы закончены, надеюсь, можно ожидать, что скоро все технические проблемы завершатся.

( Читать дальше )

Бизнес по управлению активами все дальше стремится к укрупнению

- 20 октября 2020, 18:44

- |

На фото — Nelson Peltz – один из учредителей фонда Trian Fund Management. По данным WSJ, Trian Fund накопил 9,9% акций как в Invesco, так и в Janus Henderson, при этом общая сумма двух позиций составляет около 900 млн долл.

Акции Invesco и Janus Henderson в последние годы сильно пострадали, поскольку традиционные управляющие активами боролись с сейсмическими изменениями в отрасли. Доходы фирм по управлению активами падают, как и маржинальность чистой прибыли, что вызвано снижением комиссий и тем, что инвесторы выводят деньги из активно управляемых фондов в пользу более дешевых индексных фондов и ETFs.

И Invesco, и Janus Henderson уже участвовали в сделках M&A. В 2018 г. Invesco приобрела OppenheimerFunds у Massachusetts Mutual Life Insurance Co., а Janus Henderson является результатом слияния между Janus Capital Group Inc. и Henderson Group PLC. Но еще не факт, что идеи Trian Fund будут поддержаны другими акционерами обоих УК.

( Читать дальше )

Алгоритм, за который мне не стыдно

- 13 октября 2020, 12:31

- |

Несколько месяцев я торговал BRENT на MOEX с помощью собственного алгоритма и публиковал результаты под постами с названием «Рынок нефти и его переменные» .

Летом я занимался разработкой кода для перехода на международные площадки. На данный момент торговый робот подключается к рынкам через API брокера EXANTE. Сейчас алгоритм торгует несколько инструментов: ES/FDXM/BRENT. В своем телеграмм канале я публикую результаты торговых дней и показываю реальные брокерские отчеты.

Расскажу как есть.

12.10.2020 все пользователи алгоритма торговали DAX. Это был первый раз, когда мы пробовали конкретно этот инструмент на реальных аккаунтах, до этого тестировали код на демо, искали ошибки. Ошибки на реальном аккаунте начались с самого начала: сигнал на первую сделку появился в 10:00, однако, алгоритм в сделку не вошел.

Когда я переходил Quik+lua на EXANTE+API_python я не думал, что будет возникать столько ошибок и потребуется огромное количество времени для теста и отладки кода. Вчерашние торги позволили внести последние изменения, которые касаются способа входа в позицию, а также способа выхода. Так что дальше остается следить только за результатами.

( Читать дальше )

Алгоритм, за который мне не стыдно

- 08 октября 2020, 17:48

- |

Весной и летом я каждый день писал посты, рассказывая о торговле Brent с помощью алгоритма BRENTALGO, а также, пытался рассказать про рынок нефти и его переменные. Все посты можно посмотреть под теми же названиями.

Я написал алгоритм, который работал на базе QUIK и торговал BRENT на MOEX. Здесь было знакомство со Smart-Lab, вот тут я рассказывал о себе на VC.ru. Ну и еще вел телеграмм канал с отчетами. Основная идея была в том чтобы дать физическим лицам реальный инструмент для получения дохода на срочном рынке. Как легко догадаться, я столкнулся с волной критики и предположениями о том, что я мошенник. Но основная проблема была все-таки в том, что с мая месяца OI (open-interest) в нефти стал сильно падать и моей стратегии не хватало ликвидности чтобы поддерживать прежний уровень доходности.

Мне было необходимо искать новые инструменты. Прошедшие два месяца я занимался разработкой алгоритма и переводил работу с MOEX на иностранные биржи: CME/ICE/EUREX/LIFFE. Теперь можно торговать любой инструмент, который есть на международных биржах. Помимо этого, объемы, которые торгуются на этих биржах, значительно выше чем на MOEX, что позволяет использовать больший капитал. У вас, также как и раньше, есть возможность подключиться к работе данной алгоритмизированной стратегии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал