ФОНДОВЫЙ РЫНОК

Каким я вижу ближайшее будущее фондового рынка и экономики в целом.

- 13 сентября 2021, 11:34

- |

2) Низкие ключевые ставки 0- 1% в развитых странах.

3) Никакой великой депрессии я не вижу, то что было 1929 году не повторится. Так по мнению экономистов она была вызвана ошибочными действиями властей, привязкой денег к золотому запасу и невозможности быстро влить ликвидность в экономику. Сейчас же мы живем в цифровом мире, который позволяет вливать ликвидность в экономику за считанные минуты, деньги не привязаны ни к чему и нет границы их количества. Что полностью исключает повторение 1929 года. Возможны ситуации по примеру 2008 года, но это скорее шанс для хорошего заработка, чем великая депрессия.

4) Что касается американского гос. долга и долга других развитых стран, то нулевые ставки и высокая инфляция приведет его в процентном соотношении с ВВП в абсолютную норму. В истории США были и более драматичные события, такие как Вьетнамская война, где полмиллиона американских солдат находилась и снабжалась через океан в тысячах километрах от родины. Это куда большие затраты и проблемы, чем долг за 20 триллионов. А затем и поражение в этой войне. Так сама война вызвала на годы рекордную инфляцию за 10% и поражение в ней никак не остановило США стать мировым гегемоном и получить абсолютную власть над миром, а доллару не потерять статус главной мировой валюты.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 77 )

Начало. Крах рынка!

- 12 сентября 2021, 21:27

- |

Индекс Доу Джонса достиг своего пика 3 сентября 1929 года на отметке 381.17. Он падал до 24 октября 1929 года, когда рынок упал на 11% при открытии от уровней предыдущего дня. Мы называем это «Черным четвергом», хотя рынок закрылся лишь немного ниже.

Обвал продолжился в понедельник 26 октября, когда Доу упал на 13% и еще на 12% в Черный вторник 27 октября. Началась Великая депрессия. Обвал не прекращался до 8 июля 1932 года, когда индекс Доу-Джонса упал до 41.22, или на невероятные 89.2%.

Я думаю, это повторится снова.

Скоро.

Очень-очень скоро.

Последние несколько месяцев я высказывал предположение о том, что пузырь лопнет и с середины августа по сентябрь индексы достигнут максимумов, прежде чем они рухнут в конце октября.

Пока все идет по плану. 2 сентября индекс S&P достиг пика на отметке 4545.85. Индекс Доу достиг пика 16 августа на отметке 35631.19. Пик индекса Nasdaq произошел 7 сентября на уровне 15403.44 пункта.

( Читать дальше )

Инвестиции: Классические методы риск-менеджмента

- 12 сентября 2021, 12:29

- |

Классические методы риск-менеджмента

Риск — главная тема в процессе инвестирования. Полностью избавиться от него не получится, но существуют методы, которые могут облегчить последствия риска.

( Читать дальше )

Давайте посмотрим на 2 показателя «бума бумов» (перевод с elliottwave com)

- 10 сентября 2021, 16:11

- |

Цены на фондовых рынках, близкие к рекордным за все время значениям, безусловно, являются важным показателем текущего финансового бума. Другие индикаторы включают в себя раскаленный рынок жилья и криптоманию. Все это широко освещается. Но давайте сосредоточимся еще на двух показателях продолжающейся финансовой мании. Финансовая пресса уделяет им меньше внимания, но они заметны. В августовском финансовом прогнозе волн Эллиотта поясняется, показывая эти два графика и говоря:

Цены на фондовых рынках, близкие к рекордным за все время значениям, безусловно, являются важным показателем текущего финансового бума. Другие индикаторы включают в себя раскаленный рынок жилья и криптоманию. Все это широко освещается. Но давайте сосредоточимся еще на двух показателях продолжающейся финансовой мании. Финансовая пресса уделяет им меньше внимания, но они заметны. В августовском финансовом прогнозе волн Эллиотта поясняется, показывая эти два графика и говоря:

( Читать дальше )

85% высокодоходных облигаций имеют отрицательную реальную доходность

- 09 сентября 2021, 12:29

- |

( Читать дальше )

Честная прожарка «Яндекс Инвестиции»

- 09 сентября 2021, 09:30

- |

В конце ролика сделал честный вывод касательно «Яндекс Инвестиции».

Тайм-коды:

00:29 — что такое Яндекс Инвестиции

01:03 — тарифы Яндекс Инвестиции

01:55 — обучение

02:14 — подарок от сервиса

02:50 — как открыть брокерский счет

03:07 — мой вывод

03:36 — причем здесь Тинькофф Инвестиции?

04:41 — Яндекс — посредник?

И ответил на главный вопрос: Яндекс Инвестиции — это посредник или самостоятельный брокер?

Питер Шифф: Какое сокращение? В конечном итоге ФРС расширит количественное смягчение

- 08 сентября 2021, 19:25

- |

Несмотря на разочаровывающий августовский отчет о рабочих местах, общепринято считать, что восстановление найма наряду с рекордными вакансиями указывает на восстановление экономики. Питер сказал, что он не думает, что экономика от чего-либо оправилась. «Думаю, она все еще очень больна и это не имеет никакого отношения к COVID. Я думаю, что все, что произошло, — это то, что правительство напечатало кучу денег, точнее ФРС напечатала деньги, а правительство разослало чеки, и все ушло на расходы». Все эти потребительские расходы привели к росту ВВП. Но, как заметил Питер, это также причина того, что мы наблюдаем резкий рост цен. «Это инфляция, которую создал Федеральный резерв». Питер также отметил, что мы все еще получаем много заявок на пособия по безработице. Их просто не так много, как в прошлом году. «И многие люди просто не хотят больше работать. Правительство сделало людям лучшее предложение. Многие люди считают, что отдыхать выгоднее, чем ходить на работу».

Несмотря на разочаровывающий августовский отчет о рабочих местах, общепринято считать, что восстановление найма наряду с рекордными вакансиями указывает на восстановление экономики. Питер сказал, что он не думает, что экономика от чего-либо оправилась. «Думаю, она все еще очень больна и это не имеет никакого отношения к COVID. Я думаю, что все, что произошло, — это то, что правительство напечатало кучу денег, точнее ФРС напечатала деньги, а правительство разослало чеки, и все ушло на расходы». Все эти потребительские расходы привели к росту ВВП. Но, как заметил Питер, это также причина того, что мы наблюдаем резкий рост цен. «Это инфляция, которую создал Федеральный резерв». Питер также отметил, что мы все еще получаем много заявок на пособия по безработице. Их просто не так много, как в прошлом году. «И многие люди просто не хотят больше работать. Правительство сделало людям лучшее предложение. Многие люди считают, что отдыхать выгоднее, чем ходить на работу».( Читать дальше )

Обремененный долгами китайский застройщик борется с риском дефолта (перевод с deflation com)

- 08 сентября 2021, 15:57

- |

График показывает, что цена 8¾% долларовых облигаций Evergrande в июле упала до 39 центов за доллар. Почти месяц спустя (31 августа) Bloomberg опубликовал статью под заголовком «Evergrande отмечает риск дефолта из-за кризиса наличности; облигации падают». Вот отрывок:

График показывает, что цена 8¾% долларовых облигаций Evergrande в июле упала до 39 центов за доллар. Почти месяц спустя (31 августа) Bloomberg опубликовал статью под заголовком «Evergrande отмечает риск дефолта из-за кризиса наличности; облигации падают». Вот отрывок:China Evergrande Group предупредила, что она рискует объявить дефолт по займам, если все ее усилия по привлечению денежных средств потерпят неудачу, что вызовет недовольство инвесторов в облигации самого долгового девелопера в мире. «У группы есть риски невыполнения обязательств по займам и судебных разбирательств, выходящих за рамки ее обычной деятельности», — заявила компания из Шэньчжэня во вторник в отчете о прибылях и убытках. «Акционерам и потенциальным инвесторам рекомендуется проявлять осторожность при работе с ценными бумагами группы». Компания заявила, что изучает возможность продажи долей в своих перечисленных подразделениях по обслуживанию электромобилей и недвижимости, а также в других активах, а также стремится привлечь новых инвесторов и возобновить заимствования. Тем не менее, резкие скидки на быструю продажу квартир снизили рентабельность, что помогло снизить чистую прибыль на 29% до 10,5 млрд юаней (1,6 млрд долларов) в первой половине года, в соответствии с более ранним предупреждением о прибыли… Облигации Evergrande упали до новых минимумов, поскольку уверенность инвесторов в его способности погашать долги продолжала падать. В то время как заимствования сократились, общие обязательства, включающие в себя счета поставщиков, выросли до 1,97 трлн юаней, что является почти рекордным значением.

перевод отсюда

( Читать дальше )

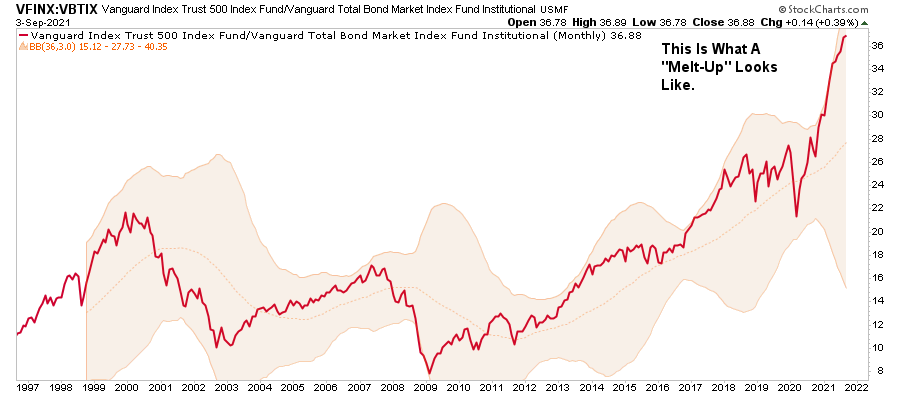

Взлёт (melt-up) до разворота VIX в середине месяца ... Опять?

- 08 сентября 2021, 12:28

- |

«Melt-up — это устойчивое и часто неожиданное улучшение ситуации на рынках, отчасти вызванное паникой инвесторов, которые не хотят упускать его рост, а не фундаментальными улучшениями в экономике. Рост, создаваемый melt-up, считается ненадежным показателем того, в каком направлении в конечном итоге движется рынок. Melt-up часто предшествует срыву (meltdown)». — Инвестопедия

Как уже отмечалось, «melt-up» вызвано тем, что инвесторы вкладываются в акции, полагая, что иначе они упустят возможность.

Как уже отмечалось, «melt-up» вызвано тем, что инвесторы вкладываются в акции, полагая, что иначе они упустят возможность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал