ФОРЕКС

Сколько пунктов за день вы обычно зарабатываете по EUR/USD?

- 13 января 2015, 22:37

- |

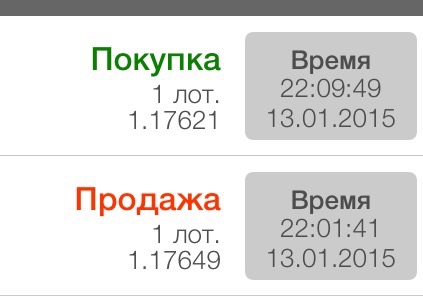

1 пункт это 5 цифра после точки.

Сегодня под вечер сделочку сделал,20П взял.

А у вас обычно за день сколько?

спасибо за Ваши ответы!

- комментировать

- Комментарии ( 18 )

о рубле.

- 13 января 2015, 17:16

- |

Кто торговал через Хутрейд на форексе?

- 13 января 2015, 15:32

- |

Звонил в финам, на кухню направили.

И какую кухню посоветуете Вы?

Спасибо.

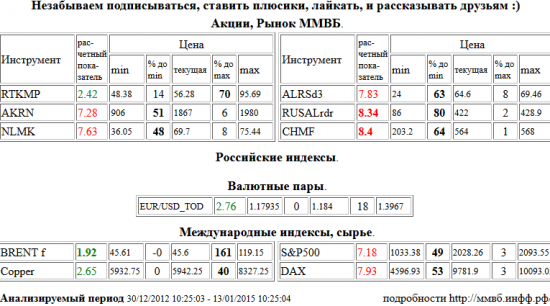

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 13 января 2015, 10:31

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока. - Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

А что если РФ порежут рейтинг. Покупать в долгую пока рано, худшее ещё впереди.

- 12 января 2015, 21:32

- |

В первую торговую неделю российский рублёвый фондовый индекс ММВБ прибавил почти 10%, но за последние два дня растерял часть завоёванных позиций и закрылся вблизи отметки 1510 пунктов, где расположен значимый уровень поддержки с границами 1500-1520 пунктов. Последние два дня цена тестирует этот уровень на прочность, и если он не устоит, то стоит готовиться к коррекции до отметок 1400-1420 пунктов.

Российский рубль уверенно закрепился выше отметки 62 в паре с долларом. Страховки от дефолта на Россию (CDS) по-прежнему продолжают бить новые антирекорды. Возможно, зарубежные инвесторы опасаются того, что в сложившейся ситуации, Россия, при дальнейшей эскалации санкцонной войны откажется платить по своим долгам. Также существуют большие опасения насчёт того, что ключевые американские рейтинговые агентства уже в ближайшее время, в очередной раз, понизят суверенный кредитный рейтинг России ещё на одну ступень, до “мусорного” уровня. Первым из трёх основных рейтинговых агентств, уже в ближайшую пятницу на этот шаг может пойти S&P. Если это случится, то оставшиеся два агентства также последуют его примеру – это вопрос лишь времени. Текущая ситуация на рынке российского госдолга (ОФЗ) итак уже не первый месяц выглядит плачевно. Цены на облигации федерального займа, а также цены на еврооблигации российских компаний продолжают отвесное падение, а доходность бьёт почти новые исторические отметки. Понижение рейтинга России ещё больше может усугубить ситуацию и спровоцировать ещё больший отток капитала, что окажет дополнительное давление на российский рубль, который при текущих ценах на нефть уже должен находиться вблизи отметки 70 в паре с долларом. Есть и ещё один негативный момент для рубля. В случае понижения рейтинга России двумя из трёх рейтинговых агентств, с российских компаний может быть востребован возврат долгов в размере 25-30 млрд. долларов. Также не стоит забывать, что в случае снижения рейтинга РФ ещё на одну ступень, страну могут исключить из международного индекса MSCI.

( Читать дальше )

Форекс. FBS, 12 января 2015 г., Елизавета Белугина

- 12 января 2015, 19:35

- |

Стоп лосс - ставить или нет?

- 12 января 2015, 15:39

- |

Многие задают вопрос, нужно ли ставить стоп лосс в торговле и в этом видео я бы хотел разобрать этот вопрос и придти к четкому ответу. Мое мнение просто, стоп ставить нужно! Почему? Смотрим видео!

Рекомендация по торговле на 12.01.15 - 19.01.15

- 12 января 2015, 13:43

- |

EUR/USD

Предыдущая неделя по паре EUR/USD была открыта на 1.1945, а на данный момент торгуется на уровне 1.1870. У нас очередная неделя закрывается ниже предыдущей, и это нам говорит о нисходящем тренде. За последние три месяца 9 раз мы закрылись вниз и лишь 3 раз закрылись выше. Мы видим то, что падение было достаточное сильное. Чего можно ожидать от торговой пары на этой неделе?

План торгов таков:

Ожидаем дальнейшее падение по паре EUR/USD. На данный момент потенциальной зоной для продаж является уровень 1.1900 – 1.1870. Именно с этих зон лучше всего искать точку входа на продажу. Цель движения – это обновление низин.

Причиной такой стратегии является то, что в диапазоне зон 1.1900 – 1.1870 находится наибольшее скопление ордеров, также на этих зонах был разыгран тендер на сумму более 112 миллиардов долларов (ЕЦБ). Стоит отметить то, что ATR за 3 месяца показывает нам, что большая часть движения была вниз, а именно 55%. Также не стоит забыть, что общий тренд у нас нисходящий.

( Читать дальше )

Где можно торговать валютные пары только не в ДЦ!!!?

- 11 января 2015, 00:27

- |

Недельный торговый план 12.01-16.01.

- 10 января 2015, 22:31

- |

Недельный торговый план с 12.01. по 16.01.

Анализ рынка

Прошедшая неделя показала нам насколько хорошо себя чувствует экономика США.Данные по занятости в принципе должны убедить инвесторов что с экономикой США все в порядке, она на хорошем ходу.Плюс публикация минуток декабрьского ФРС повышает шансы сроков начала нормализации кредитно-денежной политики США в июне месяце 2015г. Интересно оценить как отражается это в графиках(а значит в настроениях инвесторов) фондового рынка США.

График ДОУ дневной.Первая полноценная неделя 2015года прошла под знаком обозначившейся коррекции на фондовом рынке.Во- первых если мы оценим сделанные на конец 2014года построения, то увидим, что и конец декабря ДОУ начал тормозить в восходящей своей динамике, не достигая сопротивления восходящего квартального канала(синие трендовые).Поскольку обозначенная коррекция наметилась по итогам первой недели отметим знаковые для рынка уровни.Первый — область кластера 23% нисходящей коррекции, средней годового канала(коричневая пунктирная) и поддержка среднесрочного торгового диапазона(верхняя красная стрелка) на 17575.

Прорыв этого кластера открывает второй кластер из уровня 38% нисх. коррекции и поддержки квартального канала на 17275(2 красная стрелка) и последний кластер из уровня 50% нисх.коррекции и поддержки годового канала(3 красная стрелка) в области 17000.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал