ФРс

Дефицит бюджета в $3 трлн в августе 2020 против дефицита бюджета в $1,4 трлн в кризис 2009 года. Напечатают!

- 12 сентября 2020, 13:19

- |

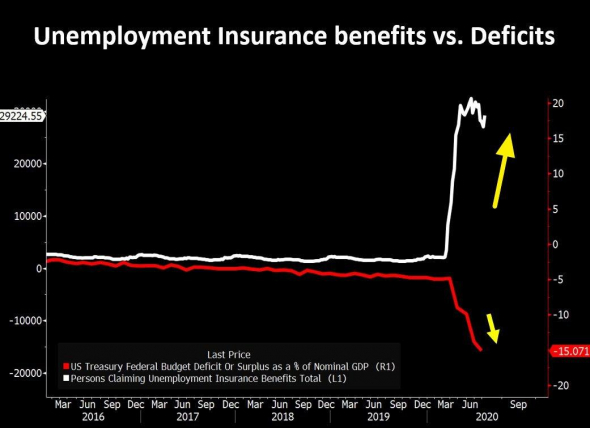

В итоге, образовался дефицит бюджета, который уже достиг $3 трлн.

Дефицит федерального бюджета США в августе 2020 года уже перевалил за отметку в $3 трлн, а к концу сентября, когда заканчивается налоговый год, как ожидается, он достигнет отметки $3,3 трлн и видимо, эти показатели станут самыми высокими за всю финансовую историю страны. Общий долг превысит объём всей экономики США и побьёт рекорд времён Второй Мировой войны...

При этом, в прошлый финансовый кризис 2009 года дефицит бюджета США был всего $1,4 трлн.

Правительство США уже потратило в этом году больше $6 трлн и это очень большой скачок по сравнению с прошлым годом, когда было потрачено $4,4 трлн. В США связывают такой рост, прежде всего, с выделением срочной помощи для борьбы с пандемией коронавируса, которой пока не видно конца и её экономическими последствиями.

thehill.com/policy/finance/516057-us-deficit-officially-hits-3-trillion-amid-pandemic

Состояние денежного рынка США и долларовой ликвидности

- 11 сентября 2020, 11:01

- |

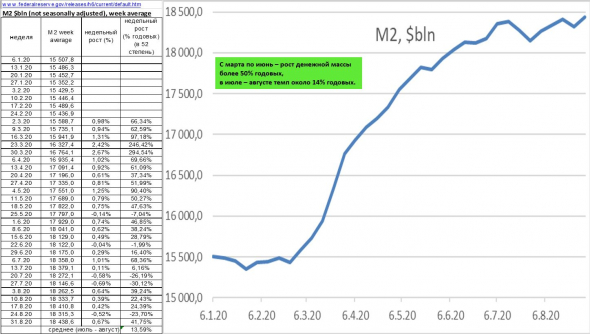

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США.

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

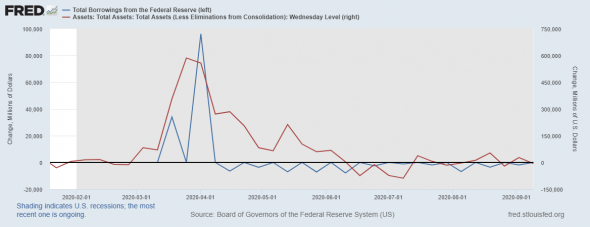

Начнем с обзоры баланса ФРС и динамики прямого кредитования ФРС

На неделе баланс ФРС без особых изменений, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что показатель остается в боковой динамике уже длительное время.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

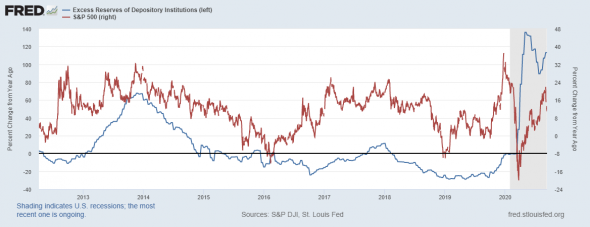

Далее иллюстрация к показателю избыточной ликвидности

( Читать дальше )

Рубль будет крепчать невзирая на нефть и отток денег из облигаций.

- 11 сентября 2020, 01:17

- |

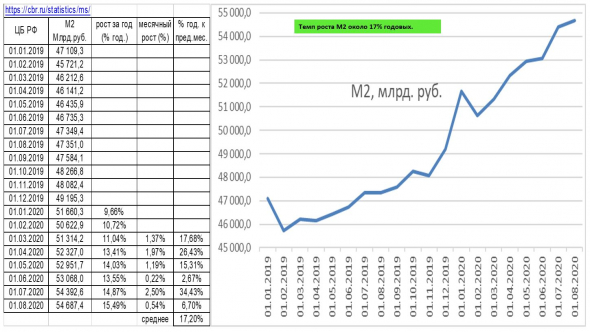

ЦБ РФ с 1 октября по 31 декабря 2020 начнет продавать остаток валюты на 185 млрд руб. равными долями ежедневно.

Операции по продаже иностранной валюты, связанные со сделкой по реализации пакета акций Сбербанка, только в случае снижения цены нефти марки Urals ниже $25 за баррель. Этот механизм действует до 30 сентября 2020 года, но с учетом складывавшейся ценовой конъюнктуры на нефтяном рынке эти операции после 12 мая не проводились.

ЦБ РФ не исключает снижения ключевой ставки ниже 4%, если это будет необходимо для возвращения инфляции к таргету. Значит отток инвесторов из российских облигаций усилится. Снижение ключевой ставки ЦБ РФ делает рубль непривлекательным для кэрри-трейд.

ЕЦБ готов к масштабному стимулированию.

Экстренная программа выкупа ЕЦБ ценных бумаг Pandemic Emergency Purchase Programme (PEPP) была оставлена в объеме 1,35 трлн евро со сроком действия до июня 2021 г. Совет управляющих ЕЦБ ожидает, что ключевые ставки останутся на нынешнем или более низком уровне, пока прогноз по инфляции не приблизится к целевому ориентиру в 2% годовых.

( Читать дальше )

США - выплаты по безработице и бюджетный дефицит... Странно что печатным станком ещё не сгладили эти две ветки графика...

- 10 сентября 2020, 20:43

- |

Превью заседания ЕЦБ: основные инструменты исчерпаны

- 09 сентября 2020, 15:55

- |

ЕЦБ нужно будет сильно постараться чтобы уговорить евро снизиться. Именно уговорить, потому что время менять что-то в политике не пришло. Говорить о расширении лимита основного антикризисного инструмента (PEPP) пока еще рано. Трогать ставку и изменять объем QE ЕЦБ также не планирует, да и мало смысла в этом. Учитывая структурный даунтренд в долларе, вероятность возобновления бычьего тренда в EURUSD высока.

Чтобы понимать, почему не стоит ждать от ЕЦБ активных действий, нужно иметь в виду два момента:

1. ЕЦБ и так зашел далеко, сделав ставку отрицательной и запустив довольно существенное QE, включая PEPP с потолком в 1.35 трлн. евро. Хорошо известен тот факт, что с каждым новым снижением процентной ставки его предельная эффективность падает. Чтобы достичь того же стимулирующего эффекта на кредитную активность, снижать ставку нужно больше. Однако побочные эффекты также растут. Со снижением ставки в отрицательную зону можно заметить, что ЕЦБ предпочитает использовать адресные меры типа TLTRO и пр., что есть признание что основной потенциал смягчения исчерпан.

( Читать дальше )

Новая политика ФРС: чего ожидать и как это отразиться на рынках

- 08 сентября 2020, 18:45

- |

А что это значит, вы узнаете посмотрев видео:

( Читать дальше )

Быстрый Обвал рынка / Пузырь лопнул - Закрываем позиции? / Прогноз по Фондовому Рынку

- 07 сентября 2020, 19:17

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал