Финансовый кризис

#КолесоВэфире #5 ЧМ был красив! Финансовый тайфун: повторение 2008 года? Инвестидея: биткоин

- 19 июля 2018, 11:35

- |

#КолесоВэфире #5 https://youtu.be/toNx8teGARA

ЧМ был действительно красив! Финансовый тайфун: повторение 2008 года? Инвестидея — покупка биткоина.

Сборная Эстонии прибыла на чемпионат мира.

Из всех видов проектов, России лучше всего удаются ПРАЗДНИКИ!

И Какой финал без выбежавших на поле с трибун? В условиях, где ради секундного пиара люди готовы на любую глупость, вопрос был только один — кто?

В прошлом чемпионате бежал пранкер Vitalyzdtv. В 2010 страйкер Джимми Джамп. В этот раз Pussy Riot. это уже становится доброй традицией на ЧМ.

И уже на награждении Шоу мокрых маек. Победитель Президент Хорватии.

Путин: — Принесите президенту Хорватии зонт.

Президент Хорватии: — Никаких зонтов. Конкурс мокрых маек. Еще и с обнимашками!

Президент ФИФА назвал чемпионат мира в России «лучшим в истории»

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Финансовый тайфун: миру угрожает повторение кризиса 2008 года (конспект статьи)

- 17 июля 2018, 23:00

- |

Финансовый тайфун: миру угрожает повторение кризиса 2008 года (конспект статьи из http://www.forbes.ru/finansy-i-investicii/

Индикаторы денежного рынка предвещают рецессию в США, уверяют аналитики инвестбанков. Однако по-настоящему вызывает беспокойство возможный недостаток долларов в мировой экономике, который вызовет проблемы во всем мире

С каждым днем все больше экспертов, экономистов и аналитиков крупнейших инвестбанков говорят о растущих рисках для мировой экономики из-за торговых войн, чрезмерной долговой нагрузки государств и корпораций, а также роста процентных ставок.

«Нет сомнений, что рано или поздно нас ждет финансовый кризис, поскольку необходимо помнить, что мы оставляем позади период дешевых денег», — сказал на днях известный инвестор Марк Мобиус. Джордж Сорос также предсказывал в мае этого года новый мировой кризис, который может спровоцировать глобальная политика.

( Читать дальше )

Выход из финансового кризиса найден - это новый предмет залога

- 05 марта 2018, 20:22

- |

Я, конечно, не сомневаюсь, что залоговая недвижимость должна понемногу падать, но так, чтобы всем закредитованным ипотечникам было не выгодно отказываться кредитов, чтобы перекридитоваться на более дешевый вариант. А иначе все рухнет. Но мировой долг гораздо растет быстрее.

Но есть выход из данной ситуации. В плане продолжения кредитного ралли.

Причем выход достаточно простой. Это — выдача кредитов под залог криптовалют. Вы спросите, а какая выгода, ведь, криптовалюты волатильные и их нельзя пощупать?

Ответ тоже прост. Если в договоре прописать право банка на быстрое погашение кредита в случае возникновения обстоятельств, которые ведут к обесцениванию предмета залога, то бишь криптовалюты. То есть когда банкам нужно вернуть выданный кредит, они нажмут кнопку «sell» — продать криптовалюту. Конечно, в случае обвала крипты выживут не все банки, но зато многие обогатятся. Но те банки, что не успеют продать, значит, долги лягут на ипотечников, которые выбрали в качестве залога ту или иную криптовалюту.

Таким образом, общемировое финансовое кредитное ралли может продолжаться еще долгое время именно за счет нового предмета залога. А коли так, то никакой гиперинфляции фиата не будет.

Причины и последствия

- 19 января 2018, 10:37

- |

Стратегическое взаимодополняемость на финансовых рынках

(Часть #5)

Основная черта: самоисполняющееся пророчество.

Часто было замечено, что любая успешная инвестиция на финансовом рынке зависит от того, сможет ли угадать инвестор, что будут делать в сложившейся ситуации другие инвесторы. Джордж Сорос назвал это «рефлексивностью» — потребность в гадании намерения других. Кроме того, Джон Мейнард Кейнс сравнении финансовые рынки с конкурсом красоты, в которой каждый участник пытается предсказать, какие модели другие участники назовут самыми красивыми. Самореализующееся пророчество может быть преувеличено, когда достоверная информация не доступна из-за непрозрачности или отсутствия раскрытия информации.

|

|

( Читать дальше )

Международный финансовый кризис

- 19 декабря 2017, 18:30

- |

(Часть #4)

Основные черты: валютный кризис и суверенный дефолт.

Когда страна, поддерживающая фиксированный обменный курс внезапно вынуждена девальвировать свою валюту из-за нарастающей неустойчивости дефицита текущего платёжного баланса, то это называется валютный кризис или кризис платежного баланса. Когда страна не в состоянии погасить свой суверенный долг, это называется суверенный дефолт. В то время как девальвация и дефолт могут быть добровольным решением правительства, чаще они воспринимаются как невольные результаты изменения настроений инвесторов, что приводит к внезапной остановке притока капитала или внезапного увеличения оттока капитала.

Некоторые из валют, которые стали частью Европейского механизма валютных курсовпострадали от кризисов в 1992-93 и были вынуждены девальвировать свою валюту или выйти из механизма. Очередной виток валютных кризисов имел место в Азии в 1997-98 гг. Многие страны Латинской Америки пострадали от дефолта по своей задолженности в начале 1980-х годов. В России финансовый кризис 1998 г. привел к девальвации рубля и дефолта по государственным облигациям.

( Читать дальше )

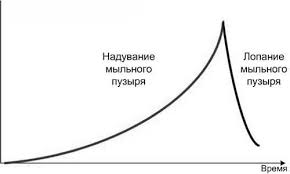

Спекулятивные пузыри и банкротства

- 16 декабря 2017, 19:33

- |

Спекулятивный пузырь появляется в случае устойчивого завышения стоимости какого-нибудь актива. Определяющим фактором способствующим надуванию пузыря считается наличие покупателей, которые скупают активы основываясь исключительно на предположении, что они могут впоследствии перепродать его по более высокой цене, а не из расчета инвестиций генерируемых активном в будущем. Если есть пузырь, значит существует риск обвала цен: участники рынка будут покупать только до тех пор пока ожидают, что другие купят его по более высокой цене. Однако, когда большинство решилось продать свой актив — стоимость на него резко обвалится.

До сих пор не существует чёткого способа определения, равна ли цена актива его фундаментальной стоимости или нет, поэтому и не существует надёжного способа определения пузырей.

( Читать дальше )

Мировой финансовый кризис на подходе

- 07 ноября 2017, 13:16

- |

Хотя многие ищут корни нового кризиса в Китае, в перепроизводстве и прочем, думается, что будущий обвал будет связан с населением США, а точнее со старением населения и выходом на пенсию бумовых поколений 50-60-х годов. При этом старение — это не только изменение корзины потребления, но и трата накопленных богатств вместе с получением пособий от государства.

Чтобы понять масштаб бедствия, необходимо обратиться к прогнозу изменения численности населения по возрасту. Можно, например, взять это: https://www.populationpyramid.net/united-states-of-america/2017/

Как видно из имеющихся данных размер населения 65+ увеличится с 2017г по 2025г с 42,6млн. до 65,1млн., то есть на 22,5млн. человек и это только середина цикла, который прекратится в 2030г.

С точки зрения влияния на фондовый рынок данное тектонические движение в структуре населения будет иметь очень серьёзное влияние. Размер только одних пособий увеличится на 378млрд.дол. в год (на 2025). А есть же ещё сбережения. А там при 200т.дол сбережений и 20летнем сроке это в среднем расформирование портфеля (roth ira, пенс. фонды, сбережения) на 225млрд.дол.в год, хотя, конечно, при кризисе равномерного погашения не будет. Боюсь даже, что с точки зрения психологии портфели стариков будут напоминать портфели с высоким плечом. Если для 20летнего есть время, чтобы подождать восстановление котировок, то для старика этого времени нет и если будет всё пропало, то они будут сливать всё очень активно.

( Читать дальше )

Брокер Открытие - разбор баланса....

- 07 августа 2017, 16:09

- |

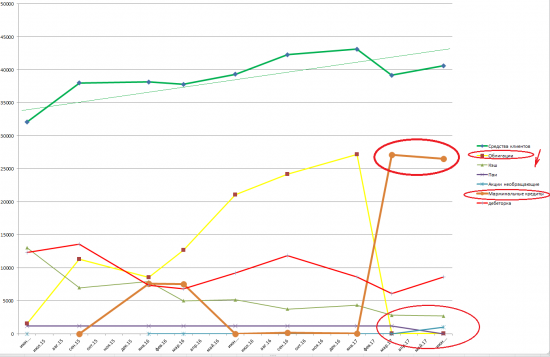

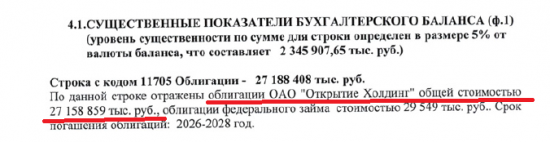

Я не большой эксперт в области анализа балансов брокеров, тем более официальная (публичная квартальная отчетность) слишком свернута для детального анализа, но вот что я увидел, и чем готов поделиться c сообществом:

Динамика и структура основных строк баланса АО «Открытие Брокер» (взято отсюда)

Средства клиентов (то, что брокер должен Вам) довольно стабильны (зеленая линия сверху) и составляют чуть больше 40 млрд на 01.07

Активы же Брокера (то, куда брокер временно размещает Ваши средства) изменяются довольно резко:

В последние две отчетных даты брокер полностью вышел из облигаций, ранее составлявших бОльшую долю активов

( Читать дальше )

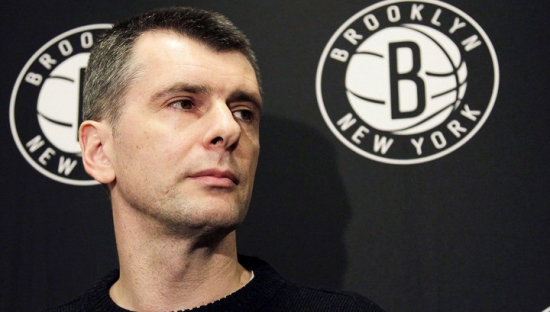

Михаил Прохоров и финансовый кризис

- 08 мая 2017, 15:43

- |

Бизнесмен Михаил Прохоров выставил на продажу 49% баскетбольного клуба НБА «Бруклин Нетс». Покупатель пока не найден, однако миллиардер пообещал, что контрольный пакет акций клуба в любом случае останется за ним:

http://www.rbc.ru/business/21/04/2017/58f9cab69a794791f00b442d

Напомню, что помимо своей крепкой в любви к Куршавельскому солнышку, модельным девочкам и дорогому шампанскому, Михаил Прохоров более всего известен тем, что накануне кризиса в 2008 году, продал значительную часть своих активов, как принято говорить - вышел в кэш. Цена же проданных активов вскоре упала в разы, в связи с грянувшим кризисом. Из всех российских олигархов первой волны, Прохоров пожалуй оказался единственным с такой острой «чуйкой» на грядущие неприятности.

И вот опять.

Помимо половины своего американского бизнеса, Прохоров уже более года активно ищет покупателей на свои активы в России. Речь идет о UC Rusal, «Уралкалии», страховой компании «Согласие», банках «Ренессанс Капитал», МФК, медиахолдинге РБК других активах. Причем, если верить «Ведомостям», бизнесмен окончательно договорился с Вексельбергом и продает ему 12% «Русала» за 700 млн долларов. Ранее Прохоров продал долю в «Уралкалии», есть предварительная договоренность о продаже РБК.

Связан ли нынешний его выход в кэш с грядущими финансовыми траблами мирового масштаба? Поди знай. Но думаю, что просто так люди с подобным чутьем и опытом ничего не делают.

Как это там у Пауло Коэльо?

«Следуй знакам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал