Фонд национального благосостояния

Как инвестировать Фонд Национального Благосостояния в.... благосостояние народа?

- 29 ноября 2021, 20:25

- |

Если каждому домохозяйству выделить 10 соток земли (1 000 кв.м.), то понадобится площадь около 49 тыс. кв. км. Это примерно 0.3% от территории РФ (17.3 млн. кв.км.).

Если все население собрать в одном месте и каждому домохозяйству выделить по 10 соток, то, с учетом инфраструктуры, одноэтажная Россия уместится на территории Новой Москвы (1500 кв.км), Московской области (46 000 кв.км) и Калужской области (30 000 кв.км). На карте это выглядит так:

Глядя на эту карту, понимаешь, что можно каждому гражданину РФ выдать по 10 соток — это займет всего ничего земли.

Почему бы не инвестировать ФНБ (~ $200 млрд) в такой проект?

Пусть люди живут счастливо и богато! Почему нет? Какая сука мешает?

- комментировать

- ★2

- Комментарии ( 77 )

Восстановление экономики России идет более динамично по сравнению с другими странами - Антон Силуанов

- 05 октября 2021, 14:22

- |

👉 Восстановление экономики России идет более динамично по сравнению с другими странами

👉 Ускорение инфляции наиболее болезненно влияет на граждан с низким доходом

👉 Минфин РФ в ближайшие три года не планирует менять межбюджетные отношения, продолжит политику субсидий и дотаций регионам

👉 По итогам 2021 года возможен рост экономики РФ выше прогнозов

👉 Объем госинвестиций из Фонда национального благосостония (ФНБ) в инфраструктуру в РФ за 2022-2024 годы станет рекордным за всю историю

Деньги из ФНБ хотят инвестировать в экспорт угля. 21 век...

- 03 марта 2021, 11:04

- |

Суверенные фонды в России и Норвегии формируются за счёт сверхприбыли от нефтегазового экспорта. Созданы они как часть пенсионной системы, во всяком случае об этом до сих пор на сайте Минфина написано. Пополнение фонда зависит от мировых цен на нефть/газ/энергию. Мне казалось, что средства суверенных фондов не верно инвестировать:

- внутри страны, чья экономика зависит от цен на энергию;

- на проекты, связанные с добычей и транспортировкой энергии.

Мне казалось, что суверенные фонды призваны страховать граждан и их пенсионные накопления от колебаний стоимости энергии в Мире. А новость, с которой я начал, ровно об обратном: деньги готовы потратить на увеличение зависимости россиян от колебаний цен на энергоресурсы.

( Читать дальше )

Мне за державу непонятно...

- 09 апреля 2020, 23:22

- |

Я правильно понимаю?

Норвежский фонд выходит из нефтяных активов

- 09 марта 2019, 18:22

- |

Одни убытки с этой нефтью! :) Как же можно инвестировать во что-то, не учитывая существующий состав акционеров. Вот я купил год назад акции Anadarko petrolium. Среди держателей их акций был Норвежский пенсионный фонд, который только 6% своих средств держит в нефтегазовых активах. Сейчас правительство Норвегии заявило, что пересмотрит нефтегазовую часть активов фонда и удалит оттуда более 100 компаний. Список можете посмотреть здесь.

В списке есть и Anadarko. И это печаль. Изменение цены акций -35% за последние пол-года — подозреваю, не столько связано с ценами на нефть, сколько с изменением трендов в мировой экономике. Мелкие нефтегазовые компании эффективны, но они инвестируют только в нефть, тогда как крупные нефтегазовые компании могут позволить себе диверсификацию в смысле ВИЭ. Причина решения правительства Норвегии связана с изменениями на глобальном рынке возобновляемых источников энергии. Таким образом, фонд косвенно влияет на экологию на всей планете!

Как вы считаете, как расценивать это событие? Капитализм влияет на экологию, вовремя перекладываясь из одних активов в другие или это популярное политическое решение и ставка на ВИЭ преждевременна?

( Читать дальше )

Фонд НЕ для будущих поколений (ФНБ исполнилось 10 лет)

- 18 июля 2018, 19:35

- |

Фонд национального благосостояния (ФНБ) был выделен из Стабилизационного фонда в феврале 2008 года. Нефтяные цены тогда были на пике, никаких проблем с бюджетом. Вскоре, начался кризис, цены на сырьевые товары(commodities) рухнули и ФНБ с 2009 года больше не пополнялся...

Вместе с тем, на сайте Министерства Финансов цели этого фонда полностью связаны с пенсионным обеспечением граждан. Так и написано:

"Целями Фонда национального благосостояния являются обеспечение софинансирования добровольных пенсионных накоплений граждан Российской Федерации и обеспечение сбалансированности (покрытие дефицита) бюджета Пенсионного фонда Российской Федерации."

На деле, средства фонда инвестируются не ради приумножения капитала. Более того, все последующие годы из фонда изымаются средства в государственный бюджет.

( Читать дальше )

Насколько Россия готова к новой волне кризиса. И к чему это приведет.

- 12 февраля 2018, 21:49

- |

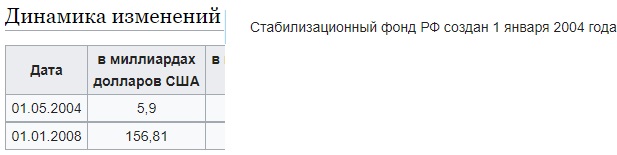

С момента своего создания к январю 2008 года Стабфонд России составил 156,81 миллиард долларов. То есть сумма постоянно и стабильно увеличивалась. А в сентябре 2008 года Россия столкнулась с мировым финансовым кризисом. Сохраненные резервы сыграли главную роль в оздоровлении кредитных учреждений, утративших способность исполнять свои финансовые обязательства. Тем самым была преодолена острая фаза кризиса и банковская система была спасена. Получается, что Россия тогда не получила удар в полной мере и все было значительно смягчено защитной финансовой подушкой. После 2010 года по 2015 годы, когда население чувствовало определенный дискомфорт и считало это кризисом, также не было реального кризиса, а происходила банальная стагнация экономики. С 2008 года Стабфонд был разделен на две части: Резервный фонд и Фонд национального благосостояния. На сегодняшний день, как мы знаем, Резервный фонд прекратил свое существование и остался только Фонд национального благосостояния. Посмотрим на его объем.

( Читать дальше )

Использование средств суверенных фондов Российской Федерации в 2017 году

- 10 января 2018, 17:42

- |

Кроме того, в декабре 2017 г. 117,18 млрд руб. средств ФНБ были направлены на покрытие дефицита Пенсионного фонда Российской Федерации. В совокупности с трнаншами сентября-ноября 2017 г. совокупное использование средств ФНБ на финансирование дефицита ПФР составило 608,874 млрд руб.

Таким образом, совокупное использование средств Резервного фонда и Фонда национального благосостояния на финансирование дефицитов бюджетов бюджетной системы в 2017 г. составило 1733,27 млрд руб., то есть приблизительно так, как и рассчитывал Минфин России в законе о бюджете (окооло 1724 млрд рублей).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал