Фондовый рынок

Волновой анализ - DJI, DAX, Nikkei 225, Platinum - Волны Эллиотта

- 11 апреля 2016, 07:46

- |

- комментировать

- Комментарии ( 0 )

На демо и реальном счете не научишься торговать 90 секунд, 90 дней о фондовом рынке! TradingChallenge

- 09 апреля 2016, 14:36

- |

Вот торгуете вы на демо или реальном счете уже не первый год, но все никак не можете выйти на результат. Вроде уже проходили какое-то обучение. Вроде прочитали много книжек по трейдингу, но все ровно нет результата.

Почему?

Потому, что занимаетесь, нет тем что нужно. Главная работа трейдера не во время торговой сессии, не в совершении сделок, а в работе после окончания торгов. Главная задача трейдера, это работа над собой.

Смотрите 90 секунд, почему на демо и реальном счете не научишься торговать:

Пишите в комментариях ваши вопросы. Каждый день, я буду выкладывать короткие советы по торговле на фондовом рынке. За 90 дней расскажу по максимуму нюансов о трейденге.

Вы мне поможете, если напишите свои вопросы. Что именно вам не хватает для выхода на стабильный результат на фондовом рынке?

Как найти акции, которые скоро станут «горячими»

- 08 апреля 2016, 15:58

- |

Звезды в созвездия фондового рынка – это зрелые, установившиеся компании. Компании, неожиданно ярко вспыхнувшие на рыночном небосводе, можно сравнить с метеорами. Их акции, как правило, очень волатильны и вытряхивают многих трейдеров из позиций. Но оба эти типа бумаг заслуживают того, чтобы занять свое место в вашем портфеле. Давайте рассмотрим, как их находить.

Звезды в созвездия фондового рынка – это зрелые, установившиеся компании. Компании, неожиданно ярко вспыхнувшие на рыночном небосводе, можно сравнить с метеорами. Их акции, как правило, очень волатильны и вытряхивают многих трейдеров из позиций. Но оба эти типа бумаг заслуживают того, чтобы занять свое место в вашем портфеле. Давайте рассмотрим, как их находить.

В общем случае, есть два способа размещения капитала на фондовом рынке – инвестирование и работа на собственном торговом счете (трейдинг). Задача у них одинаковая – давать хороший доход при минимально возможном риске. Но подход к вложению средств – совершенно разный. Для покупки нвесторы ищут акции компаний с превосходными фундаментальными показателями (прибыль, динамика роста и т.п.). Трейдеры же придерживаются мнения, что хороший фундаментал не является индикатором успеха в долгосрочной перспективе. Прибыль и показатели роста могут служить хорошей отправной точкой для совершения сделки, но в конечном счете об успехе можно судить лишь по поведению цены. Поэтому в торговле ценность акции определяется именно движением цены, а не фундаментальными факторами. В конце концов, какая польза от того, что компания отчиталась о хорошей прибыли и росте продаж, но стоимость ее акций не растет?

( Читать дальше )

ОЖИДАЕМЫЕ СОБЫТИЯ - - - 8 АПРЕЛЯ 2016

- 08 апреля 2016, 09:59

- |

Поделиться:

В РОССИИ

ВОСА Русагро (допэмиссия)

ВОСА Вымпелкома

Последний день для получения дивидендов по акциям GTL (0,042 руб. на акцию)

Заседание Совета директоров МТС (в том числе рекомендации по дивидендам)

Закрытие реестра Банка Санкт-Петербург для участия в ГОСА 26 мая 2016 г

Заседание Совета директоров МОЭСК (ГОСА)

Форум финансовой стабильности с участием первого заместителя председателя Банка России Ксении Юдаевой

Заседание расширенной коллегии Минэнерго России с участием министра энергетики Александра Новака

В МИРЕ

00:30 мск — США — Встреча действующего председателя ФРС Джанет Йеллен с бывшими, включая Б.Бернанке, А.Гринспена, П.Волкера

02:50 мск — Япония — Платежный баланс — февраль Прогноз: 2006 Предыдущее значение: 520,8

( Читать дальше )

Торговые рекомендации по акциям американских компаний, торгующихся на Санкт-Петербургской бирже, на период с 5 по 8 апреля.

- 05 апреля 2016, 14:32

- |

Предлагаем оставить открытой длинную позицию от $100:Цель №1: $120;Стоп-приказ: $108.

AT&T INC (T) www.tradingview.com/chart/T/?utm_source=fomag.ru&utm_medium=fomag.ru/ru/news/stocks.aspx

Предлагаем оставить открытой длинную позицию от $37,2:Цель №1: $40;Стоп-приказ: $38,3.

Bank of America (BAC) www.tradingview.com/chart/BAC/?utm_source=fomag.ru&utm_medium=fomag.ru/ru/news/stocks.aspx

Предлагаем:1. Открывать длинную позицию при пробитии и закреплении выше уровня $14;Цель №1: $15;Стоп-приказ: $13,5. 2. Открывать короткую позицию при пробитии и закреплении ниже уровня $13:Цель №1: $12;Стоп-приказ: $13,5.

( Читать дальше )

Стоит ли покупать российский рынок?

- 05 апреля 2016, 10:01

- |

Стоит ли покупать российский рынок? Для российского инвестора этот вопрос является непраздным в любое время года, ибо вот тут у нас Газпром, тут Лукойл, Магнит, и на этом закончились, собственно, скитания по волнам фондового рынка. В его бездну лезть аккуратным инвесторам не советуется, недавняя зарисовка на графике с акциями компании GTL яркий тому пример. И аргумент в пользу того, что кто-то заработал в 6 раз больше вложенных денег, не стоит ничего. Американский финансист, биржевой спекулянт, а также советник двух президентов США Бернард Барух в свое время говорил, что «Покупать на минимуме и продавать на максимуме удается только лжецам». А в каждой шутке, как известно, есть доля шутки.

Продолжая тему надобности покупок, отметим, что на инвестиционном портале Bloomberg вовсю обсуждают перспективы вложения капиталов в российский рынок. Ну то есть в том году еще многие аналитики просто открещивались. Оно и понятно, рубль летит в трубу против доллара, нефть падает, и перспективы такая картина рисует не радужная. Вот иногда некоторые спекулянты ругают трендовые стратегии, которыe нет-нет, да и запоздают в покупку или продажу активов. Такая же ситуация сейчас и среди крупных инвестиционных банков. В долларовом выражении рост на российском рынке вроде как и состоялся, но потенциалище-то еще колоссальный просто. Чтоб не быть голословным, просто отметим, что индекс РТС от 600 пунктов вырос до 900, и это 50% в плюсе. Если заходить прямо сейчас, то до максимума предыдущего года индекс РТС может вырасти еще на +29% .

( Читать дальше )

Ирина Булыгина: если у девушки есть любимый мужчина ей легче торговать! 04.04.16

- 04 апреля 2016, 21:11

- |

Положение может стать плачевным и труднопредсказуемым

- 31 марта 2016, 08:34

- |

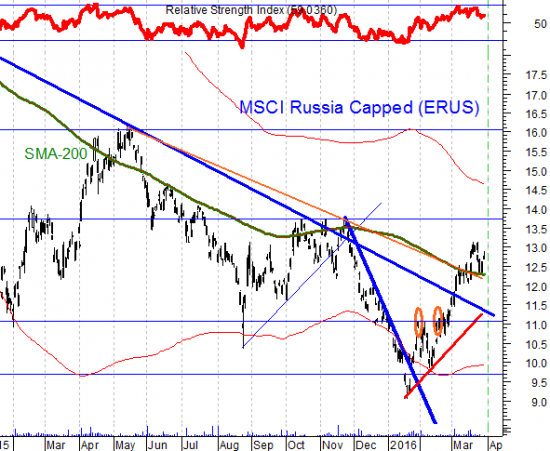

На вчерашних торгах наш рынок показал позитивную динамику. Индекс ММВБ прибавил 1,24%, индекс MSCI Russia Capped (ERUS) вырос на 0,48%. То, что март это месяц роста на фондовом рынке, не новость. То, что цены на нефть показывают в последние недели боковую динамику, препятствующую фондовым медведям развернуть игру на понижение также не новость. Интереснее, на каких уровнях наш рынок будет после встречи нефтедобывающих стран 17 апреля в Дохе?

Я считаю что он будет на более низких уровнях. Встреча в Дохе маскирует более важную проблему – проблемы экономики Поднебесной негативно влияют на нефтяной спрос. По прогнозам, к 2021 году треть мирового потребления нефти придется на Китай (13,6 млн баррелей в день). В этой связи некоторые опубликованные данные вызывают беспокойство. Два китайских нефтяных гиганта, Sinopec и PetroChina (контролируют 60% нефтяных поставок в КНР) в 2015 году столкнулись с проблемой стремительного падения продаж топлива на домашнем рынке. По итогам прошлого года продажи упали всего на символические 0,1% (особенно сильно падают продажи дизельного топлива). Тем не менее, едва ли можно назвать сформировавшуюся тенденцию здоровой на фоне официальных данных о росте экономики КНР в 2015 году на 6,9%. Нефтяным быкам не следует излишне полагаться на цифры по предполагаемому росту спроса на топливо в Китае. В какой-то момент мы все можем узнать неприятную правду, что ежегодный рост экономики Китая на 6,5%-7% это мираж.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал