Фундаментальный анализ

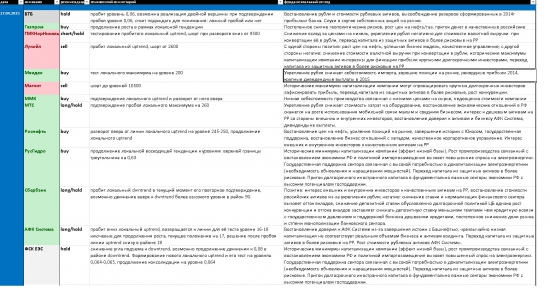

S.point Market Monitor RM (фундаментальный и технический анализ российских акций)

- 17 апреля 2015, 11:56

- |

Подскажите книги по макроэкономике

- 16 апреля 2015, 17:06

- |

Пусть каждый возьмёт столько DCF, сколько сможет унести (с)

- 13 апреля 2015, 17:12

- |

Господа, занимающиеся среднесрочными инвестициями!

Насколько плотно вы оцениваете компании, акции которых покупаете? Считаете ли DCF, выводите коэффициенты?

Если так, то у меня для вас прекрасная новость. Мы сделали сервис, в разы упрощающий жизнь инвестора/аналитика, и сейчас он находится в стадии открытого бета-тестирования. Вот, например DCF по Лукойлу. Вкуснота :)

Уже есть сравнительный анализ, коэффициенты по всем компаниям и DCF по паре десятков эмитентов Мосбиржи, и каждый день появляются новые. Модели пересчитываются ежедневно.

Особый бонус — в экономические модели можно вносить свои изменения, и сохранять их для последующей работы.

Сейчас всё бесплатно, и будет так, пока идёт бета-тестирование. Буду благодарен за обратную связь.

Самым активным тестерам дам годовой премиум-аккаунт сразу после выхода из беты.

Пользуйтесь на здоровье и финансовое благополучие — conomy.ru

Фундаментальный анализ финансовых рынков на неделю 13.04.2015 – 19.04.2015 г.

- 13 апреля 2015, 14:28

- |

Неделя прошла под знаком укрепления доллара. И это при том, что шансы на повышение ФРС базовой процентной ставки уже в июне существенно сократились. Падение евро можно связать с появлением в прессе «тайного» плана по выходу Греции из еврозоны уже в мае текущего года. Других видимых причин для такого развития событий пока не просматривается. Фактор европейского QE безусловно играет свою роль, но он известен давно и рынком должен быть полностью или в значительной степени учтён. Динамика развития ситуации на Ближнем Востоке замедлилась. Судя по всему, ситуация «подвиснет» до окончательного заключения ядерной сделки с Ираном. Это означает, что США будут прилагать все усилия для скорейшего её заключения, что указывает на наши прежние предположения, о том, что эта сделка нужна Америке больше, чем Ирану. Рубль продемонстрировал масштабное укрепление, хотя пик этой тенденции скорее всего пройден.

1.Перспективы развития госфинансов США

( Читать дальше )

Фундаментальный анализ финансовых рынков на неделю 06.04.2015 – 12.04.2015 г.

- 06 апреля 2015, 12:04

- |

Событие, о котором мы предупреждали в прошлой статье, произошло – Иран договорился с США о параметрах своей ядерной программы и снятии санкций, получив тем самым политический и экономический ресурс на участие в переделе границ региона. Пожалуй, это единственная значимая тема недели, которая для католического мира является пасхальной. Благодаря этому, ни на прошедшей, ни на следующей неделе судьбоносных решений принято не будет. Все запущенные процессы будут развиваться сами собой. О результатах этого развития и реакции на него ключевых игроков можно будет говорить не раньше, чем через пару недель.

1.Перспективы развития госфинансов США

В своей речи 27 марта глава ФРС Дж. Йеллен обратила внимание слушателей не только на состояние «осторожного оптимизма», в котором пребывает ФРС, но и на некоторые факторы, которые могут привести к вековому застою в экономике. Это заставит регулятора «держать реальные процентные ставки довольно низкими, по отношению к историческим нормам, в целях содействия полной занятости и стабильности цен при отсутствии экспансивной фискальной политики». Тем самым, Йеллен признала, что у ФРС пока нет решения как именно следует поступить с базовыми процентными ставками и монетарной политикой в целом. Вместе с тем, по сложившейся традиции, она заявила, что повышение процентный ставок «вполне может быть оправдано в этому году». Из всего сказанного следует сделать вывод, что при попытках оценить вероятность повышения ставок в США не следует обращать внимание на заявления руководителей ФРС, которые просто не понимают где они оказались и как следует поступить. Собственно, об этом их уже не раз предупреждал бывший глава ФРС А. Гринспен. Основное внимание следует уделить динамике экономических показателей, которая пока ничего кроме сомнений не вызывает. Показатели уже не просто противоречивые, их совокупная оценка постепенно смещается в негативную плоскость. На основе этого, мы оцениваем повышение ставок в США в ближайшее время как маловероятное событие. Но это только при условии, что американские власти пока не готовы на обострение экономического кризиса. Если они сочтут, что в данный момент кризис выгоднее, чем попытки удержаться на плаву, то ставки будут повышены: последствия этого решения мы уже не раз описывали в своих предыдущих статьях. Однако, если Китай до этого момента успеет запустить собственную платёжную систему, а созданные Китаем, БРИКС и ШОС международные банки начнут свою работу, то кризиса ликвидности в мире удастся избежать, а доллар США будет окончательно вытеснен из международных расчётов китайским юанем.

( Читать дальше )

Проверка инвест идеи: short XLE, long Brent

- 30 марта 2015, 19:10

- |

13 января я давал торговую идею шорт XLE против Brent.

Идея давала 20% профита на максимуме, при этом практически отношение не поднималось выше того уровня (1.6), когда я давал идею.

Надо отдать должное, идея сработала бы не так хорошо, если бы вы купили не Brent а WTI...

Думаю, что это отношение все еще перегрето и фундаментально имеет потенциал для падения. Но реально оно начнет снижаться только тогда, когда будет сдуваться пузырь на американском рынке. Это идея не короткая, интервал — минимум до конца года. Естественно без плечей.

Фундаментальный анализ финансовых рынков на неделю 30.03.2015 – 05.04.2015 г.

- 30 марта 2015, 15:07

- |

Центр геополитической напряжённости вновь сместился на Ближний Восток, это даёт надежду на более длительное перемирие на Украине. Вместе с тем, возникает угроза полного передела границ государств региона. Хотя, может быть, именно это и нужно сейчас ключевым игрокам… Процесс вытеснения США из мировых финансов, под руководством Китая, идёт полным ходом; сложилась ситуация, когда США могут остаться практически в одиночестве, только в окружении абсолютных сателлитов. Греция, по-прежнему, остаётся в центре внимания, дефолт прогнозируется со дня на день, однако власти Греции и ЕС настроены оптимистично.

1.Перспективы развития госфинансов США

В своих статьях, мы уже не раз говорили о потерях инвесторов от низких процентных ставок, устанавливаемых регуляторами. Однако, сами мы не можем подсчитать даже приблизительную сумму потерь, т.к. не имеем доступа к необходимой информации. А вот, по оценкам швейцарской компании Swiss Re, одной из крупнейших компаний страхового сектора, политика нулевых процентных ставок в США привела к потере сбережений в размере 470 млрд. долларов. И это только то, что касается американского рынка. Аналогичная ситуация складывается сейчас практически во всех регионах мира, т.к. существуют участники рынка, которые вынуждены покупать государственные облигации, независимо от доходности по ним. Это означает, что сверхмягкая монетарная политика -это не только инструмент стимулирования экономики. Это ещё и инструмент отъёма денег инвесторов, которые заработали их честным трудом и откладывали на будущее. Основные потери от политики сверхнизких процентных ставок несут домохозяйства, пенсионные и хеджинговые фонды, и страховые компании. Именно за их счёт осуществляется монетарное стимулирование.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал