ЦБ России

Инфляция в середине мая не оставляет регулятору шансов, ставку будут повышать. Годовая инфляция превысила 8%, цель регулятора 4,3-4,8%

- 24 мая 2024, 09:24

- |

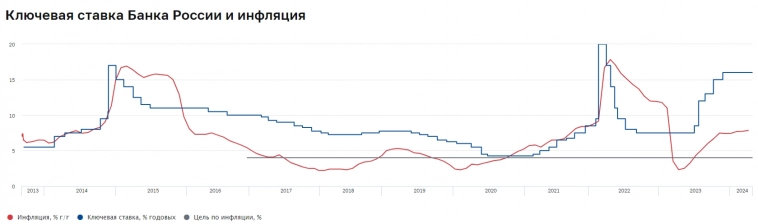

Ⓜ️ По последним данным Росстата, за период с 14 по 20 мая индекс потребительских цен вырос на 0,11% (прошлые недели — 0,17%, 0,09%), с начала мая 0,38%, с начала года — 2,85% (годовая — 8,03%). Уже не секрет, что прошлогодние темпы значительно превышены, тогда за период с 16 по 22 мая ИПЦ вырос на 0,04%, а с начала мая рост составил 0,13%, с начала года — 2,19%. Помимо этого, Росстат пересчитал месячную инфляцию апреля — 0,50% (недельная — 0,42%), она вновь вышла выше недельной (4 месяц подряд), это было читаемо, и я вас об этом предупреждал (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, поэтому месячная инфляция будет выше). Из-за этого годовая инфляция превысила 8%, данная цифра почти в 2 раза выше цели регулятора (4,3-4,8%) и вывод здесь один, что ДКП не достаточна жёсткая. Теперь давайте рассмотрим факторы, которые влияют на инфляцию:

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Резервы РФ на прошлой неделе достигли $603,7 млрд, это максимум с апреля 2022 года

- 23 мая 2024, 16:43

- |

Золотовалютные резервы РФ на конец пятницы, 17 мая, составили максимальные с апреля позапрошлого года $603,7 миллиарда, набрав за неделю $5,3 миллиарда (+0,9%), и Банк России объяснил такую динамику положительной переоценкой.

Согласно последним данным ЦБР, 1 мая 2024 года на долю иностранной валюты в ЗВР приходилось почти 66% ($393,9 миллиарда), на долю монетарного золота — более 29% ($175,9 миллиарда).

На начало текущего года объем российских резервов составлял $598,6 миллиарда, абсолютный же максимум был достигнут в феврале 2022 года — $643,2 миллиарда.

fomag.ru/news-streem/rezervy_rf_na_proshloy_nedele_dostigli_603_7_mlrd_maksimuma_s_apr_22g/

ЦБ решил избавить россиян от мелочи

- 21 мая 2024, 13:12

- |

Регулятор запустил акцию «Монетная неделя». До 2 июня можно будет принести монеты в банк и обменять их на бумажные деньги или без комиссии зачислить сумму на свой счёт. Даже ходят слухи, что некоторые банки, в дополнение к увеличенной нагрузке своих кассиров, еще предложат таким клиентам некие сувениры. В акции примут участие около четырёх тысяч подразделений 146 банков.

Цель акции вполне очевидна. Сейчас чеканка монеты стала достаточно дорогой, а у населения накопилось много монет достоинством 1,2 и 5 рублей. Поэтому ЦБ призывает сдать мелочь, чтобы потом её заново запустить в оборот.

Скорее всего в масштабах отдельной семьи можно удивиться такой акции, ведь обычно сумма в монетах не будет превышать 100-200 рублей, особенно если вы покупаете продукты на рынке, где очень просят мелочь. А вот в масштабах страны такая же акция в 2023 году помогла собрать 20 млн. монет общим весом 87 тонн.

Будем рады вас видеть в нашем телеграм-канале Слово Банкира.

( Читать дальше )

ЦБ требует усиления контроля за платежными агентами из-за незаконных электронных кошельков - Ъ

- 21 мая 2024, 07:42

- |

ЦБ призвал банки усилить контроль за платежными агентами (БПА), чтобы предотвратить незаконное использование персональных данных граждан. Регулятор выявил случаи, когда БПА открывали электронные кошельки без ведома клиентов, что использовалось для теневых операций. Банки должны расторгать договоры с недобросовестными агентами, подчеркивает ЦБ.

Письмо ЦБ связано с делом Киви-банка, лишенного лицензии в феврале, и его электронных кошельков, однако проблема может затронуть и другие компании. К числу оставшихся игроков на рынке относятся «ЮМани», Яндекс-банк, Озон-банк и Вайлдберриз-банк.

Маркетплейсы используют электронные кошельки для скидок на товары, обходясь без идентификации клиентов, что создает риски. Хотя маркетплейсы уверяют в соблюдении законодательства, эксперты считают, что новые рекомендации могут усложнить процесс открытия электронных кошельков и негативно повлиять на их работу.

Источник: www.kommersant.ru/doc/6713310?from=doc_lkЦБ с 27 мая начнет проверку соблюдения банками планов перехода на отечественное ПО, радиоэлектронную продукцию и телекоммуникационное оборудование - Ведомости

- 20 мая 2024, 08:14

- |

Банк России с 27 мая начнет проверку соблюдения банками и некредитными финансовыми организациями (НКО) планов перехода на отечественное программное обеспечение (ПО), радиоэлектронную продукцию и телекоммуникационное оборудование. Это обусловлено указом президента, согласно которому с 1 января 2025 года критическая информационная инфраструктура (КИИ) должна работать только на отечественном ПО.

Для выполнения задачи ЦБ выпустил указания, касающиеся контроля и мониторинга импортозамещения. Кредитные организации и НКО обязаны ежеквартально предоставлять отчеты о переходе на отечественные решения и проведенных закупках.

Проверки ЦБ помогут отслеживать темпы перехода и решать возникающие проблемы. Например, ВТБ уже достиг 70% независимости от зарубежных технологий и планирует до конца 2024 года завершить переход на отечественное ПО. ПСБ также соблюдает установленные сроки.

Однако некоторые банки испытывают трудности с заменой иностранных решений. Ассоциация банков России обратилась к правительству с просьбой продлить срок импортозамещения, ссылаясь на недостаточную готовность отечественных решений к эксплуатации.

( Читать дальше )

📉 Индекс RGBI установил новый минимум с марта 2022 года, сегодня произошло сильнейшее падение за месяц после ястребиных заявлений ЦБ

- 13 мая 2024, 18:11

- |

Причина падения в ястребиных заявлениях ЦБ, также сегодня Минфин анонсировал новые выпуски ОФЗ.

ЦБ отметил факторы, которые могут замедлить снижение инфляции.

Во-первых, не наблюдалось ожидаемого при произошедшем ужесточении денежно-кредитных условий охлаждения потребительской активности и кредитования. Во-вторых, сохранились высокие темпы роста цен в сегменте рыночных услуг, в котором устойчивая инфляция, связанная с фактором спроса, проявляется наиболее явно. В-третьих, более существенный вклад в дезинфляцию в марте внесли не устойчивые, а волатильные компоненты, в частности тепличные овощи. Снижение цен на них в марте нетипично и могло быть связано с теплой погодой.

Выводы для денежно-кредитной политики и решение по ключевой ставке:

👉 Однозначного суждения о том, что требуется снижение или повышение ключевой ставки, сделать пока нельзя.

( Читать дальше )

Инфляция в начале мая ускорилась, это было ожидаемо. Годовая инфляция превысила 7,8%, как выйти на цель регулятора в 4,3-4,8% непонятно

- 10 мая 2024, 09:12

- |

Ⓜ️ По последним данным Росстата, за период с 3 по 6 мая индекс потребительских цен вырос на 0,09% (прошлые недели — 0,06%, 0,08%), с начала мая 0,10%, с начала года — 2,48% (годовая — 7,81%). За 4 дня в мае ИПЦ показал ошеломляющие цифры, тогда как прошлый подсчёт за 10 дней ввиду праздников показал всего 0,06% (во многом это связано с сезонностью по овощам, огурец и помидор дешевеет, но аномально снизились цены и на авиабилеты, уже на этой недели всё пришло в норму, цены на авиабилеты вновь поднялись, показывая до этого ежемесячный рост). Прошлогодние темпы в мае мы уже превысили, тогда за период с 3 по 10 мая ИПЦ вырос на 0%, а с начала мая рост составил 0,05%, с начала года — 2,48%. Выйти на цель регулятора в 4,3-4,8% к концу года будет трудно (можно подобрать слово невозможно), есть множество факторов, которые влияют на темпы инфляции:

🗣 Большой вопрос, как регулятор пересчитает месячную инфляцию апреля (недельная получается — 0,42%), уже 3 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%, март месячная — 0,39%, недельная — 0,31%).

( Читать дальше )

Объем первичного рынка долгового капитала в России упал вдвое в апреле до 300 млрд руб. На 45% ниже м/м и вдвое меньше г/г - Ъ

- 06 мая 2024, 08:53

- |

В апреле произошло сокращение объема первичного рынка долгового капитала в России. Эмитенты привлекли всего лишь 300 миллиардов рублей, что вдвое меньше, чем годом ранее. Причиной этого стало решение Центробанка сохранить высокую ключевую ставку дольше, чем ожидалось на рынке.

Российские компании провели 147 размещений рублевых облигаций на общую сумму немногим более 300 миллиардов рублей. Это почти на 45% меньше, чем предыдущий месяц, и вдвое хуже, чем результат за аналогичный период прошлого года.

Четыре крупные сделки трех эмитентов позволили добиться не слишком низкого итогового результата. Особенно выделяются сделки ВЭБ.РФ (85 миллиардов рублей), «Газпром капитал» (два выпуска по 20 миллиардов рублей) и РСХБ (дополнительный выпуск объемом 22 миллиарда рублей).

С учетом ожидаемых крупных погашений, многие компании не могут позволить себе отказаться от размещения облигаций. В этом году до конца года компаниям потребуется рефинансировать около 2 триллионов рублей.

( Читать дальше )

Минфин в очередной раз разметил классику, после аукционов доходность взлетела. Высокую ключевую ставку могут оставить до конца года

- 02 мая 2024, 09:13

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI провалился ниже 114 п. и оказался на уровнях марта 2022 г. Доходность бумаг продолжает увеличиваться, последним триггером стало заседание ЦБ, где он сохранил ключевую ставку и намекнул, что такая ставка может продержаться до конца года. Такая доходность в ОФЗ становится привлекательной для консервативных инвесторов, особенно если рассматривать классические выпуски +10 лет. Давайте рассмотрим основные триггеры для повышения доходности в ОФЗ:

🔔 По итогам заседания СД ЦБ состоялось заявление Эльвиры Набиулинной, вот главные высказывания: «Мы готовы удерживать ключевую ставку на высоких уровнях столько времени, сколько потребуется» и «При слишком медленной дезинфляции не исключаем сохранения текущей ключевой ставки до конца года».

( Читать дальше )

Банк России в очередной раз закручивает гайки в кредитовании

- 29 апреля 2024, 14:09

- |

💸 Банк России повышает с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам. Мера направлена на ограничение долговой нагрузки граждан, накопление макропруденциального запаса капитала и повышение устойчивости банков в случае роста потерь по потребительским кредитам.

Если отталкиваться от последнего отчёта ЦБ в марте 2024 г. спрос в кредитовании ускорился:

💳 По предварительным данным (цифровые данные скрыты), потребительское кредитование ускорилось до ~2,0 с 0,9% в феврале (127₽ млрд). Регулятор признал, что на рынке сложилась странная ситуация, когда население одновременно накапливает деньги на вкладах и наращивает спрос в кредитовании с высокой ключевой ставкой.

💳 В автокредитовании повышенный спрос связан с тем, что с 1 апреля в России исчезла возможность ввозить новые автомобили с оформлением на физлиц без уплаты доп. платежей.

В банковском секторе это отражается по-разному:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал