ЮГК Южуралзолото

Оценка стоимости компании "Южуралзолото Группа Компаний" на 3 квартал 2024 года.

- 07 ноября 2024, 07:16

- |

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Про результаты ЮГК за 9М

- 06 ноября 2024, 19:16

- |

На форуме случилось много охов и ахов, мол ужасть, какой ужасный отчет етц. Итак, тезисно:

> У компании два хаба. РСБУ отражает только ситуацию на Уральском хабе (примерно половина производства). Основные долги лежат как раз на материнской компании — так что при прогнозах консолидированной отчетности это надо учитывать

> Напомню, что с середины августа, производство руды на Уральском хабе приостановлено из-за предписания Ростехнадзора

> В начале года были проблемы и на Светлинском ГОКе на Урале. Производство приостанавливалось.

> Очевидно, что в таких условиях, производство золота в 3-м квартале на Урале будет меньше.

> Выручка за 3кв составила 5.6 млрд (среднее за полгода 7.3). То есть что-то все-таки продается. Анализировать РСБУ в таких условиях — занятие малоблагодарное. Продажи уменьшены, а зарплаты платить надо. Поэтому о маржинальности производства говорить сложно. Тем не менее, даже в таких условиях валовая прибыль за 3кв имеется. Пусть и небольшая — 0.5 млрд.

( Читать дальше )

🥇 $UGLD — ЮГК, история, в которой риски перехватили перспективы!

- 06 ноября 2024, 17:56

- |

На днях компания опубликовала слабый отчет, который указал на появление убытков вместе с ростом долга.

⚠️ Что в условиях рекордных цен на золото и высокой ключевой ставке выглядит просто непозволительно.

И хоть окончательные выводы по эмитенту делать еще рано и стоит дождаться результатов по МСФО.

💭 Но пока все идет к тому, что обещания далеко не самого надежного менеджмента выполняться не будут.

К тому же не стоит забывать, что часть производства у эмитента по-прежнему простаивает без улучшения ситуации.

❗️ Так что пока я ни разу не жалею о том, что продал свою позицию по ЮГК, отдав предпочтение Полюсу!

А чтобы и дальше оставаться в курсе значимых новостей и знать, какие акции покупать, а от каких лучше избавиться, подписывайтесь на наш tg канал: t.me/+tUWrRnSctOczNjky

Гарантирую, что с нами вы всегда будете в курсе дела 🤝

📉 Золото падает на 2,3%, до $2 688 после победы Трампа — Инвесторы в панике распродают золото, чтобы купить криптовалюты и российские акции

- 06 ноября 2024, 16:22

- |

ЮГК опубликовала отчётность по РСБУ за 9 мес.2024 года, чем вызван негативный новостной фон вокруг компании?

- 06 ноября 2024, 16:05

- |

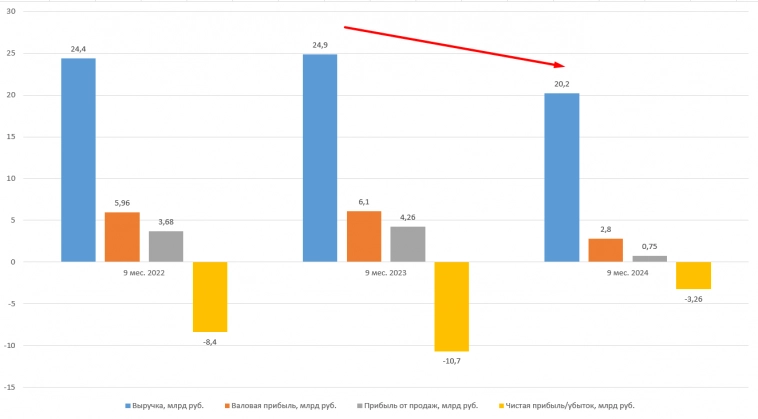

ЮГК опубликовала отчётность по РСБУ за 9 мес. 2024 года. Давайте посмотрим как сейчас обстоят дела в компании и чем вызван негативный новостной фон вокруг компании.

Выручка ЮГК снизилась на 18,9% г/г, до 20,2 млрд рублей👉

Валовая прибыль упала до 2,8 млрд рублей (-54% г/г), прибыль от продаж снизилась до 0,75 млрд рублей (-82,4% г/г). Чистый убыток сократился до 3,26 млрд рублей.

Если посмотреть на квартальную динамику, то ситуация будет ещё хуже👉

( Читать дальше )

⚡ ЮГК информирует: наши акции теперь торгуются на СПБ Бирже

- 06 ноября 2024, 11:46

- |

Добрый день, инвесторы!

🔥 С 6 ноября 2024 года акции ЮГК включены в некотировальную часть списка ценных бумаг, допущенных к торгам. Это положительно скажется на ликвидности наших бумаг, так как с сегодняшнего дня они будут торговаться сразу на двух биржевых площадках

🔥 Мы также направили все необходимые документы для перевода акций в первый котировальный список Московской биржи. Будем держать вас в курсе новостей!

🔥 Наши акции уже включены в ряд индексов МосБиржи (индекс IPO, индекс средней и малой капитализации, индекс акций широкого рынка и отраслевой индекс металлов и добычи)

Ваш ЮГК

Акции ЮГК допущены к торгам на СПб Бирже

- 06 ноября 2024, 10:11

- |

Включение эмиссионных ценных бумаг эмитента в список ценных бумаг, допущенных к торгам российским организатором торговли

2. Содержание сообщения 2.1. полное фирменное наименование российского организатора торговли, включившего ценные бумаги эмитента в список ценных бумаг, допущенных к организованным торгам для заключения договоров купли-продажи (российской биржи, включившей ценные бумаги эмитента в котировальный список): Публичное акционерное общество «СПБ Биржа»

2.3. в случае включения ценных бумаг эмитента российской биржей в котировальный список — наименование котировального списка, в который включены ценные бумаги эмитента: не применимо

2.4. в случае если к организованным торгам, проводимым российским организатором торговли, допускаются ценные бумаги эмитента в процессе их размещения, указание на это обстоятельство и количество размещаемых ценных бумаг эмитента: не применимо

2.5. дата включения ценных бумаг эмитента российским организатором торговли в список ценных бумаг, допущенных к организованным торгам для заключения договоров купли-продажи (включения ценных бумаг эмитента российской биржей в котировальный список): 06 ноября 2024г.

( Читать дальше )

❗️❗Акции Селигдар - перспективы?

- 05 ноября 2024, 22:01

- |

Рубрика ответов на вопросы подписчиков

ЮГК в долгосрок? 1 акция Полюса стоит дорого, а ЮГК удобно понемногу докупать

Вообще долгосрочно на ЮГК мы смотрим позитивно и полагаем, что в обозримом будущем компания сможет вернуться к наращиванию добычи золота после устранения проблем в Уральском кластере. Но надо понимать, что мы говорим именно про долгосрочный горизонт.

Более краткосрочно — компания подала апелляцию на решение суда первой инстанции по поводу признания законным предписания Ростехнадзора о приостановке добычи золота открытым способом на нескольких шахтах ЮГК. Это говорит о том, что пока нарушения, послужившие основанием для выдачи предписания пока не устранены, или Ростехнадзор не признал их устраненным. А, значит, есть вероятность продления предписания Ростехнадзора в ноябре еще на какое-то время. Поэтому краткосрочно акции ЮГК могут быть под давлением.

Из рисков также стоит отметить слухи о региональных перестановках во властных структурах в месте нахождения шахт ЮГК, что иногда приводит к труднопрогнозируемым последствиям для бизнеса. Но в любом случае пока эти риски не реализовались — на ЮГК долгосрочно мы смотрим скорее позитивно, тем более, что в моменте они несколько недооценены. Таргет по акциям ЮГК на горизонте года около 0,9р. за акцию.

( Читать дальше )

❗️ ЮГК объясняет: сегодня мы опубликовали отчетность по РСБУ за 9 месяцев 2024 года, которую считаем важным прокомментировать

- 05 ноября 2024, 18:47

- |

Добрый вечер, инвесторы!

🔎 Отчетность по РСБУ включает результаты компаний только Уральского хаба, на который приходится примерно половина производства золота. Деятельность и результаты Сибирского хаба не учитываются в РСБУ.

🔎 Для анализа компании рекомендуем использовать консолидированную отчетность по международным стандартам, которую мы выпускаем 2 раза в год. Дату раскрытия по МСФО мы всегда сообщаем заранее.

🔎 По РСБУ выручка уменьшилась примерно на 20% до 20,2 млрд руб. Снижение выручки вызвано приостановкой добычи золота на активах в Челябинской области по указанию Ростехнадзора, которое действует с середины августа. Мы находимся в диалоге с надзорными органами и продолжаем работу над устранением всех нарушений.

🚀 Но выручка по РСБУ нашего дочернего непубличного предприятия, ООО «Соврудник», куда входит большая часть активов Сибирского хаба, выросла на 41% за аналогичный период на фоне роста цен на золото и увеличения объемов производства.

🚀 Чистый убыток сократился в 3,2 раза до 3,3 млрд руб. При этом напомним, что Сибирский хаб продолжает показывать положительную динамику по росту объемов производства, в том числе и наш проект роста, ГОК «Высокое», запущенный в этом году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал