акции США

markets report 10/4/24

- 10 апреля 2024, 09:02

- |

Всем маленькая пятница! Выпуск 368

По традиции начинаем с главного любимого и родного, нашего рынка. Тут в целом по больнице не сильно что-то поменялось. Рублевый индекс MOEX свой рост затормаживает, и похоже готовится к очередной фиксации прибыли. Если медведям совсем повезет, то индекс при хорошей коррекции может дойти и до 3300. RTS же вообще не собирается никуда ракетить и тоже похоже немного остынет, но не сильно. Так же обратил внимание, почему данный уровень так сложно пройти нашему долларовому индексу. Потому что в районе 1160 пунктов по RTS был зафиксирован локальным максимум после мобилизационного обвала осенью 22 года. Другими словами это максимальный уровень до которого добирались акции после того шока, потом индекс ушел ниже и в затяжной боковик. ТО есть преодоление этого уровня носит еще и психологический момент нового этапа восстановления, и к нему рынок готовится.

С рублем такая же история только еще спокойней. Курс прижимается все сильней к сопротивлению в районе 93, и на этом пока все. 96 курс будет, а потом будет 100, но потом, не сейчас “] когда потом? Как всегда когда это всем будет максимально неудобно, типа летом в отпуск. Так устроены рынки, что поделать. НЕ стоит расстраиваться и может случиться все что угодно, но пока курс смотрит выше. Только смотрит.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Американские компании становятся сильнее?

- 09 апреля 2024, 14:15

- |

Как видим, несмотря на программу по сохранения экологии, нефтяные компании никуда не делись, две из них по-прежнему остаются в топе компаний по выручке.

Добавились фармацевты (McKesson в том числе), заместив собой автопроизводителей и нынешнюю Altria.

Мы знаем, что 1 доллар в 1994 и 1 доллар сейчас имеют совершенно разную покупательную способность.

Заголовок этой статьи — интерпретация известного высказывания от Хенни Янгмана:

Американцы становятся сильнее. Двадцать лет назад, чтобы унести купленные на $10 товары из бакалейного магазина, нужны были два человека. Сегодня с этим справится и пятилетний ребенок.

По данным ИПЦ США , уровень инфляции с 1994 по 2023 год составляет примерно 105,6%.

Цифры с поправкой на инфляцию, будут выглядеть так:

( Читать дальше )

markets report 8/4/24

- 08 апреля 2024, 09:42

- |

Всем понедельник! Выпуск 367

Российский фондовый рынок в целом чувствует себя неплохо и продолжает постепенное движение наверх. Но стоит отметить, что оно носит несколько разный характер. Индекс MOEX по всем правилам, преодолев затяжное сопротивление и потом его снова обозначив, двигается постепенно выше, тут спору нет, возможны лишь технические откаты. Что касается индекса RTS не могу сказать, что он явно вырвался из этой формации, скорей нарисовал 4ю вершину, но восходящий тренд снизу поджимает, поэтому среднесрочное направление индекса все равно наверх. Тут сильно заморачиваться не стоит, наш рынок пока настроен подрасти дальше, тем более все ближе мощный дивидендный приход, который должен рынок поддержать.

Недавно закончился, первый квартал и ребята с РБК подогнали интересные цифры по лидерам и наоборот самым слабакам за первые 3 месяца. Первое что хочется отметить, что средняя величина падения самых неудачных акций, на порядок меньше, чем средняя величина роста победителей, что конечно не может не радовать, и является очередным подтверждением, что рынок акций наш растет и настроен позитивно.

( Читать дальше )

Аналитики обновили целевую цену акций JP Morgan в преддверии отчета о прибылях и убытках

- 07 апреля 2024, 16:36

- |

У JP Morgan была довольно напряженная неделя, а сезон отчетности еще даже не начался.

В среду крупнейший банк страны запустил новый бизнес в сфере цифровых медиа, который позволит рекламодателям ориентироваться на 80 миллионов клиентов компании на основе данных об их расходах.

Новая платформа под названием Chase Media Solutions объединит масштаб розничной медиасети с данными о транзакциях, принадлежащих Chase, чтобы помочь брендам точно ориентироваться на клиентов, сообщает компания, сообщает Reuters.

Запуск медиа-бизнеса произошел через два года после того, как генеральный директор JPMorgan Джейми Даймон приобрел маркетинговую платформу для карточных связей Figg.

А затем, в четверг, появились новости о том, что JP Morgan Chase реорганизовал руководство своего глобального банковского подразделения, установив новых лидеров на рынках капитала и инвестиционно-банковской деятельности.

Новая структура объединяет коммерческие, корпоративные и инвестиционно-банковские группы под руководством Филиппо Гори и Дуга Петно.

( Читать дальше )

Бейонсе спела и акции Levi's взлетели на 20%!

- 06 апреля 2024, 13:27

- |

Видео клипа пока не доступно. Но песню послушать можно!

yandex.ru/video/preview/12905854958748968829

Риски для S&P 500: дорогие техи, процентные ставки и геополитика

- 05 апреля 2024, 19:45

- |

Аналитики «Финама» считают текущие уровни индекса S&P 500 необоснованными, исходя из завышенной оценки технологического сектора, оптимистичных ожиданий по поводу разворота политики ФРС в сторону смягчения, а также риска снижения ликвидности на рынке капитала США из-за постепенной дедолларизации в мире. До сих пор рынок акций США торговался лучше ожиданий аналитиков, что мы связано главным образом с востребованностью акций как антиинфляционного актива на фоне снижения доверия к рынку госдолга, ралли техов, возросшими байбэками во 2П 2023, репатриацией капитала, в том числе из Китая, ожиданиями смягчения ДКП. Но все тренды меняются, и по классическому анализу рынок в моменте выглядит переоцененным и дорогим.

Аналитики повышают целевую цену на 12 мес. по индексу S&P 500 и его ETF SPY до 4373 пунктов и $436 соответственно, но понижают рейтинг с «Держать» до «Продавать».

SPY |

Продавать |

12M целевая цена |

$ 436 |

Текущая цена |

( Читать дальше )

Апдейт по Дип Факинг Вэлью

- 03 апреля 2024, 21:02

- |

Читаю свой собственный блог (кто-то же должен это делать??), и нашел идею по покупке GE от 14 декабря 2021 года

В тот день GE стоила 56 долларов, сейчас – 147

Кроме того, между тогда и сейчас – GE отпочковала от себя GE Healthcare (акционеры GE получили одну акцию бесплатно за каждые три акции GE) и Vernova (одну акцию бесплатно за каждые четыре акциии GE). Если посмотреть на стоимость этих 2-х отпочковавшихся бизнесов, то приходим к текущей стоимости всех этих розданных акций плюс самой оставшейся акции GE в 211 долларов

То есть, имеем рост в 276 процентов за 2 в небольшим года, в американских долларах, что в целом неплохо. Или 90% годовых 2 года подряд, если считать сложным процентом.

Жаль, что GE так привязан своим бизнесом к Боингу, но я все равно считаю, что при нынешнем CEO (бывший CEO моего любимого Данахера) – это и сейчас неплохая инвестиция.

Особенно интересно читать комментарии к моему тому старому посту.

Кризис доткомов

- 03 апреля 2024, 11:49

- |

Пузырь доткомов (Dot-com bubble) — экономический пузырь, существовавший в период приблизительно с 1995 по 2001 год. Кульминация произошла 10 марта 2000 года, когда индекс NASDAQ достиг 5 048,62 пункта (дневной пик).

Термин «дотком» происходит от коммерческого домена верхнего уровня — .com (англ. dot com «точка ком»).

Появление и развитие интернета в 90-е годы привело к неоправданно завышенным ожиданиям в сфере бизнеса. Многие бизнесмены и инвесторы увидели массу возможностей, которые несет с собой интернет и начали вкладывать просто невероятные деньги. Цены на акции IT-компаний взлетали до небес, сами руководители таких организаций купались в деньгах и тратили огромные средства на привлечение все новых и новых инвесторов. Никто не думал о развитии бизнеса как такового. Аналитики советовали вкладывать инвесторам еще больше денег в высокотехнологичные компании.

( Читать дальше )

Великолепная семерка превратилась в волшебную четверку

- 02 апреля 2024, 16:36

- |

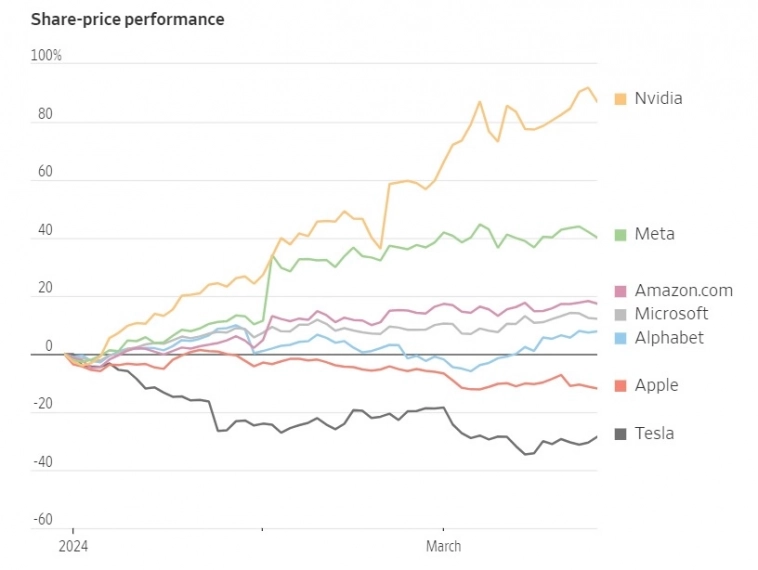

Пару месяцев назад я писал про «Великолепную семерку» — акции 7 компаний, в которых в последние пару лет был сконцентрирован основной рост американского рынка акций: Apple, Microsoft, Alphabet (бывший Google), Apple, Amazon, Meta (бывший Facebook), Tesla и Nvidia.

Великолепная семерка. Кто двигает рынок акций (https://t.me/maxinvest_pro/100)

И вот идет новый год, и уже успел родиться новый термин: Волшебная четверка (Fabolous Four).

Дело в том, что из 7 акций, только 4 показывают в этом году опережающую динамику ( Nvidia, Meta, Microsoft и Amazon). Alphabet вышел в плюс с начала года только на прошлой недели и до сих пор показывает результат «хуже рынка». Акции Apple снизились в 2024 на 11%, а Tesla вообще на 30%📉.Но рынок в целом падать не хочет, и SP500 и Nasdaq демонстрируют завидную устойчивость.

Мнения экспертов разделились:

▶ Одни говорят, что ралли выдыхается и держится на все меньшем количестве растущих бумаг. А рост лидеров настолько большой, что из-за средневзвешенного принципа расчета индексов, поддерживает их значения на высоком уровне. Tesla конечно упала с начала года на 30%, но Nvidia выросла на 82%. «Деревья не растут до небес», как принято выражаться, поэтому локальная коррекция неизбежна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал