банк Санкт-Петербург

В Банке Санкт-Петербург начинается разгон.

- 03 марта 2021, 16:05

- |

- комментировать

- Комментарии ( 4 )

Прибыль Банка Санкт-Петербург за 20 г консолидированный РСБУ выросла в 2,25 раза

- 03 марта 2021, 13:43

- |

На радар опять попал BSPB. Банк Санкт-Петербург.

- 26 февраля 2021, 15:35

- |

Банк Санкт-Петербург - одна из самых недооцененных российских бумаг - Атон

- 04 февраля 2021, 11:24

- |

Банк определил для себя пять приоритетных задач: лидерство на рынке экспортно-импортных операций (ВЭД); значительный рост в сегменте МСП; укрепление позиций в сегменте крупного корпоративного бизнеса; рост высокодоходной клиентской базы; внедрение модели привлечения и обслуживания новых клиентов в удаленных каналах. Ключевой стратегический показатель банка — ROE на уровне 15%. Чистая прибыль должна увеличиться с 10 млрд руб. в 2020 до 17 млрд руб. к 2023 (+70%); планируется наращивание кредитного портфеля на 30% до 600 млрд руб., а также увеличение совокупной выручки на 35% до 50 млрд руб.

Банк Санкт-Петербург — одна из самых недооцененных российских бумаг, торгующаяся с мультипликатором P/E ниже 3.0, и единственной причиной этого, на наш взгляд, является низкая ликвидность. Стратегия банка выглядит привлекательно и будет положительно оценена инвесторами в случае ее успешной реализации. При этом показатели прибыли, согласно предварительной неаудированной отчетности за 2020 год выглядят весьма солидно, и официальная публикация результатов за 2020 по МСФО должна поддержать котировки. Акции банка могут быть привлекательны для долгосрочных инвесторов.Атон

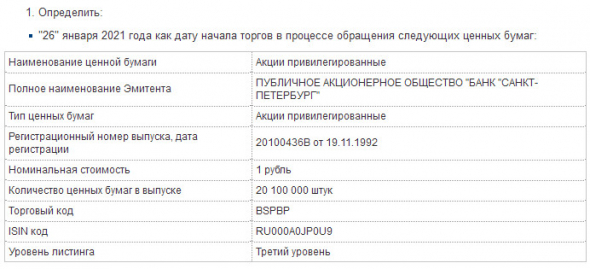

26 января на Мосбирже начнутся торги привилегированными акциями Банка Санкт-Петербург

- 25 января 2021, 19:41

- |

Банк СПб-1-ап: информация о выплаченных дивидендах

- 25 января 2021, 19:40

- |

Акция: Банк СПб-1-ап

Общая сумма: 2 211 000.0 руб.

Дивиденд на акцию: 0,11 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=3935

Дивиденды Банк Санкт-Петербург: https://smart-lab.ru/q/BSPB/dividend/

У Банка Санкт-Петербург рекордная прибыль в 11.7 млрд рублей в 20 г по РСБУ

- 20 января 2021, 10:26

- |

Чистый процентный доход, полученный за 12 месяцев 2020 года, составил 25.0 млрд рублей (+13.3% по сравнению с результатом 2019 года), включая 7.1 млрд рублей за 4 квартал 2020 года (+11.1% по сравнению с 4 кварталом 2019 года).

Чистый комиссионный доход вырос на 10.9% по сравнению с 2019 годом и составил 7.3 млрд рублей, включая 2.1 млрд рублей за 4 квартал 2020 года (+9.5% по сравнению с 4 кварталом 2019 года).

Чистый доход от операций на финансовых рынках за 12 месяцев 2020 года составил 5.7 млрд рублей (доход 0.2 млрд рублей в 2019 году), включая 1.1 млрд рублей в течение 4 квартала 2020 года (+100.0% по сравнению с 4 кварталом 2019 года).

Выручка за 2020 год составила 39.4 млрд рублей (включая 10.7 млрд рублей за 4 квартал 2020 года), увеличившись на 34.3% по сравнению с 12 месяцами 2019 года (+17.4% по сравнению с 4 кварталом 2019 года).

Операционные расходы за 12 месяцев 2020 года составили 14.2 млрд рублей (-1.0% по сравнению с

( Читать дальше )

Акции привилегированные Банка Санкт-Петербург допущены к торгам на Мосбирже

- 30 декабря 2020, 17:33

- |

...

2. Акции привилегированные ПУБЛИЧНОГО АКЦИОНЕРНОГО ОБЩЕСТВА «БАНК „САНКТ-ПЕТЕРБУРГ“, регистрационный номер выпуска – 20100436B от 19.11.1992.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал