башнефть

Башнефть - убыток МСФО 1 пг против прибыли годом ранее

- 14 августа 2020, 11:31

- |

- комментировать

- Комментарии ( 0 )

Нефтедобыча в России начала восстанавливаться - Sberbank CIB

- 04 августа 2020, 14:12

- |

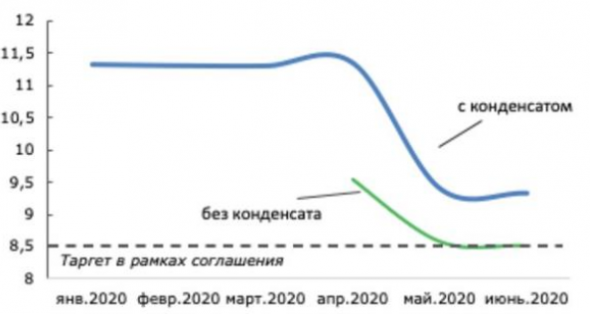

За период с 1 по 2 августа средняя суточная добыча нефти и газового конденсата увеличилась на 4,7% до 1,338 млн т (против 1,278 млн т в июле).

В июле совокупная добыча жидких углеводородов (ЖУВ) в России выросла на 0,5% относительно июньского уровня, составив 9,37 млн барр./сут, хотя текущие ограничения на добычу в рамках соглашения ОПЕК+ были продлены на один месяц — до конца июля (изначально планировалось, что они будут действовать до конца июня). По-видимому, крупнейшие российские нефтегазовые компании начали готовиться к тому, что в августе ограничения ОПЕК+ будут смягчены. По предварительным оценкам, «Роснефть» в июле нарастила добычу на 0,4% по сравнению с июнем, «ЛУКОЙЛ» — на 1,5%, «Газпром нефть» — на 2,0%, и в основном компании сделали это за счет прочих производителей.

( Читать дальше )

Башнефть пр. ожидаю очень хороший ход в среднедолгосрок

- 02 августа 2020, 18:28

- |

Своя солянка (ETF style) на РФ рынок 10 лет 2020-2030

- 27 июля 2020, 22:05

- |

Составил свой ETF для РФ на ближайшие 10 лет, основывался на фундаменте, истории, дивам, прогнозам аналитиков и тд, выбрал акции, каждой проставил баллы, а затем согласно баллам вывел % в портфель. Это чисто для РФ рынка акций, даже отдельный счет у брокера открыл для него, чтоб не путать с другими активами. Стратегия: Вложения 1 млн в год + всю доходность в реинвест. Пересмотр 2 раза в год. Посмотрим чем закончится, критика приветствуется ...

| % по отрасли | % | TICKER | ||

| Энергетика |

( Читать дальше )

Башнефть существенно недооценена по мультипликаторам - Промсвязьбанк

- 21 июля 2020, 16:37

- |

По факту сокращения добычи нефти в России на рынке становится меньше сорта Urals, в отличие от Brent. Сохраняется на этом фоне расширенный спрэд между Urals и Brent в пользу российского сорта.

Результаты 1 кв. у нефтегазовых компаний ожидаемо слабые из-за ценовой конъюнктуры и девальвации рубля.

Восстановление ожидаем со 2-го полугодия.

«ЛУКОЙЛ». Крепкий баланс, по итогам 1 кв. удержал FCF в плюсе, очень низкий леверидж. Ждем сохранения выплат дивидендов акционерам.

«Башнефть». Компания существенно недооценена по мультипликаторам. Потенциально обладает более высокой фундаментальной стоимостью (если считать накопленный ранее кэш, который сейчас находится в займах Роснефти). Имеет потенциал для роста дивидендов через увеличение payout до 50% от чистой прибыли по МСФО.Промсвязьбанк

АФК Система - освободила из залога 6,85% акций МТС, осталось 9,16%

- 09 июля 2020, 19:27

- |

В залоге осталось 9,16% — по материалам на сайте Единого федерального реестра юридически значимых сведений о фактах деятельности юридических лиц (Федресурса).

вице-президент по финансам АФК «Система» Владимир Травков:

«В связи с сокращением задолженности по залоговому кредиту Сбербанка, а также ростом курсовой стоимости акций МТС, часть пакета акций была выведена из залога»

В феврале 2018 года АФК сообщала, что подписала со Сбербанком соглашение об открытии кредитной линии объемом до 105 миллиардов рублей под залог 16% акций МТС сроком на пять лет, из них 40 миллиардов рублей были направлены на выплату "Башнефти" по мировому соглашению.

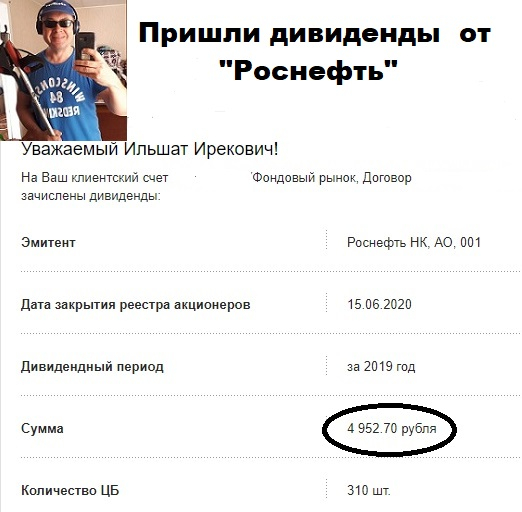

❤ На пенсию в 65(60). БДСИ 2020 (Большой Дивидендный Сезон Июль 2020 г.). Пришли дивиденды от Роснефти. "Государство получило более 1 трлн рублей дивидендов за 2017-2019 гг."

- 03 июля 2020, 04:56

- |

🇷🇺 «БДСИ-2020».

Большой Дивидендный Сезон Июль 2020 г.

Пришли дивиденды «Роснефть».

«Государство получило более 1 трлн рублей дивидендов за 2017-2019 гг.

При этом 976 млрд рублей было получено от 20 акционерных обществ

(с, аудитор Счетной палаты Андрей Туркин)».

( Читать дальше )

Добыча нефти российскими компаниями в 1 п/г - ЦДУ ТЭК

- 02 июля 2020, 12:28

- |

"Роснефть" -6,1% г/г, до 90,793 миллиона тонн, в июне показатель составил 13,284 миллиона тонн,

"Лукойл" -6,3%, до 38,241 миллиона тонн. В июне компания добыла 5,423 миллиона тонн.

"Сургутнефтегаз" -4%, до 27,726 миллиона тонн, в июне показатель составил 4,045 миллиона.

"Газпром нефть" -1,2%, до 19,216 миллиона тонн, а в июне компания добыла 2,897 миллиона тонн.

"Татнефть"-10,6%, до 13,260 миллиона тонн, в июне добыча оказалась на уровне 1,960 миллиона тонн.

"Башнефть" -9,1%, до 8,460 миллиона тонн, в июне компания добыла 1,018 миллиона тонн нефти.

"Новатэк" -6,5%, до 3,919 миллиона тонн, в июне показатель составил 585 тысяч тонн.

( Читать дальше )

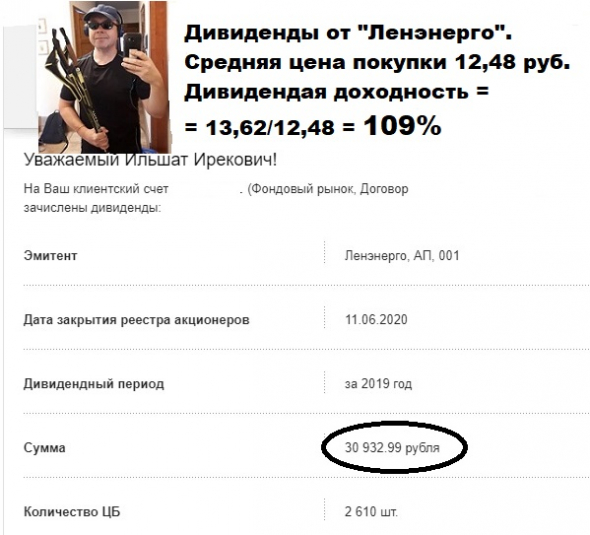

❤ На пенсию в 65(60). БДСИ 2020 (Большой Дивидендный Сезон Июнь 2020 г. Дивиденды "ЛенЭнерго". "Знал бы прикуп - жил бы в Сочи" (с). Доходность в 2020 г. 109% годовых (от цены приобретения).

- 01 июля 2020, 06:42

- |

«БДСИ-2020». Большой Дивидендный Сезон Июнь 2020 г.

Дивиденды «ЛенЭнерго». «Знал бы прикуп — жил бы в Сочи» ©.

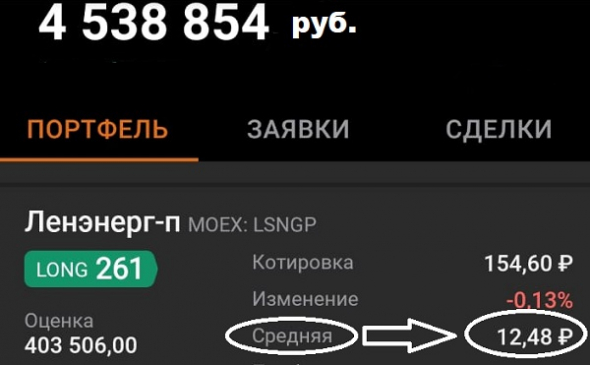

Доходность в 2020 г. 109% годовых (от цены приобретения).

30 июня 2020 г., под занавес торгов Мосбиржи на счет поступили дивиденды от «Ленэнерго».

История покупки: 2015 год, купил на 33,5 тыс.руб. пакет.

Цена покупки 12,48 руб. за 1 акцию.

Вышли хорошие аналитические статьи, что будут платить через 2-3 года дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал