березовская грэс

Дивдоходность Юнипро за 2021-2022 годы ожидается в районе 11% - Атон

- 12 августа 2021, 11:35

- |

Выручка компании за 2К21 увеличилась на 20.3% г/г до 20.6 млрд руб. (+12% г/г до 42.1 млрд руб. в 1П21) за счет таких позитивных факторов как: возобновление работы третьего энергоблока Березовской ГРЭС и восстановление платежей по ДПМ с мая 2021, рост цен на РСВ в первой ценовой зоне, а также рост потребления электроэнергии на фоне постепенного оживления экономики. В результате EBITDA прибавила 39.0% до 7.5 млрд руб. (+10.3% г/г до 14.4 млрд руб. в 1П21), а рентабельность EBITDA увеличилась до 36.4% против 31.5% во 2К20. Базовая чистая прибыль выросла на 43.4% г/г до 4.6 млрд руб. (+5.9% г/г до 8.7 млрд руб. в 1П21). Также Юнипро представила свой прогноз по дивидендам: прогноз по совокупным дивидендам за 2021 остался на уровне 20 млрд руб., включая уже выплаченные промежуточные дивиденды в размере 8 млрд руб. и ожидаемые финальные дивиденды в размере 12 млрд руб., которые должны быть выплачены в декабре 2021.

Во время телеконференции компания несколько улучшила свой прогноз по EBITDA 2021 с 25-28 млрд руб. до 26-28 млрд руб. с учетом возобновления работы третьего энергоблока и подтвердила свои планы по дивидендам на 2022П на уровне 20 млрд руб. В целом мы считаем результаты за 2К21 сильными и продолжаем рассматривать Юнипро как самую выдающуюся дивидендную историю среди российских энергетических компаний, ожидая дивидендную доходность около 11% за 2021-2022.Атон

- комментировать

- Комментарии ( 0 )

Юнипро является сильной дивидендной историей - Промсвязьбанк

- 11 августа 2021, 17:40

- |

Выручка за отчетный период составила 42,1 млрд руб. (+12,1% г/г), EBITDA – 14,4 млрд руб. (+10,3% г/г), чистая прибыль – 8,5 млрд руб. (+22,6%).

Увеличение выручки обусловлено ростом выработки и цен электроэнергии на фоне холодной погоды в начале 2021 года, а также восстановления экономики.

Улучшение показателей EBITDA и чистой прибыли объясняется в основном ростом выработки электроэнергии, а также увеличением платежей по ДПМ, что связано с вводом энергоблока №3 Березовской ГРЭС после завершения ремонтно-восстановительных работ.

Компания рассчитывает получить в этом году EBITDA на уровне 26-28 млрд руб. против 26,2 млрд руб. по итогам 2020 года. Рост финансовых показателей ожидается благодаря запуску третьего энергоблока Березовской ГРЭС после завершения ремонтно-восстановительных работ, что компенсирует снижение прибыли, вызванное окончанием ДПМ для всех блоков ПГУ.

( Читать дальше )

Юнипро вернулась к дивидендному плану 20 млрд рублей - Финам

- 11 августа 2021, 15:57

- |

Год у энергетика складывается удачно: мы видим сильную динамику операционных показателей на фоне меньшей водности, погодного фактора и оживления экономической активности, спотовые цены в 1ЦЗ – основном регионе бизнеса «Юнипро», показали высокий рост относительно прошлого года, быстрая индексация цен на «старую» мощность на КОМ и вывод из многолетнего ремонта 3-го энергоблока Березовской ГРЭС помогают сгладить негативный эффект окончания ДПМ по ряду энергоблоков в конце прошлого года и летом 2021 года.

Акции отреагировали ростом на отчет по прибыли, повышаясь на 2,8% к 12:12 МСК. Полугодовые результаты подтверждают позитивные ожидания по прибыли в этом году (скорректированная чистая прибыль 2021Е, согласно консенсусу Bloomberg, составит 17,8 млрд руб. при выручке 82,6 млрд руб.), но на наш взгляд, это уже во многом «впитано» в цены и не приведет к существенной переоценке акций UPRO на бирже, и мы продолжаем придерживаться нашей рекомендации по акциям UPRO «Держать» с целевой ценой 2,87 руб. (апсайд 1% от текущих цен). На инвестиционную историю «Юнипро» смотрим как на дивидендную историю.Малых Наталия

ФГ «Финам»

Юнипро остается лучшим дивидендным кейсом в генерации - Финам

- 10 августа 2021, 13:25

- |

Мы придерживаемся позитивных ожиданий по выручке с учетом динамичного восстановления энергорынка в этом году за счет температурных режимов и оживления экономической активности. Операторы ТЭС, к которым относится «Юнипро», выглядят лучше отрасли по динамике выработки на фоне меньшей водности, чем в прошлом году. Выручка за 6 мес., по нашим оценкам, может вырасти на 9-10% г/г за счет высокой динамики выработки и спотовых цен, но прибыль, вероятнее всего, покажет стагнирующую динамику из-за окончания маржинальных ДПМ по 2-м энергоблокам с совокупной мощностью около 800 МВт.

В целом мы не ожидаем сюрпризов от результатов, хотя и не исключаем, что в оптимистчином сценарии компания сможет вернуться к прежнему плану по дивидендам (20 млрд руб., весной менеджмент сократил до 18 млрд руб.) на фоне сильной операционной динамики в этом году, и дивидендная доходность NTM в таком случае превысит 11%. Финансовые прогнозы по 2021 году остаются позитивными — скорректированная чистая прибыль, согласно консенсусу Bloomberg, составит 17,8 млрд руб. при выручке 82,6 млрд руб. Завершение ДПМ по 4-м энергоблокам в 2021 году должны быть компенсированы запуском 3-го энергоблока Березовской ГРЭС и улучшением операционных показателей – выработки, тарифов и спотовых цен.

Наша текущая рекомендация по акциям UPRO — «Держать» с целевой ценой 2,87 руб. (апсайд 4% от текущих цен). На инвестиционную историю «Юнипро» смотрим как на дивидендный кейс.Малых Наталия

ФГ «Финам»

Погодные факторы и оживление экономики поддержали отчеты Юнипро и Мосэнерго - Финам

- 26 июля 2021, 17:43

- |

Энергорынок показывает здоровые темпы восстановления в этом году, я бы сказала, быстрее ожиданий, но хотя в 1-м полугодии выработка электроэнергии и выросла на 6% г/г, мы видим разные результаты компаний в зависимости от видов генерации и региона. Если смотреть на «Юнипр»о, то темпы роста выработки отстают от рынка в целом, хотя +4% по любым меркам отрасли можно назвать сильной динамикой. Результаты сдерживаются ограниченной потребностью нефтяных компаний в электроэнергии из-за сделки ОПЕК. Далее, операционные результаты могут быть мало релевантны для инвестиционного кейса UPRO при том, что объем прибыли в этом году будет определяться другими факторами — окончанием ДПМ по ряду энергоблоков и запуском из аварийного ремонта 3-го энергоблока Березовской ГРЭС. Годовая прибыль прогнозируется на уровне 16,8 млрд руб., согласно консенсусу Reuters, с дальнейшим повышением на 25% г/г до 21 млрд руб. в 2022 году за счет ввода в эксплуатацию модернизированных по КОММод объектов.

Мы считаем, что эти позитивные тенденции и ожидания по прибыли по большей части уже учтены в ценах, и рекомендуем «Держать» акции «Юнипро» с целевой ценой 2,87 руб. На кейс мы смотрим как на дивидендную историю, для вложений акции интересны на коррекциях.Малых Наталия

ФГ «Финам»

«Мосэнерго», в свою очередь, отчиталась об увеличении выработки электроэнергии на 13% г/г и теплоэнергии на 25% г/г, и поскольку финансовые показатели компании в значительной степени привязаны к продаже электроэнергии, в основном на РСВ, и теплоэнергии, то можно ожидать, что это станет сильным драйвером к улучшению показателей прибыли в этом году. Мы видим, что консенсус по годовой прибыли 2021Е заметно улучшился в последнее время: сейчас, по данным Reuters, ожидается прибыль в объеме 13 млрд руб., хотя еще месяц назад прогнозировался результат около 10,5 млрд руб. Дивиденд при выплате 50% прибыли по МСФО, таким образом, может составить 0,166 руб. на акцию с доходностью 7,5%. Акции Мосэнерго на текущий момент не находятся в нашем покрытии. Консенсус Reuters 2,24 руб. предполагает наличие небольшого апсайда 2%.

Юнипро остается лучшей дивидендной историей в отрасли - Финам

- 25 мая 2021, 15:20

- |

«Юнипро» — компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер — Uniper Russia Holding (83,73%).

Мы рекомендуем «Держать» акции «Юнипро» с целевой ценой 2,87 руб. на 12 мес. Биржевая стоимость адекватна оценена, акции интересны как дивидендная история при лучшей доходности в отрасли.Малых Наталия

ГК «Финам»

«Юнипро» выпустила из многолетнего ремонта 3-й энергоблок Березовской ГРЭС и с мая начала получать платежи за мощность в рамках ДПМ, которые компенсируют окончание четырех ДПМ.

За счет запуска генерирующего объекта менеджмент повысит дивиденды на 33%, до 18 млрд руб., хотя ранее ожидалось 20 млрд руб. Дивидендная доходность NTM 10% — лучшая в отрасли, при стабильной работе энергоблока она устойчива.

Восстановление энергорынка даст компании операционный леверидж. Энергопотребление в ЕЭС России повысилось с начала года примерно на 5% г/г, основная нагрузка пришлась на ТЭС.

Ключевые риски кейса — предъявление материнской компании Uniper договора о подчинении со стороны Fortum в конце 2021 г.

Акционеры Юнипро не рассчитывали на очередную корректировку объема дивидендных выплат - Промсвязьбанк

- 11 мая 2021, 11:29

- |

Юнипро объявила о возможном изменении объема выплат акционерам в 2021 году. В новом базовом сценарии объем дивидендов за текущий год составит 18 млрд руб., хотя ранее план по выплатам составлял 20 млрд руб. В этом году первый транш в 8 млрд руб. ожидается в июне-июле, а на декабрь запланирован «первый стабильный полугодовой платеж» в размере 10 млрд руб., говорится в презентации энергокомпании от 6 мая 2021 г. Суммарный объем выплат за 2021 год может быть увеличен до 20 млрд руб., но только при более эффективной загрузке мощности энергоблока №3 Березовской ГРЭС, чем запланировано.

Мы считаем данную новость умеренно негативной для бумаг Юнипро, так как возможно уменьшение выплат на 10% по сравнению с предлагаемыми ранее. Проблема с Березовской ГРЭС существует, из-за нее компания уже снижала выплаты дивидендов. Но с учетом жесткого контроля за капзатратами и отсутствия долговой нагрузки акционеры не рассчитывали на очередную корректировку объема выплат.Промсвязьбанк

Вклад 3 блока ГРЭС сможет компенсировать снижение прибыли Юнипро - Атон

- 07 мая 2021, 11:53

- |

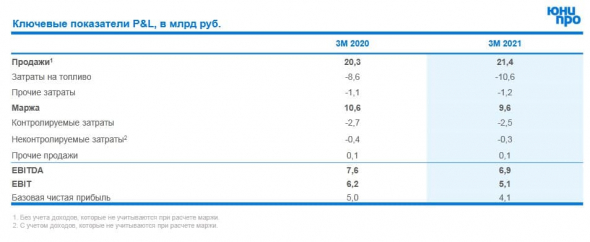

Выручка компании за 1К21 увеличилась на 5.3% г/г до 21.5 млрд руб. за счет роста выработки электроэнергии на электростанциях Юнипро, а также роста цен РСВ в первой ценовой зоне благодаря увеличению потребления. Показатель EBITDA упал на 10.1% до 6.9 млрд руб. в результате замещения высокомаржинальных доходов от ДПМ менее маржинальными по электроэнергии. Как следствие, рентабельность EBITDA сократилась до 32% против 37% в 1К20. Базовая чистая прибыль составила 4.1 млрд руб., упав на 18.1% г/г.

Отдельной новостью — Юнипро рекомендовала финальные дивиденды за 2020 в размере 7 млрд руб., что предполагает 0.127 руб. на акцию (за 9M20 компания уже выплатила 0.111 руб. на акцию). Также компания дала прогноз по будущим дивидендам: в июне/июле 2021 промежуточные дивиденды должны составить 8 млрд руб., а финальные дивиденды — 10-12 млрд руб., при этом совокупная выплата за 2021 может вырасти до 20 млрд руб. в зависимости от эффективности загрузки мощностей на третьем энергоблоке Березовской ГРЭС. План по дивидендам за 2022 был подтвержден на уровне 20 млрд руб. Кроме того, в настоящий момент компания прогнозирует EBITDA 2021 на уровне 26-28 млрд руб. против предыдущего прогноза в 25-30 млрд руб.

Компания опубликовала смешанные финансовые результаты, которые отразили эффект от снижения платежей за мощность в результате перехода из ДПМ в оплату мощности по тарифам КОМ и РД двух энергоблоков ПГУ.Атон

При этом ожидается, что со 2К21 года вклад 3 блока ГРЭС сможет компенсировать снижение прибыли. Рекомендованные финальные дивиденды за 2020 обеспечивают доходность 4.5%. Дата закрытия реестра — 22 июня 2021.

Юнипро немного снизила прогноз по EBITDA и дивидендам в 2021 году - Финам

- 06 мая 2021, 15:25

- |

Результаты, на наш взгляд, нейтральны, больший интерес представляет некоторое ухудшение прогноза менеджмента по EBITDA до 25-28 млрд руб. (в марте озвучивался гайденс 25-30 млрд руб.), а также по дивидендам с 20 млрд руб. до 18 млрд руб.Малых Наталия

ГК «Финам»

Сегодня «Юнипро» анонсировала выплату финального дивиденда за 2020 год в размере 0,1269 руб. на акцию или суммарно 8 млрд руб. Текущая доходность платежа составляет 4,4%. В конце года, таким образом, эмитент может направить на дивиденды 10 млрд руб.

Уменьшение плана по дивидендам на 10% — это, конечно, неприятный момент, но мы отмечаем, что совокупный ожидаемый платеж в 2021 году 0,285 руб. по-прежнему предлагает инвесторам лучшую доходность в отрасли — около 10%, и при стабильной работе 3-го энергоблока Березовской ГРЭС, этот уровень можно считать устойчивым. По прогнозам компании, платежи по ДПМ с энергоблока должны компенсировать окончание ДПМ по 4 объектам (по 2-м в конце 2020 года и 2-м в июле и августе 2021 года).

Прогноз по дивидендам на 2022 год – 20 млрд руб., что мы считаем реальным с учетом начала платежей за мощность по модернизированному в рамках программы КОММод энергоблоку №1 Сургутской ГРЭС-2 мощностью 810 МВт.

Менеджмент также сообщил о расширении портфеля инвестпроектов по программе КОММод с включением в нее 3-го энергоблока Сургутской ГРЭС-2 (мощность 810 МВт) с вводом в конце 2027 года. Ставим рекомендацию «Держать» с целевой ценой 2,50 руб. на пересмотр.

Юнипро: первый рост дивидендов за последние четыре года

- 06 мая 2021, 14:50

- |

🧮 Юнипро сегодня отчиталась по МСФО за 1 кв. 2021 года, актуализировала планы по запуску третьего энергоблока Берёзовской ГРЭС, а также сообщила о дивидендных новостях.

📈 По сравнению с аналогичным периодом прошлого года, выручка компании в отчётном периоде выросла на 5,3% до 21,5 млрд рублей, на фоне восстановления экономики от последствий COVID-19, влияния холодной зимы, а также роста цен на рынке РСВ.

📉 Однако на фоне окончания действия договоров ДПМ в отношении энергоблоков ПГУ Шатурской и Яйвинской ГРЭС (с января 2021 года) и их замещением менее маржинальными договорами о предоставлении мощности по тарифам КОМ, показатель EBITDA в итоге не досчитался 10,1% (г/г) и довольствовался результатом 6,88 млрд рублей, а чистая прибыль и вовсе сократилась на 15,3% до 4,04 млрд. Правда, в самое ближайшее время снижение эти выпшавших ДПМ-доходов должно быть компенсировано маржинальной выручкой от энергоблока №3 Берёзовской ГРЭС, о котором ещё пойдёт речь ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал