брокеры

Финам и мт5

- 08 сентября 2023, 17:53

- |

- комментировать

- ★2

- Комментарии ( 3 )

Закрыть или открыть?

- 08 сентября 2023, 17:28

- |

Брокер Открытие после нового года перестанет существовать.

Вопрос залу. На какого брокера заменить Открытие? На кого в первую очередь смотреть на ваш взгляд?

Интересует срочный рынок мосбиржи.

Прощай Открытие превед ВТБ

- 08 сентября 2023, 15:42

- |

25 сентября 2023 года вступят в силу изменения в договор на брокерское обслуживание, договор на ведение индивидуального инвестиционного счета и депозитарный договор АО «Открытие Брокер».

Со вступлением этих изменений в силу начнется процесс интеграции АО «Открытие Брокер» в группу ВТБ, конечной целью такой интеграции является полный перевод клиентов брокера на обслуживание в Банк ВТБ (ПАО). Поэтому до конца 2023 года мы предложим нашим клиентам перейти на обслуживание в Банк ВТБ (ПАО) с правом отказаться от такого перевода.

Изменения вы можете изучить в приложенном к письму файле. Они включают в себя:

- право АО «Открытие Брокер» совместно с Банком ВТБ (ПАО) предложить клиентам заключить соглашение о переводе на обслуживание в ВТБ;

- порядок заключения соглашения о переводе на обслуживание и порядок отказа клиента от его заключения;

- дополнительные права брокера, необходимые для перевода клиента, в том числе право брокера вводить ограничения при оказании услуг;

( Читать дальше )

Переводят из Открытия в ВТБ

- 08 сентября 2023, 15:24

- |

Сегодня пришло письмо о переводе клиентов из Открытия Брокер в ВТБ до конца 2023 года. Открытие впоследствии прекратит свою деятельность.

Вопрос, как вам ВТБ брокер? Нормальный по тарифам, обслуживанию? Есть какие-нибдуь претензии?

Помню, когда-то давно надо было носить в бумажном виде подписанные реестры сделок каждый месяц. Это осталось или теперь подпись в личном кабинете?

А еще на смартлабе в описании брокера написано что у него нет единого счета. Это правда?

Брокер открытие до конца 2023 года сольется с ВТБ

- 08 сентября 2023, 13:23

- |

25 сентября 2023 года вступят в силу изменения в договор на брокерское обслуживание, договор на ведение индивидуального инвестиционного счета и депозитарный договор АО «Открытие Брокер».

Со вступлением этих изменений в силу начнется процесс интеграции АО «Открытие Брокер» в группу ВТБ, конечной целью такой интеграции является полный перевод клиентов брокера на обслуживание в Банк ВТБ (ПАО). Поэтому до конца 2023 года мы предложим нашим клиентам перейти на обслуживание в Банк ВТБ (ПАО) с правом отказаться от такого перевода.

Изменения вы можете изучить в приложенном к письму файле. Они включают в себя:

- право АО «Открытие Брокер» совместно с Банком ВТБ (ПАО) предложить клиентам заключить соглашение о переводе на обслуживание в ВТБ;

- порядок заключения соглашения о переводе на обслуживание и порядок отказа клиента от его заключения;

- дополнительные права брокера, необходимые для перевода клиента, в том числе право брокера вводить ограничения при оказании услуг;

( Читать дальше )

Где бабло, то и заберут первым

- 08 сентября 2023, 12:45

- |

Подробнее на сайте Banki.ru www.banki.ru/news/lenta/?id=10991703

ВИдимо, передача зарплатных договоров из Открытия в ВТБ требует около 24 месяцев, т.е. закончится к концу 2024го

Зато брокерские счета составляют значительную часть активов Открытия и принося хаметный доход, поэтому их надо забрать пораньше.

Ранее назывались другие сроки, вплоть до начала 2025го года.

Но что-то вдург поменялось.

Шерше ля фам деньги

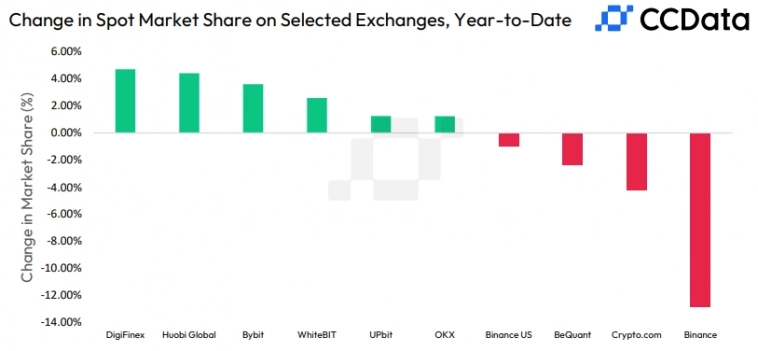

Binance теряет долю рынка ускоренными темпами

- 08 сентября 2023, 11:51

- |

2023 год стал для Binance временем серьезных испытаний. Ряд регуляторов по всему миру инициировали расследование, а в Австралии и вовсе отозвали лицензию. Из-за претензий к финансовому управлению Paxos отказалась от дальнейшей чеканки BUSD, окончательно стейблкоин покинет рынок в феврале 2024 года.

Американские издания предрекают предъявление серьезных обвинений Binance и руководству со стороны Министерства юстиций США, этим объясняя уход в текущем году десятка ключевых руководителей. Среди них директор по стратегии Патрик Хиллманн, главный юрисконсульт Хан НГ, глава Азиатско-Тихоокеанского направления Леон Фонг, директор по глобальным расследованиям и разведке Мэтью Прайс.

Ухудшение положения на глобальной арене и опасения инвесторов привели к закономерному исходу части клиентов. Доля Binance на спотовом рынке в 2023 году сократилась на 12%, что стало худшим показателем среди крупнейших игроков.

Источник изображения: ccdata.io

В августе тенденция усилилась: по сравнению с июлем доля в торговле спот сократилась на 2%, а в торговле деривативами – на 3,7%.

( Читать дальше )

Тестируем форекс брокера TickMill и свою торговую систему

- 08 сентября 2023, 11:12

- |

1. Forex брокер TickMill (https://www.tickmill.com), дает, бездепозитный бонус 30$ (welcom accaunt www.tickmill.com/promotions/welcome-account)

2. Используются стандартные терминалы MT4.

3. Один из минусов, что самым минимальным лотом для торговли является 0.01 лот (для меня это много, я бы начал с 0.001 лота).

Будем пробовать получить результат с этого welcom accautn. 06.09.23 началась работа. Баланс 30$.

О моей торговой системе. Я долго искал себя? как любят говорить, и мне стали «близки»:

— Тайм фрейм 4 часа.

— EURUSD.

— скользящие средние (в частности EMA200)

— индексы перекупленности и перепроданности.

— и надеюсь здравый смысл.

07.09.23 года был куплен EUR USD по цене 1.07046 с целями:

1-й лот 1.08214

2-й лот без TP (пока без TP)

Stop loss 1.06790 (может легко сработать).

После теста ценой уровня 1.07400, в 17.45 перенес позицию в положение безубытка с ценой 1.07047.

Открытие-брокер закрывается, но переход в ВТБ будет по желанию

- 08 сентября 2023, 11:09

- |

https://open-broker.ru/invest/faq/6z5khmutb34r/ Памятка по переходу в ВТБ и ответы на вопросы

Сегодня Открытие-брокер разослал изменения в брокерский регламент в связи с интеграцией в ВТБ, содержащие порядок перевода клиентов в ВТБ. Если нет желания переходить, то можно остаться в Открытие. Порядок заключения/отказа от соглашения указан в пункте 3.1.21 изменений в регламент, направленных клиентам на емейл. Для отказа от перехода необходимо направить брокеру заявление об отказе от перехода. Если не направить, переход в ВТБ будет автоматическим. Как я понял, Открытие-брокер не прекратит свою деятельность с января 2024 г.

Открытие брокер ВСЁ

- 08 сентября 2023, 10:18

- |

Со вступлением этих изменений в силу начнется процесс интеграции АО «Открытие Брокер» в группу ВТБ, конечной целью такой интеграции является полный перевод клиентов брокера на обслуживание в Банк ВТБ (ПАО). Поэтому до конца 2023 года мы предложим нашим клиентам перейти на обслуживание в Банк ВТБ (ПАО) с правом отказаться от такого перевода.

Изменения вы можете изучить в приложенном к письму файле. Они включают в себя:

право АО «Открытие Брокер» совместно с Банком ВТБ (ПАО) предложить клиентам заключить соглашение о переводе на обслуживание в ВТБ;

порядок заключения соглашения о переводе на обслуживание и порядок отказа клиента от его заключения;

дополнительные права брокера, необходимые для перевода клиента, в том числе право брокера вводить ограничения при оказании услуг;

информацию о том, что для продолжения пользования услугами инвестиционного консультирования после перевода клиенту необходимо будет самостоятельно заключить договор инвестиционного консультирования с ВТБ;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал