высокочастотный трейдинг

Команда "POWERFUL TRADERS" торгует с советником "NAVIGATOR".

- 25 сентября 2017, 17:53

- |

Осеннее равноденствие, необычайно яркое солнце сегодня было в горах, запах петрикора перед дождём прекрасен.

В студии как обычно, каждый занят своей аналитикой и трейдами. Как я люблю свою работу и всех лучиков Tengri!

Несмотря на понедельник, неплохо по скальпировала в узком диапазоне при малых объёмах. Но куража не было!?

Советник отлично перестраивает уровни, котировочный стакан «Snake», действительно восхищает и самое главное у рынка память не короткая на фантомные уровни...) В общем, мысли ни о чём, но трейдинг был агрессивен.

Aiyaru Tengri, Трейдер команды «Powerful Traders».

METHODS — VSA + ELLIOTTEWAVES + TECHNICAL ANALYSIS!

Trading terminal — «ATAS»

Advisor — «NAVIGATOR»

Trader — Aiyaru Tengri.

Date: 25/09/2017y.

- комментировать

- Комментарии ( 0 )

Мой доклад на конференции 20.05.17 в Челябинске

- 21 мая 2017, 13:03

- |

Введение

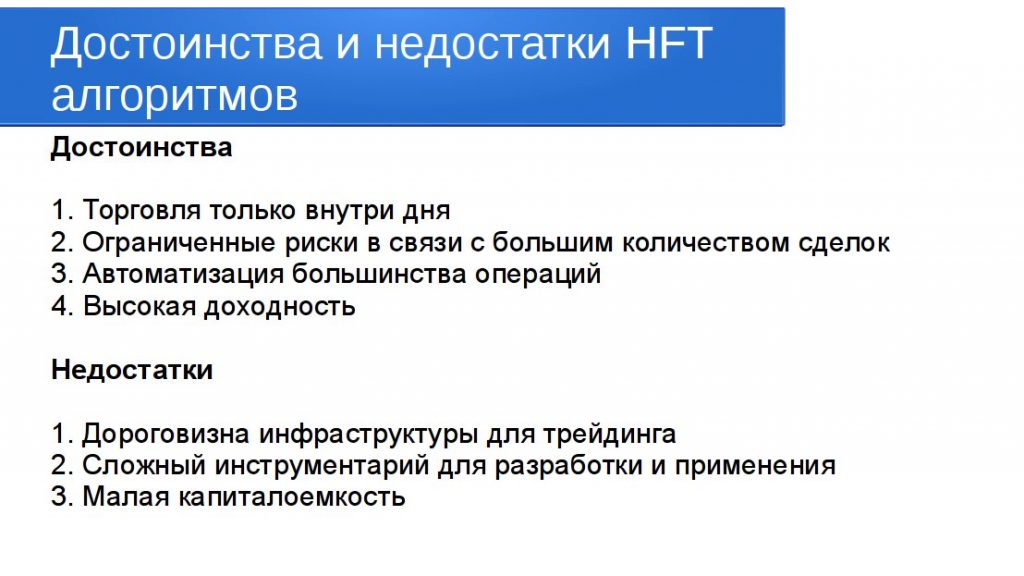

Сегодня я расскажу, что необходимо для создания и применения высокочастотных стратегий на российском рынке. Постараюсь этот рассказ проиллюстрировать примерами из нашей практики.

( Читать дальше )

Перспективы алготорговли (на пост А.Мовчана)

- 22 января 2017, 13:33

- |

Тут в трейдерском сообществе разгорелась небольшая дискуссия по поводу поста Андрея Мовчана. Хочу вложить свои скромные 5 копеек в эту общую копилку.

Трудно не согласиться с утверждением, что инвестиции имеют положительное матожидание в долгосрочной перспективе, это, как и пишет А.Мовчан, определено перетеканием доходов реального сектора на рынок. Верно и то, что величина у этого матожидания небольшая в абсолютных цифрах (но может стать значительной по закону сложного процента). В агоритмической торговле, в частности в высокочастотной (или внутридневной), тоже есть фундаментальное свойство рынка, которое позволяет добиться на продолжительном отрезке времени положительной доходности, и это точно так же неизбежно, как и при правильном (диверсифицированном и долгосрочном) инвестировании в акции компаний. Это свойство заключено в mean-reverting характере биржевой торговли. Я специально не говорю про цену, потому что это понятие гораздо шире движения цен, являющегося, по сути только следствием. Пока на бирже есть продавцы и покупатели, и пока между ними существует определенный баланс, высокочастотные алгоритмы будут существовать всегда. Если вы увидите, что цены стали двигаться по прямой, то поймете, что автоматические стратегии зарабатывать перестали ( хотя, я думаю на прямой линии заработать будет намного проще, и без всякой автоматизации).

( Читать дальше )

Торговые роботы

- 17 марта 2016, 12:37

- |

Друзья, представляем вашему вниманию новое видео проекта «UT ОФИТ» (Основы финансов, инвестиций и трейдинга):

«Торговые роботы. Часть 2 — UT ОФИТ: 2 сезон 6а серия »

Крайне познавательный материал о бирже, трейдерах и торговле различными ценными бумагами в самой доступной и понятной форме.

Сегодня вы узнаете:

Для чего используют торговых роботов?

Из чего состоят торговые роботы?

Что такое высокочастотный трейдинг (HTF)?

В чем суть латенси-арбитража (latency arbitrage)?

Смотрите нас каждую неделю!

Подписывайтесь на наш канал!

Приятного просмотра!

Предыдущие выпуски:

«Стратегии торговли на бирже, которые работают. UT ОФИТ: Сезон 2. Серия 1.»

( Читать дальше )

Код Уолл-cтрит (Видео)

- 15 июня 2015, 20:43

- |

Подписываемся на канал в YouTube: Investrim

Высокочастотная торговля — заговор против трейдеров и инвесторов?

- 12 марта 2015, 12:59

- |

Интервью, которое Ричард Фингер взял сразу у трех специалистов в области высокочастотного трейдинга.

Многие из трейдеров, которые самостоятельно принимают торговые решения и исполняют их без помощи роботизированных программ, далеки от понимания того, насколько изменились рынки с появлением высокочастотной торговли. Однако это имеет серьезные последствия. Как минимум одно ясно: при обвале будут большие проколы вниз, которые роботы будут не покупать, встречая заявками, а ВЫКУПАТЬ, то есть «зашивать» прокол выставлением множества заявок по ценам, откуда пошло снижение. и таким образом надо быть готовым к большой просадке в моменте тем, кто в лонгах. А тем, кто играет на понижение, стоит быть готовым к фиксации прибыли именно в момент случайных проколов.

Роб Фризен — президент и директор по операциям компании Bright Trading.

Деннис Дик — сертифицированный финансовый аналитик с пятнадцатилетним опытом частной торговли, консультант по рыночной структуре Bright Trading. Базирующаяся в Лас Вегасе, Bright Trading одна из самых старых частных торговых компаний, которая занимается образованием, наставничеством трейдеров и предоставляет им торговый капитал.

( Читать дальше )

Вопрос для опытных трейдеров.

- 03 февраля 2015, 16:52

- |

Как знакомиться с другими трейдерами?

- 30 ноября 2014, 18:05

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал