газпромбанк

Волки сыты и овцы целы...про ГАЗОВУЮ схему

- 02 апреля 2022, 17:59

- |

Судя по риторике европейских и российских властей, по ВАЛЮТЕ оплаты за поставляемый российский газ в Европу, наконец нашли взаимоприемлемый вариант для обеих сторон схему оплаты за газ.

Европейские политики громко заявили своим избирателям, что будут продолжать платить России за газ в ЕВРО и в долларах...

Российские политики сообщили своему электорату, что Запад будет платить за газ в РУБЛЯХ...

Самое интересное, что те и те ПРАВЫ....

Итак, европейские покупатели российского газа перечисляют в Газпромбанк соответствующие платежи в евро, а поставщик газа в лице Газпром получит за свой газ в рублях...

По моим измышлениям, все ОСТАЛЬНОЕ сделает Газпромбанк.....

1) ГПБ зачислит на валютные счета покупателей платежи за газ в евро,

2) ГПБ конвертирует платежи на российской бирже путем продажи евро за рубли,

3) ГПБ зачислит закупленные рубли на рублевые счета европейских покупателей газа,

( Читать дальше )

- комментировать

- Комментарии ( 30 )

Как конкретно газорубль предотвращает заморозку газовой выручки?

- 02 апреля 2022, 15:27

- |

Попробуем вникнуть в суть этой схемы.

Как говорили экономисты девятнадцатого века, за денежной вуалью скрывается обмен одних товаров на другие. До сих пор, продавая газ за евро, наш экспортер получал тем самым право на получение нужных ему товаров – из Европы или других регионов, которые были согласны прямо или косвенно продать за евро свои товары.

Однако, как мы в теории знали до сих пор и воочию увидели теперь, эмитент валюты контролирует ее, даже если она покинула его территорию. Ты можешь продать свой товар за евро, рассчитывая впоследствии обменять их на другой товар, но провести эту операцию ты сможешь только при наличии фактического разрешения эмитента евро. А если он тебе не разрешает пользоваться своей валютой, выходит, ты отдаешь ему реальный товар в обмен на обязательства, которые он не собирается исполнять.

Ключевые пункты соответствующего президентского

( Читать дальше )

Национальное благосостояние пополнит банки

- 01 апреля 2022, 19:37

- |

Правительство сможет помогать банкам старым проверенным способом — пополняя капитал через выкуп привилегированных акций, следует из депутатского проекта поправок в закон 2008 года «О мерах по поддержке финансовой системы России», размещенного на сайте Госдумы. Средства для этого изыщут в Фонде национального благосостояния (ФНБ).

В начале марта правительство объявило, что поддержит фондовый рынок, направив до 1 трлн рублей из ФНБ на выкуп ценных бумаг с рынка. Но до фондового рынка эти средства так и не дошли. Министр финансов Антон Силуанов в конце месяца признал, что пока этот триллион находится в резерве и Минфин намерен использовать эти деньги «как бюджетные ресурс» для взноса в капитал компаний, попавших в сложную ситуацию. В частности, речь может идти и о кредитных организациях.

Подробнее: frankrg.com/63891

Газпромбанк как вытянутая рука Немецкий профессор о схеме платежей за газ

- 01 апреля 2022, 17:57

- |

Йенс Зюдекум — профессор международной экономики в Дюссельдорфском институте экономики конкуренции (DICE) Университета Генриха Гейне. Он является членом Научно-консультативного совета Федерального министерства экономики и консультирует федеральное правительство по экономическим вопросам.

Западные потребители газа в будущем должны будут оплачивать свои счета через Газпромбанк который конвертирует деньги в рубли. Экономист Зюдекум объясняет к чему стремится Путин и стала ли более вероятной остановка газа

Вопрос

Теперь ясно одно: западные покупатели российского газа могут продолжать платить в евро и долларах, но для этого им необходимо открывать специальные счета в Газпромбанке. Как именно это должно работать?

— Зюдекум: В принципе все еще немного в тумане, потому что официальные документы только оформляются. До сих пор немецкий покупатель такой как Uniper, платил деньги за газ напрямую в евро на счет Газпрома указанный в контрактах. Теперь может быть так, что Uniper по-прежнему перечисляет на счет в Газпромбанке в нашей валюте, но при этом должен подписать вторую форму. В результате банку может быть поручено от имени клиента конвертировать эту иностранную валюту в рубли и зачислить соответствующую сумму в российской валюте на вновь созданный рублевый счет Uniper. Эта сумма в рублях затем направляется в «Газпром». Вот как это может работать и обе стороны имеют то, что хотят: мы платим в евро, а Путин получает рубли.

( Читать дальше )

Перевод оплаты газа в рубли позволит сделать российские компании менее уязвимыми к санкционным рискам - Альфа-Банк

- 01 апреля 2022, 14:54

- |

Во-первых, новое правило расчетов не влияет на справедливую стоимость рубля — за российский газ будет все еще поступать валюта. Во-вторых, изменение процедуры расчета предусматривает, что российский рынок станет менее чувствителен к срокам налоговых выплат: если до этого экспортеры обычно продавали валюту в период налоговых выплат, то есть во второй половине каждого месяца, сейчас продажи экспортной выручки могут следовать другому тренду. Третий момент заключается в том, что новый подход де факто создает режим специального финансового института, ответственного за реализацию президентского указа.

( Читать дальше )

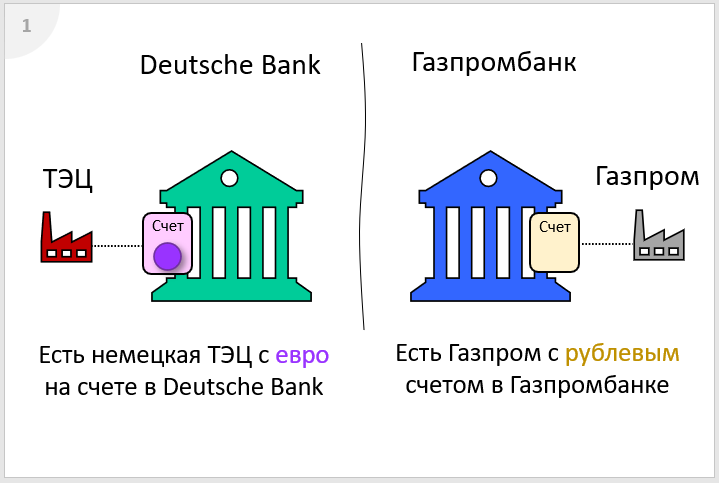

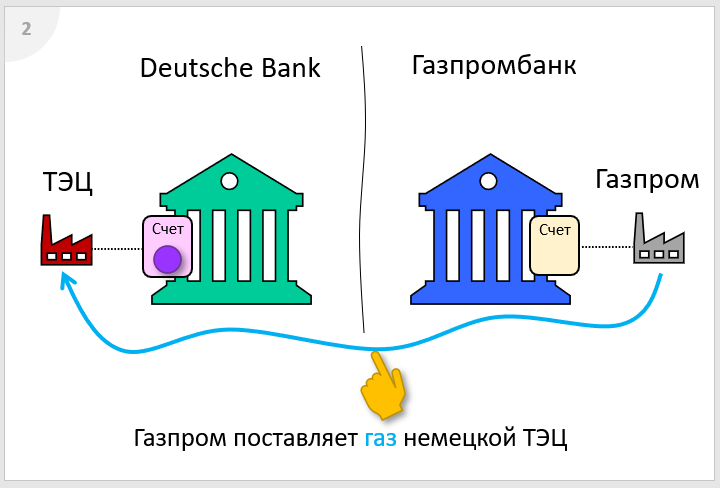

Указ Путина "газ за рубли" и его последствия в картинках

- 01 апреля 2022, 01:11

- |

Трижды прочитал указ Путина. Перевел написанное в картинки, чтобы людям, не знакомым с межбанковскими платежами, был понятен смысл и последствия Указа.

Представляю вашему вниманию комикс "газ за рубли":

( Читать дальше )

Нежелание Европы покупать газ за рубли негативно и для Газпрома - Локо-Инвест

- 31 марта 2022, 20:46

- |

На основании заявлений иностранных покупателей Газпромбанк откроет рублевые и валютные счета типа «К». Средства на них будут защищены от приостановки, ареста или списания средств на иные нужды.

Иностранный покупатель будет переводить валюту на валютный счет «К», Газпромбанк её продаст за рубли на «Московской Бирже», переведёт рубли на рублевый счет «К» и затем с него выплатит средства Газпрому. В этот момент обязательство по оплате газа будет считаться исполненным. Право оплаты по этой схеме может быть передано покупателем другому лицу.

Правительственная комиссия может менять установленный порядок оплаты, а ЦБ – порядок конвертации валюты в рубли по счетам «К» и режим этих счетов.

( Читать дальше )

Почему Газпромбанк скоро разбогатеет....

- 31 марта 2022, 17:29

- |

ГПБ зачисляет евро полученные от покупателей газа на их валютные счета в банке.

ГПБ продает зачисленные евро за рубли на российской бирже.

ГПБ зачисляет полученные рубли на рублевые счета в банке.

ГПБ пользуется рублевыми остатками в банке...

primat.kz Экономика в Казахстане

Валюта в ГПБ находится на коррсчетах в иностранных банках. Кто мешает санкциями заблокировать эти счета?

- 31 марта 2022, 17:17

- |

Новая схема расчетов рублями за газ. Основные тезисы

- 31 марта 2022, 16:52

- |

Основные тезисы:

1. Оплата в рублях должна проводиться с 1 апреля 2022 г.;

2. Запрещается поставка при неоплате, неполной оплате или оплате не в рублях;

3. Газпромбанк (ГПБ) назначен уполномоченным банком для проведения расчетов, участие других банков не предусмотрено;

4. Покупателю открываются специальные валютные и рублевые счета, предназначенные только для расчетов за газ. Эти счета обладают иммунитетом от взысканий, арестов и приостановлений операций в связи с обязательствами покупателя, не связанными с оплатой газа.

5. Схема оплаты:

— покупатель производит перевод валюты, указанной в контракте на поставку, на специальный валютный счет в ГПБ;

— ГПБ на основании поручения покупателя продает валюту на Мосбирже;

- ГПБ зачисляет вырученные от продажи валюты средства в рублях на специальный рублевый счет и производит их перевод на открытый российским поставщиком в ГПБ рублевый счет, после чего обязательство по оплате считается исполненным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал