гмк норникель

Философия, Фосагро, ГМК

- 24 марта 2020, 09:14

- |

Приветствую, друзья!

Ситуация продолжает набирать обороты, в данный момент уже можно назвать случившееся реальным мировым кризисом со всеми вытекающими. Кризисы для портфеля, как и вирусы для людей, они мутируют и никогда не знаешь, откуда придет новый. Но в отличии от вирусов, мы, как инвесторы, к кризисам готовим наши портфели заранее, делая им прививки ликвидности. У нас нет универсальной таблетки от кризисов, но есть ряд простых действий, которые помогают из кризисных ситуаций выходить с “живым” портфелем. Да, портфель может заболеть, может даже усохнуть в 2 раза (как и любой человек при серьезном заболевании), но его жизнь всегда в наших руках и зависит от наших действий.

Для удобства Вы можете читать наши статьи в Telegram-канале «ИнвестГазета»

Рецепт против кризисов более-менее универсален и там четко сказано, что:

- обязательно наличие консервативных инструментов, желательно в рублях и валюте (кэш, короткие облигации, ЕТФ на облигации) минимум на 20% портфеля;

- не употреблять все консервативные инструменты при первых симтомах кризиса сразу, это может вызвать когнитивный диссонанс в дальнейшем;

- при взаимодействии с плечами может развиваться некроз, как отдельных активов портфеля, так и всего портфеля целиком;

- не пытаться избавиться от всех активов на просадках без веских на то причин.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Что и когда покупать на российском рынке акций? - Альпари

- 23 марта 2020, 19:28

- |

А теперь более подробно о конкретных акциях. Основой капитализации российского рынка акций является нефтегазовый сектор, однако, падение цен на нефть однозначно не делает его фаворитом. Падение прибыли и дивидендов может составить до 60-80%. Есть, конечно, и исключения. Прежде всего, это префы «Сургутнефтегаза». Мы по-прежнему ставим на распределение кэша и, конечно, дивиденды. В случае если курс 75 руб. за доллар и выше сохранится до конца года, дивидендная доходность префов на текущем уровне составит более 20%.Разуваев Александр

( Читать дальше )

Новость о выходе Норникеля из проекта Арктик Палладий умеренно негативна для акций компании - Атон

- 23 марта 2020, 10:29

- |

По сообщению компании, Русская платина уведомила Норникель о решении прекратить переговоры о создании совместного предприятия Арктик Палладий и самостоятельно начать разработку месторождения Черногорское и южной части месторождения Норильск-1. Причина решения — отсутствие необходимых корпоративных разрешений Норникелю на участие в предполагаемом СП со стороны одного из его акционеров — ОК РУСАЛ, доля которого составляет 27.8%. Норникель приступил к реформированию своего партнерства, рассматривая возможности оказания услуг и заключения потенциальных договоров о покупках продукции.

Мы считаем данную новость умеренно негативной для Норникеля, хотя она и не имеет принципиального значения в текущей рыночной обстановке. Вероятно, стороны продолжат разрабатывать месторождения самостоятельно (с учетом блестящих рыночных перспектив палладия), но формат СП мог бы позволить Норникелю разделить операционные и финансовые риски, связанные с разработкой проекта. На наш взгляд, позиция РУСАЛа объясняется стремлением сохранить контроль над инвестпрограммой Норникеля и в особенности над дивидендным потоком. По нашим оценкам, исходя из спотовых цен на алюминий и курса рубля, РУСАЛ генерирует отрицательный свободный денежный поток (FCF), полагаясь на стабильный дивидендный поток от принадлежащих ему акций в Норникеле.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 23 марта 2020, 09:06

- |

Инвесторы покидают Россию. За неделю из фондов вывели $1,4 миллиарда

Рекордную сумму вывели международные инвесторы с российского финансового рынка. По данным Emerging Portfolio Fund Research (EPFR), на минувшей неделе отток средств из фондов достиг $1,4 млрд. Инвесторы выходят практически из всех классов активов по всему миру, поскольку все больше опасаются рецессии в экономике. Бенефициарами ситуации становятся в первую очередь фонды денежного рынка.

https://www.kommersant.ru/doc/4299220

Вирус заразил трубопроводы. Цены на газ в Европе упали к историческим минимумам

«Газпром» в этом году может получить самую низкую за 15 лет стоимость газа на своем основном экспортном рынке — в Европе. Уже сейчас спотовые котировки упали до уровня $100 за 1 тыс. кубометров, а цены с привязкой к нефти приближаются к этому уровню. Спрос на газ также под ударом из-за карантинных мер, в результате чего «Газпрому» угрожают форс-мажоры по ряду контрактов. Пока, утверждают в

( Читать дальше )

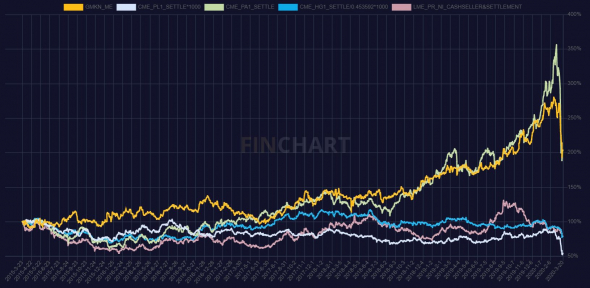

Динамика металлов ГМК Норильский никель

- 21 марта 2020, 19:52

- |

ссылка

Норникель - переговоры по созданию СП «Арктик Палладий» прекращены из-за отсутствия корпоративных одобрений

- 20 марта 2020, 15:43

- |

Это решение вызвано отсутствием необходимых корпоративных одобрений по созданию совместного предприятия со стороны второго крупнейшего акционера «Норникеля» — Русал

«Русская платина» теперь планирует самостоятельно реализовать проект по развитию месторождений палладия «Черногорское» и южного участка «Норильск-1»

В пресс-службе «Русала» рассказали, что были готовы поддержать сделку, если бы доля «Норникеля» соответствовала реальному вкладу компании в проект:

«Об этом, в соответствии с соглашением, мы уведомили партнеров, попросив выполнить при заключении сделки ряд технико-экономических требований, включающих и увеличение доли участия “Норильского никеля” в СП».

источник

источник

Норникель - понизил ожидания спроса на никель и палладий

- 19 марта 2020, 16:00

- |

ждет дефицит палладия в 2020г на уровне 0,2 млн унций

снизил спроса на палладий в 2020г из-за коронавируса до 10,6 млн унций с 11,5 млн унций

спрос на никель на 2020г снижен до 2,45 млн т с 2,54 млн т, ожидаемых до пандемии

источник

Для покупки в долгосрочный портфель интересны акции Норникеля, МТС, Яндекса, ОГК-2 - Финам

- 18 марта 2020, 19:05

- |

Однако, если гипотетически рассуждать, какие акции покупать при развороте рынка в долгосрочный портфель, можно выделить несколько интересных активов, это в первую очередь акции ГМК «Норникель», «МТС», «Яндекс», «ОГК 2», «Ростелеком» преф. За выбор этих активов говорит их поведение в столь напряженный момент торгов, так что можете взять на заметку данные бумаги.Кабаков Ярослав

ИК «Финам»

Почему не будет Сбербанка по 15 и Газпрома по 80

- 17 марта 2020, 18:59

- |

Хорошо помню как гонял 100 бумаг Норникеля с 5 плечом.

Доходило до того, что дивы когда попадали (неожиданно) на счет, можно сравнить с тем, когда впереди идущий человек потерял купюру в 50 рублей. не более того.

Сейчас все иначе. Нет плечей. И скорее всего их не будет. Физики поумнели и никто не набирает на заемные. Если берут, то только на свои и еще оставляют кэш. Все стали такими щирыми, считают проценты, заглядывают в отчеты, не хотят платить за ведение маржинального счета!!!, это даже не то чтобы %% платить за кредитные деньги.

А следовательно, не на ком ехать вниз.

Да, возможно, еще будем ниже, но все под большим сомнением — ибо дивиденды.

Итак Сбербанк ниже 150 р — очень вряд ли

Объяснение:

50 % — Государство

46% — частные пенс фонды США, Норвегии и пр.

1% — наши олигархи

и всего фрифлоат процента 3

Из этих трех процентов наверное 80% — это на пенсионных счетах граждан ( у меня 2600 шт)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал