гособлигации США

Новый официальный прогноз инфляции в США - 7%. Вы уже вышли из ВСЕХ долларовых активов?

- 10 января 2022, 09:25

- |

2. В абсолютно нормальном сценарии доходность трежерис подтянется к уровню инфляции.

3. Отказ от выкупа облигаций с открытого рынка со стороны ФРС, а также обещанное уменьшение баланса ФРС(для тех кто верит) ), то есть распродажа тех же трежерис с баланса ФРС США на открытом рынке ускорит этот процесс — то есть доходность трежерис будет выше инфляции — пусть 8%

4. Подъем ставки ФРС(для тех кто верит) ещё больше и быстрее поднимет доходность облигаций

5. Таким образом, посчитаем гипотетически — степ бай степ проценты по госдолгу США приблизятся к 8%, а это — 2,4 трлн. $ ежегодно.

6. Пусть меня поправят, но по-моему по проекту Байдена весь бюджет около 6 трлн. $, при 1,8 трлн. $ дефицита(это пока)

7. Очевидно, что на этот раз финансовая система США не справится с ситуацией

8. Таким образом, нас ждёт либо кардинальное падение всех долларовых активов либо война или другая катастрофа, которую спровоцируют элиты США(на этот раз — Эбола, например, чтоб не расслаблялись)

- комментировать

- Комментарии ( 41 )

И снова о главном: доходность американских 10-леток на максимуме за два года! Если ФРС перестало держать доходность трежерис, то НАЧАЛОСЬ!!! Обвал SP

- 07 января 2022, 18:50

- |

2. За тот же период времени доходность 10-летних трежерис не превышала 2,5% в год

3. Для инвестора в координатах риск-доходность — это одно и то же

4. Значит, низкая доходность трежерис поддерживалась искусственно

5. Если ФРС откажется от поддержки кривой доходности облигаций, то соотношение доходности акции-гособлигации должно восстановиться, а учитывая силу инерции SP должен упасть еще ниже

6. Таким образом, «справедливая величина» SP никак не может быть выше 2000. И это на долго.

Ложная тревога...Индексы на биржах США снизились на фоне роста доходности долгосрочных гособлигаций.

- 29 сентября 2021, 05:12

- |

Ключевые индексы на фондовой бирже Нью-Йорка снизились во вторник к завершению торговой сессии. Как отмечает телекомпания Си-эн-би-си, снижение продиктовано ростом доходности 10-летних гособлигаций США.

Американский промышленный индекс Dow Jones сократился на 569,38 пункта (1,63%), до 34 299,99 пункта. Индекс S&P 500 снизился на 90,48 пункта (2,04%) и оказался на отметке 4 352,63 пункта. Индекс электронной биржи NASDAQ сократился на 423,29 пункта (2,83%), до 14 546,68.

Аналог RGBITR для США

- 10 сентября 2021, 13:15

- |

Смартлабовцы, добрый день. Может кто-то сталкивался и знает решение следующей проблемы -

Мосбиржа котирует индекс RGBITR Индекс Мосбиржи государственных облигаций ( Совокупного дохода), Знаете ли вы подобный индекс, который отражает общую картину для Гособлигаций США? т.е. не просто график доходности Yield, %

Спасибо!

ТАЙНА ВЕКА - ЗОЛОТО. От чего зависят цены

- 31 августа 2020, 11:35

- |

Этот пост — логическое завершение моего первого топового поста ЗОЛОТАЯ лихорадка — шанс или ловушка?

Всем кто так ждал нового поста и долбил мне в личку, сообщаю: не хотел писать продолжение, обиделся… МАЛО ПЛЮСОВАЛИ!

Ну а теперь ближе к делу! Вспомним основные лже-тезисы по золоту:

Золото — это индекс страха (перепутали с VIX)

Золото — это страховка от инфляции (не слышали про TIPS?)

Золото — это диверсификация (от чего?)

( Читать дальше )

Sohu (Китай): в чем причина резкого отказа России от покупки золота в пользу значительного увеличения вложений в гособлигации США?

- 06 июля 2020, 15:28

- |

Cогласно последним данным, опубликованным Министерством финансов США от 15 июня, в апреле 2020 года Россия увеличила объем инвестиций в государственные облигации США почти на 80% — до 6,85 миллиарда долларов. Среди них 2,84 миллиарда долларов было инвестировано в краткосрочные облигации, а 4,014 миллиарда — в долгосрочные облигации.

При этом, в заявлении российского Центробанка говорится только: «Согласно должным корректировкам, сделанным на основании данных финансового рынка». Это сравнимо с отсутствием вообще каких-либо объяснений.

В последние годы, чтобы освободиться от экономических санкций, введенных Америкой и ослабить свою зависимость от доллара, Россия не использовала свои валютные резервы для покупки гособлигаций Соединенных Штатов, а покупала золото. Критики полагали в то время, что это должно пошатнуть доминирующее положение доллара в международной валютной системе.

В марте этого года Россия обладала 3,8 миллиардами долларов. По сравнению с 105 миллиардами долларов тремя годами ранее, Россия продала около 96% госдолга США.( Читать дальше )

Глобальная распродажа на долговых рынках – хороший момент для покупок?

- 12 ноября 2019, 15:05

- |

И, судя по всему, они уже начинают действовать. Так, в ходе торгов прошлого четверга доходность по 10-летним «трежериз» подскакивала до 1.97%, трехмесячного максимума, однако к концу дня она откатилась до 1.92%.

Негативным фактором для долговых рынков стали сообщения о существенном прогрессе в американо-китайских переговорах, в частности, о том, что стороны договорились поэтапно сворачивать пошлины по мере продвижения к заключению сделки. Причем негативный тренд в ценах «трежериз» наметился еще с конца августа, месяца, ставшего лучшим для американских госбумаг с 2008 г.

«Настроения поменялись очень быстро и весьма кардинально. Если еще в августе все кричали «все пропало, близится конец света», то теперь уже все говорят, что «все отлично, нет никаких проблем». На наш взгляд, такой существенный сдвиг чрезмерен и мало чем оправдан», − отметил Джеймс Этей из Aberdeen Asset Management. По мнению стратегов Aberdeen, распродажа «абсолютно, без вопросов» предоставляет хорошую возможность для покупок, особенно если доходность по 10-летним «трежериз» превысит 2%.

( Читать дальше )

Покупка гособлигаций США через iShares 20+ Year Treasury Bond ETF ($TLT). Инвестидея от 6.03.2019

- 06 марта 2019, 13:36

- |

Биржа: NASD

Сектор: Financial

Отрасль: Exchange Traded Fund

Условия сделки

Покупка: в зоне $117–119

Стоп-лосс: под $111,8

Тейк профит: минимальная среднесрочная цель — $125, потом $129 с потенциалом движения до $140

Горизонт инвестирования: до середины 2020 г.

Краткая характеристика компании

iShares 20+ Year Treasury Bond ETF ($TLT) — инструмент, который позволяет инвестировать в долгосрочные облигации США (со сроком погашения более 20 лет). Учитывая высокую дюрацию, у этого вида государственных облигаций США наиболее привлекательные ожидаемые доходности.

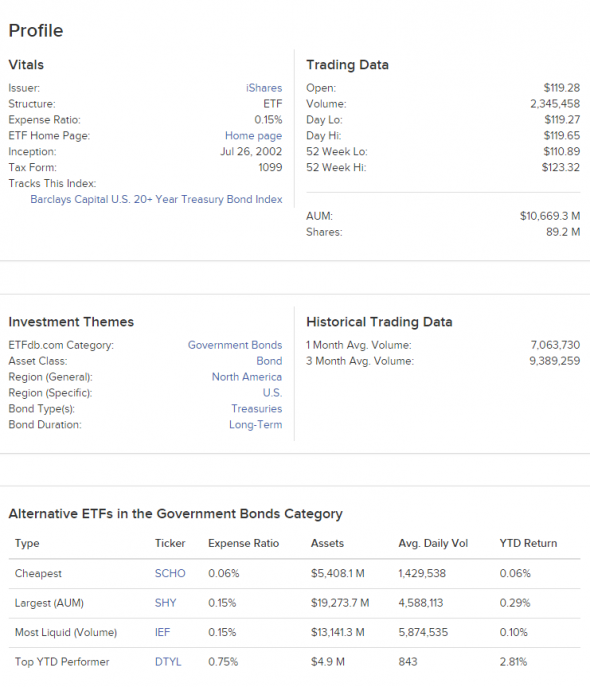

Профиль финансового инструмента $TLT:

Параметры iShares 20+ Year Treasury Bond ETF ($TLT). Источник: ETF Database

( Читать дальше )

Покупка гособлигаций США через iShares 7-10 Year Treasury Bond ETF ($IEF). Инвестидея от 31.01.2019

- 31 января 2019, 19:45

- |

Биржа: NASD

Сектор: Financial

Отрасль: Exchange Traded Fund

Условия сделки

Покупка: в зоне $102,5–$103,5

Стоп-лосс: под $99,44

Тейк профит: минимальная среднесрочная цель — $106, затем $109

Горизонт инвестирования: до конца мая 2019 г.

Краткая характеристика инструмента

ETF $IEF — финансовый инструмент, который позволяет косвенно инвестировать в ICE U.S. Treasury 7-10 Year Bond Index. Данный индекс на 95% состоит из казначейских облигаций США со сроком погашения от 7 до 10 лет.

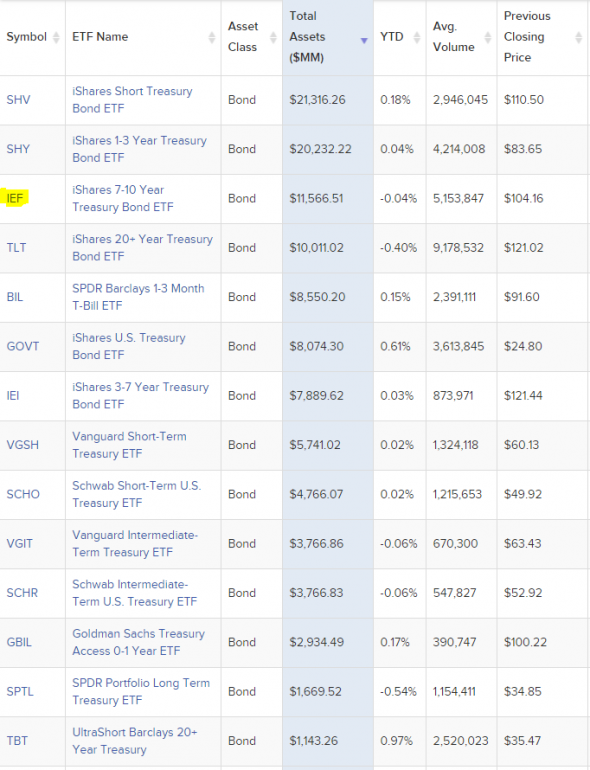

Для исполнения данной идеи есть альтернативные инструменты (см. рис. 1).

Рис. 1. ETF для инвестиций в гособлигации США. Источник: ETFdb.com

Капитализация инструмента составляет более $11.5 млрд (группа +Large).

( Читать дальше )

Политика ФРС: как американский регулятор влиял на рынок в 2018 году

- 24 декабря 2018, 16:35

- |

С декабря 2015 года Федеральная резервная система США последовательно ужесточает денежно-кредитную политику. Регулятор повышает ставку и сокращает активы на балансе.

В январе 2018 г. у ФРС поменялся глава — вместо Джаннет Йеллен председателем стал Джером Пауэлл. Несмотря на смену руководства, тренд на ужесточение политики сохранился. Рассказываем, чего ждал рынок от ФРС, какие решения регулятор принял в течение года и как они повлияли на экономику.

Ожидания рынка и итоги заседаний ФРС

Ставка ФРС в начале года находилась на уровне 1,25–1,5%. По данным CME Group, большая часть рынка ожидала, что за 2018 г. регулятор повысит ее 1–3 раза. Вероятность двух повышений (до 1,75–2%) оценивалась почти в 40%.

В течение года ожидания изменились — рынок существенно повысил вероятность четырех повышений, а до середины ноября не исключал пяти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал