дивидендные выплаты

Биржевые расчеты по методу Ганна - предстоящие дивидендные выплаты российских компаний на начало сезона..

- 20 марта 2025, 09:36

- |

Дивидендный сезон российских компаний 2025 год.

После начала СВО одной из главной движущей силой фондового рынка России в сторону покупок являлись выплаты дивидендов. Другие важные факторы – геополитика, санкционные ограничения и размер ключевой ставки являлись трендовыми векторами развития ценового движения как в одну, так и в другую сторону. В настоящий момент рынок живет ожиданиями роста капитализации в связи с потеплением отношений между Россией и США, которое уже выражается в существенном укреплении рубля на внебиржевом рынке, возможной отменой санкционных ограничений, что в настоящий момент заставляет западные компании искать лазейки купить дешёвые акции российских экспортеров сырья. Основной дивидендный период в нашей стране определяется по календарю с мая по июль ежегодно. В это время российские компании распределяют дивиденды среди акционеров за прошлогодний период, и они являются самыми значимыми, так как в малые дивидендные периоды (конец октября и конец декабря – начало января будущего года) компании выплачивают дивиденды за полгода и 9 месяцев уже текущего года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дивиденды Мосбиржи по итогам 2024 года могут превысить 15 рублей на акцию - ИК АКБФ

- 04 марта 2024, 18:26

- |

( Читать дальше )

Диасофт определил цену размещения акций в рамках IPO в 4500 руб. за бумагу - Альфа-Банк

- 13 февраля 2024, 13:41

- |

Начало торгов акциями на Московской бирже ожидается 13 февраля в 16:00 мск.

( Читать дальше )

В краткосрочной перспективе ожидается рост котировок Walt Disney - Синара

- 10 февраля 2023, 21:13

- |

Из-за этой новости ожидавшийся вчера рост котировок акций Disney в районе 6–7% после выхода позитивной отчетности сошел на нет и бумаги закрылись в небольшом минусе.

Напомним, что в январе 2023 г. Walt Disney выступила против активиста инвестора Нельсона Пельтца, заявив, что он не понимает бизнес компании и не должен получать место в совете директоров.

Мы расценили новость как позитивную, поскольку должна была состояться борьба за голоса для вхождения в совет директоров между Нельсоном Пельтцем и другими акционерами Disney, и котировки выросли после сообщения на 4,4%.

Среди изменений, которые г-н Пельц надеялся увидеть и менеджмент стал планировать, — реорганизация бизнеса и восстановление скромных дивидендных выплат к концу текущего календарного года, а также, со временем, их увеличение.

( Читать дальше )

Рейтинг по акциям Энел Россия - Покупать - СберИнвестиции

- 02 декабря 2022, 20:44

- |

Генерирующая компания ЭЛ5-Энерго (ранее — Энел Россия) с 1 декабря получила разрешение на ввод в промышленную эксплуатацию первой очереди Кольской ВЭС мощностью 170 МВт — 84% от проектной мощности. Компания начнёт получать платежи по договорам за введённую мощность с начала текущего месяца.

Оставшаяся часть мощностей Кольской ВЭС будет запущена в апреле 2023 года. Исходя из этого, аналитики SberCIB Investment Research ожидают, что запуск Кольской ВЭС принесёт компании платежи по договорам на поставку мощности на сумму 0,2 млрд ₽ в 2022 году, 3,6 млрд ₽ в 2023 году и 3,8 млрд ₽ в 2024 году. При этом 2024 год станет первым полным годом, когда ВЭС будет работать на полную мощность. Эти платежи обеспечат 2,5%, 27,4% и 27,1% прогнозной EBITDA компании за соответствующие годы.

Запуск первой очереди Кольской ВЭС — это ещё один фактор, который повышает вероятность возобновления дивидендных выплат. Согласно первоначальным планам компании, в 2023 году акционерам может быть выплачено около 4,6 млрд ₽ — 3 млрд ₽ и 65% скорректированной чистой прибыли — что предполагает дивидендную доходность 26%. Аналитики подтверждают оценку ПОКУПАТЬ для акций компании.СберИнвестиции

Дивиденды Татнефти за 4 квартал могут составить 20,9 рубля на акцию - Промсвязьбанк

- 02 апреля 2021, 12:25

- |

Совет директоров Татнефти может 28 апреля дать рекомендации по дивидендам за 2020 год, сообщил помощник генерального директора по корпоративным финансам Василий Мозговой в ходе телефонной конференции с инвесторами. Дивидендная политика «Татнефти» предполагает, что все свободные денежные средства, которые не используются в инвестиционной деятельности или не направляются на исполнение обязательств компании, могут быть распределены в виде дивидендов. Целевой уровень дивидендов установлен в размере не менее 50% от чистой прибыли по МСФО или РСБУ — в зависимости от того, какая из них больше. Помимо годовых дивидендов совет директоров может предложить утвердить промежуточные дивиденды по итогам первого квартала, полугодия и девяти месяцев, ориентируясь на свободный денежный поток. После принятия новой дивидендной политики и до наступления кризиса в связи с COVID-19 и падением нефтяных котировок дивидендные выплаты «Татнефти» достигали почти 100% чистой прибыли по РСБУ.

Татнефть выплатила дивиденды за 1 полугодие 2020 г. в размере 9,94 рубля на акции всех видов. За 3 кв. выплат не было. Если выплата дивидендов будет за 4 кв., то при 100% распределении чистой прибыли по РСБУ, акционеры могут получить 20,9 руб./акцию. Мы рекомендуем «держать» акции Татнефти.Промсвязьбанк

Дивидендные выплаты ВТБ по итогам 2021 года могут оказаться щедрыми - Атон

- 30 марта 2021, 11:21

- |

Председатель правления ВТБ Андрей Костин подтвердил целевой показатель чистой прибыли банка на 2021 год на уровне не ниже 250 млрд руб., что предполагает ROE около 15%. Банк также нацелен на расширение клиентской базы на 2 млн до 16 млн клиентов. Что касается нормативной стороны, ВТБ планирует в июле подать в ЦБ РФ заявку на использование ПВР-подхода, который должен позволить банку укрепить коэффициенты достаточности капитала. Кроме того, ЦБ разрешил ВТБ перейти на стандартизированный подход расчета оперриска (SMA) по стандарту Базель 3.5, начиная уже с 1 апреля 2021.

Все новости и комментарии позитивны для банка и его акций с точки зрения восприятия. Его текущий коэффициент достаточности капитала 1-го уровня (CET1) составил 8.9% на конец 2020. Хотя пока трудно оценить, насколько значительно новые регуляторные изменения укрепят коэффициенты достаточности капитала, любые потенциальные 50-100 бп к капиталу поддержат будущие дивидендные выплаты, которые могут оказаться щедрыми по итогам 2021 при коэффициенте выплат 50%, превысив 12-13%. Мы подтверждаем наш позитивный взгляд на акции банка, отмечая, что предстоящие публикации финансовых результатов будут хорошими катализаторами для бумаги.Атон

Globaltrans выигрывает от роста спроса на сырьевые товары на азиатских рынках - Альфа-Банк

- 26 марта 2021, 16:18

- |

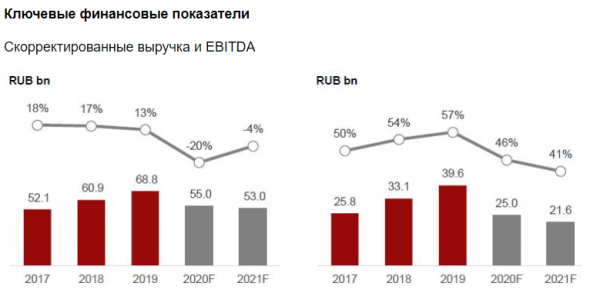

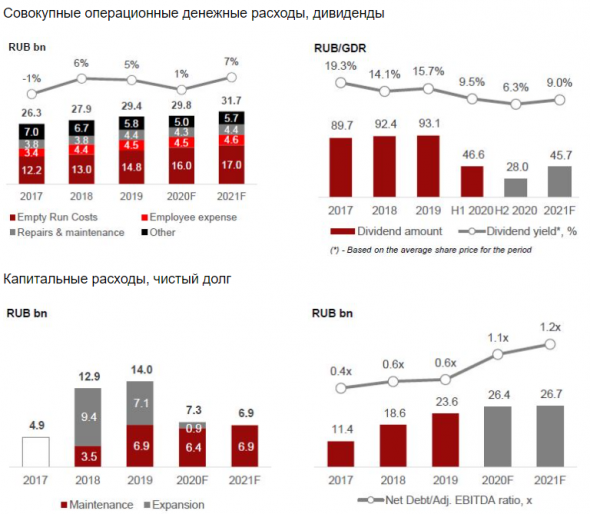

Тем не менее, 2021П EBITDA остается под давлением на фоне снижения ставок в сегменте полувагонов — сектору железнодорожных перевозок необходимо больше времени, чтобы баланс рынка полувагонов достиг равновесного значения. Для стимулирования роста экспорта сырьевых товаров на Восток потребуется дополнительное время на решение проблемы узких мест железнодорожной и портовой инфраструктуры на российском Дальнем Востоке. Мы уверены в возможностях компании генерировать устойчивый СДП, основная часть которого направляется на дивидендные выплаты компании. Сектор железнодорожных перевозок начинает постепенно восстанавливаться после пандемии. Следующий этап ралли в основном будет зависеть от внешних факторов, в том числе от инфраструктурных проектов в России и конъюнктуры глобальных рынков.

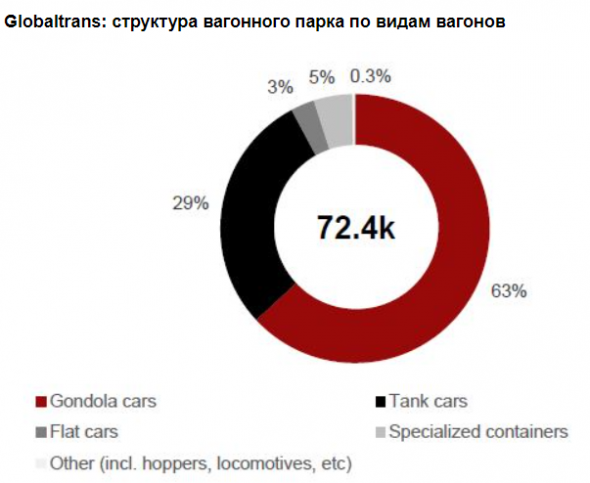

Хорошо сбалансированная бизнес-модель, устойчивые дивиденды: Компания Globaltrans располагает крупным диверсифицированным парком вагонов (более 72 тыс.); основой парка являются полувагоны и вагоны-цистерны. Компания также имеет свой собственный парк магистральных тепловозов для перевозки нефти, что повышает скорость доставки и коэффициент использования подвижного состава, являясь существенным конкурентным преимуществом. Контроль над расходами обеспечивает рентабельность EBITDA на уровне 50%. Коэффициент порожнего пробега полувагонов Globaltrans (ключевой компонент денежных операционных расходов) остается одним из самых низких на российском рынке грузоперевозок. Чистая выручка от специализированных контейнерных перевозок выросла на 34% г/г в 1П20. Благодаря гибкому подходу к капиталовложениям СДП компании относительно устойчив к волатильности ставок на полувагоны. Компания сообщила о снижении инвестиций в расширение парка вагонов на 53% г/г в 1П20, включая снижение капиталовложений на текущее обслуживание на 16% г/г.

Отметим, что крупнейший сегмент компании — это металлургические грузы. Мы считаем, что низкий уровень присутствия в сегменте транспортировки угля снижает ESG-риски компании. Ключевыми факторами риска для акций остаются темпы грузооборота ниже ожиданий и неблагоприятные регуляторные изменения.

Новый сырьевой суперцикл: Спрос на железнодорожные грузоперевозки сильно пострадал из-за пандемии Covid-19, но сейчас наблюдается его восстановление. Мировой сырьевой рынок вступает в новый суперцикл. Китай, потребляя 50-90% основных сырьевых товаров, все еще сталкивается с дефицитом железной руды, меди, стали, удобрений и многих других сырьевых товаров, так как страна продолжает реализовывать свои стратегии, в основе которых лежат металлоемкие производства, как внутри страны, так и за ее пределами. Среди этих инициатив — группа проектов в рамках стратегии «Один пояс — один путь» более чем в 65 странах, развитие инфраструктуры в западных провинциях страны и недавно объявленная стратегия «двойной циркуляции», предусматривающая переход 500 млн китайцев в категорию среднего класса. Сегмент транспортировки нефти и нефтепродуктов был под сильным давлением в период пандемии Covid-19, которая негативно повлияла на спрос на топливо в прошлом году. Тем не менее, сейчас этот сегмент восстанавливается, цены на нефть превышают $65/барр., и рынок прогнозирует их повышение до $80-100/барр. Продолжающееся расширение российской железнодорожной сети и портовых мощностей на Дальний Восток позволит увеличить экспортные поставки на азиатские рынки. Совсем недавно представители высшего руководства страны заявили о планах по использованию средств ФНБ на финансирование строительства инфраструктурных проектов для обеспечения экспорта угля из Якутии.

Учитывая важную роль России на мировом сырьевом рынке, мы считаем это позитивным для грузоперевозчиков, ориентированных на обслуживание экспортных сырьевых потоков. Высококачественная инвестиционная история Globaltrans предоставляет уникальную возможность войти на российский рынок грузоперевозок в момент начала нового сырьевого суперцикла.Красноженов Борис

«Альфа-Банк»

Валовая рентабельность Эталона практически достигла цели на 2024 год - Sberbank CIB

- 24 марта 2021, 14:36

- |

Результаты сами по себе оказались сильными, что позволяет компании подтвердить свой прогноз фиксированных дивидендных выплат в размере 12 руб. на ГДР за отчетный период. Выручка увеличилась на 55% по сравнению с первой половиной года, что свидетельствует о значительном восстановлении с уровня 1П20, на который негативно повлияла пандемия. Рентабельность также улучшилась: показатель валовой прибыли до распределения стоимости приобретения активов (PPA) достиг 33%, что близко к целевому уровню компании 35%, заявленному на 2024 год.Корначев Федор

Sberbank CIB

Компании удалось получить положительный денежный поток от операционной деятельности, что могло стать неожиданностью для нее самой, т. к. во время «дня инвестора», состоявшегося в ноябре прошлого года, она ожидала этого показателя по итогам 2020 года в зоне отрицательных значений. ГК «Эталон» считает этот уровень валовой рентабельности устойчивым и не рассматривает его как разовое событие. Кроме того, менеджмент не считает, что запланированное расширение деятельности в регионах негативно повлияет на рентабельность, т. к. внутренний целевой показатель валовой рентабельности для этих проектов также составляет 35%. По данным компании, этот целевой показатель будет достигнут за счет тесного сотрудничества с региональными властями, т. е. регионы, заинтересованные в активизации строительства жилья, могут помочь застройщику найти подходящие земельные участки и покрыть часть необходимых расходов на инфраструктуру.

Хотя цены на земельные участки растут, ГК «Эталон» планирует пополнить свой земельный банк в текущем году (соответственно, акционеры одобрили дополнительную эмиссию акций в размере до 30% текущего акционерного капитала в ближайшие два года, при этом не отказавшись от преимущественного права на приобретение этих бумаг). Идея поиска новых земельных участков связана с тем, что компания разработала новый стандартный продукт, способный сократить затраты на строительство, а значит, положительно повлиять на валовую рентабельность (также компания планирует искать незонированные участки). Также значительно усилилась конкуренция, и компания просто не хочет оказаться в числе отстающих. Конкретные проекты, обусловившие необходимость дополнительной эмиссии акций, пока не были озвучены.

В том, что касается влияния повышенной ключевой ставки на ипотеку, компания ожидает, что ставка ипотеки по ее проектам останется в пределах 6,5-7,0%. Программа субсидирования процентной ставки по ипотеке сейчас распространяется практически на 100% продаж в Санкт-Петербурге и на 80% в Москве. По оценке компании, доля субсидированных кредитов для инвестиционных целей (т. e. при покупке более одной квартиры) составляет 15%. По мнению ГК «Эталон», даже отмена или сокращение объемов программы субсидирования не приведет к серьезному изменению рыночных цен. Менеджмент полагает, что темпы роста цен на жилье не превысят ИПЦ больше чем на пару процентных пунктов, т. е. для достижения целевой валовой рентабельности до PPA на 2024 год на уровне 35% компании однозначно придется еще больше оптимизировать затраты. Компания сообщила, что сохраняет целевой показатель отношения общих, коммерческих и административных расходов к выручке на уровне 10% (в 2020 году оно составило 12%, а в 2019 — 14%).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал