дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

В 2020 году оборотный капитал Полиметалла должен стабилизироваться - Sberbank CIB

- 05 марта 2020, 13:48

- |

В частности, EBITDA оказалась выше, чем предполагали наши ожидания и консенсус-прогноз. При этом свободные денежные потоки и дивиденды соответствуют нашим прогнозам. EBITDA за 2П19 составила $672 млн, заметно превысив уровень 1П19 (на 67%) и годичной давности (на 41%); рентабельность по этому показателю достигла рекордной отметки 52%. По итогам всего 2019 года EBITDA выросла на 38% — до $1 075 млн при рентабельности 48%.

Совокупная денежная себестоимость по итогам 12 месяцев осталась на уровне 2018 года, составив $655 на унцию золотого эквивалента, что несколько выше, чем прогнозировал менеджмент ($600-650 на унцию). Впрочем, руководство компании также отмечало, что этот показатель, возможно, будет ближе к верхней границе прогнозируемого диапазона.

В 2П19 компания генерировала свободные денежные потоки после выплаты процентов на сумму $319 млн с доходностью 4,2%. Это соответствует нашим оценкам с учетом данных о чистом долге на конец 2019 года (обнародованных вместе с производственными показателями). По итогам 2019 года свободные денежные потоки после выплаты процентов составили $256 млн с доходностью 3,4%. Капиталовложения за 12 месяцев достигли $436 млн, превысив прогноз менеджмента на 15% из-за ускоренной подготовки к вскрышным работам на Надеждинском месторождении. Кроме того, на свободные денежные потоки за 2019 год негативно повлияло увеличение оборотного капитала на значительную сумму — $200 млн.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Полиметалл - пересмотрит див. политику в середине года. Повысил оценку проекта Кутын в 2 раза

- 05 марта 2020, 12:02

- |

финансовый директор компании Максим Назимок.

«Задача спецдивидендов — возможность распределять больше, чем регулярные дивиденды, зафиксированные в дивидендной политике… Мы сейчас распределяем по сути сумму, близкую к FCF. У нас есть мысли по поводу некой донастройки дивидендной политики, чтобы сделать ее более предсказуемой»

Спецдивиденд в текущем виде — это всегда немножко сюрприз для инвесторов… Мы думаем, каким способом можно эту предсказуемость улучшить. Понятно, что чем выше цены на золото, тем будет выше дивидендный поток"

Полиметалл может снизить долговую нагрузку в текущем году ниже 1,4х, поскольку абсолютный долг стоит на месте, а EBITDA будет расти при высоких ценах.

Существенной потребности в новых деньгах и планов выходить на рынок публичного долга или акционерного капитала у компании нет.

( Читать дальше )

Полиметалл показал сильные финансовые результаты - Промсвязьбанк

- 05 марта 2020, 11:34

- |

Выручка за 2019 год выросла на 19% и составила 2 246 млн. долл. (1 882 млн долл. в 2018 году). Скорректированная EBITDA выросла на 38% по сравнению с прошлым годом, достигнув рекордного значения в 1 075 млн. долл. Рентабельность по скорректированной EBITDA составила 48% (41% в 2018 году). Скорректированная чистая прибыль выросла на 31% до 586 млн долл. за счет увеличения операционной прибыли. Капитальные затраты составили 436 млн долл, увеличившись на 27% по сравнению с 344 млн долл. в 2018 году.

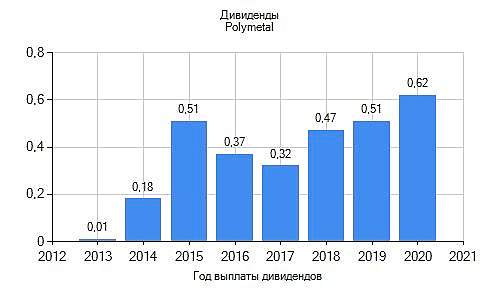

Полиметалл ожидаемо показал сильные финансовые результаты, что стало возможным за счет роста операционных показателей, в частности, продаж золота (+14% г/г) и увеличения цен его реализации. Это в свою очередь сказалось на динамике EBITDA, что было поддержано и стабильно низкими затратами. Денежные затраты группы составили 655 долл./унц. (в золотом эквиваленте), совокупные денежные затраты составили 866 долл. /унц. На 2020г. компания прогнозирует незначительное увеличение денежных и совокупных затрат до соответственно 650-670 долл./унц и 850-900 долл./унц. У Полиметалла сохраняется низкий уровень долговой нагрузки. Коэффициент чистый долг/Скорректированная EBITDA равен 1,38x при целевом уровне в 1,5x. Компания направит на дивиденды 50% скорректированной чистой прибыли по итогам 2П 2019г., что составит 0,42 долл./акция. Полиметалл на 2020-2021гг прогнозирует производство на уровне 2019г. в 1,6 млн. унц. Тем не менее мы рассчитываем на сохранение стоимости золота на высоком уровне в течение года, что позитивно скажется на результатах компании.Промсвязьбанк

Генерация иммунитета

- 05 марта 2020, 11:00

- |

Пока рынки штормит, а волатильность буквально зашкаливает, компании продолжают презентовать годовые отчетности. Вот и Интер РАО представила сильный отчет за 4 квартал и 2019 год, который мы разобрали в Инвест Газете, а теперь и публикуем для Вас на смартлабе.

Многие аналитики считают генерацию защитным активом в кризисы, так как денежный поток почти не зависит от рыночной ситуации. (например в Китае на фоне карантина обвалились продажи автомобилей, а вот потребление электроэнергии почти не изменилось)

Эти и другие полезные материалы у нас в Telegram

Как мы видим на графике этот тезис весьма спорный и капитализация компании двигается в общерыночных тенденциях.(то есть отвесно падает) Но вот ее показатели на фоне волатильности действительно весьма сильные и стабильные:

( Читать дальше )

Акции Полиметалла не выглядят дешевыми - Атон

- 05 марта 2020, 10:57

- |

Выручка Полиметалла за 2П19 выросла на 37% п/п и 19% г/г до $1 300 млн (в рамках консенсус-прогноза и оценок АТОНа), в основном, в результате благоприятной динамики цен на золото и серебро. Показатель EBITDA подскочил на 67% п/п и 40% г/г до $672 млн (+5% против консенсуса, +6% против оценок АТОНа) вследствие увеличения цен на сырье и роста объемов продаж, а также стабильного уровня затрат. Рентабельность EBITDA достигла 51.7% (против 42.6% в 1П19). Полиметалл подтвердил свой производственный прогноз на 2020-2021 в объеме 1.6 млн. унций в год в золотом эквиваленте. Ожидается, что денежные затраты компании (TCC) в 2020 составят $650-700 на унцию золотого эквивалента, совокупные денежные затраты (AISC) — $850-900 на унцию золотого эквивалента. Показатель чистой прибыли ($330 млн) определил сумму финальных дивидендов — $0.42 на акцию (дивидендная доходность 2.7%).

Мы считаем результаты в целом НЕЙТРАЛЬНЫМИ. Структурно мы сохраняем оптимизм по динамике цен на золото, которое выигрывает от действий мировых центробанков по смягчению ДКП и неопределенности в связи с распространением коронавируса. При этом Полиметалл не выглядит дешевым, торгуясь с мультипликатором EV/EBITDA 2020П 7.7x, что предполагает премию 5% к Полюс Золото.Атон

Московская биржа отчитается 6 марта и проведет телеконференцию - Атон

- 05 марта 2020, 10:38

- |

Мы ожидаем, что они будут вполне достойными. Согласно консенсусу Интерфакса, комиссионные доходы биржи в 2019 вырастут на 10% г/г до 26 млрд рублей, а процентные доходы лишь на 1.7% до 16.3 млрд рублей. EBITDA прогнозируется на уровне 27.7 млрд руб. (+6.8% г/г), а чистая прибыль достигнет 19.9 млрд руб. (почти без изменений г/г). Наши собственные оценки находятся в рамках консенсуса. Мы ожидаем, что рынок положительно воспримет результаты биржи. Кроме того, будут объявлены рекомендации менеджмента по дивидендам за 2019 год, которые, как мы полагаем, не изменятся по сравнению с прошлым годом — 7.7 руб. на акцию.Атон

Телеконференция состоится в тот же день в 16:00 МСК. Подключение: тел.: +7-495-2499849; ID: 4339429.

Русгидро отчитается сегодня, 5 марта. Из-за списания активов Русгидро покажет низкий уровень чистой прибыли - Атон

- 05 марта 2020, 10:19

- |

Мы прогнозируем низкий уровень чистой прибыли в связи со списанием активов. Согласно консенсусу Интерфакса, выручка компании составит 404 млрд руб., что соответствует уровню прошлого года, EBITDA снизится на 8% до 100 млрд руб. Показатель чистой прибыли трудно оценить, поскольку он зависит от объема списаний. Высказываются разные оценки — от почти нулевой прибыли до 30 млрд руб. В свою очередь, величина чистой прибыли определяет размер дивидендов за 2019 год, на которые направляется 50% чистой прибыли по МСФО, однако в компании установлен нижний предел в 0.0037 руб. на акцию, что предполагает минимальную дивидендную доходность в 5.4%.Атон

Телеконференция состоится в 16:00 МСК. Тел.: +7-495-6469315; ID конференции: 48157253.

Polymetal выплатит дивиденды за II полугодие 2019 г.

- 05 марта 2020, 09:01

- |

дивиденды за II полугодие 2019 г." title="Polymetal выплатит дивиденды за II полугодие 2019 г." />

дивиденды за II полугодие 2019 г." title="Polymetal выплатит дивиденды за II полугодие 2019 г." />

( Читать дальше )

ИНСТРУКЦИЯ ПО ДИВИДЕНДНОМУ ТРЕЙДИНГУ v2.0

- 05 марта 2020, 07:02

- |

Всем доброе утро! Ранее размещал на телеграмм-канале Дивиденды 2020 инструкцию по дивидендному трейдингу, решил поделиться ею и с вами.

ИНСТРУКЦИЯ ПО ДИВИДЕНДНОМУ ТРЕЙДИНГУ v2.0

⠀

⛔НЕ ЯВЛЯЕТСЯ РЕКОМЕНДАЦИЕЙ К ИНВЕСТИРОВАНИЮ⛔

⠀

1 В дивидендном трейдинге важен источник получения информации.

⠀

• Первоисточник информации это сущфакты Интерфакс. Оперативно получать важные новости можно с помощью телеграмм-бота @FlashTraderNewsBot

⠀

2 Вы подписались на бота, затем начнут поступать сообщения обо всем, а также касающиеся распределения дивидендов.

⠀

Получив новость, касающуюся дивидендов, нужно проанализировать компанию. Порядок анализа по шагам.

⠀

ШАГИ:

⠀

1. В последнем годовом отчете эмитента читаем чем занимается компания, выясняем понимаете ли вы бизнес этой компании:

✔исходя из чего получает прибыль,

✔постоянно ли потребляется товара/услуга потребителями,

✔кто потребитель,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал