евраз

Евраз - в 2019 г. продал завод Stratcor (США) за $1

- 27 февраля 2020, 20:38

- |

Контрольный пакет американской дочки (73%) был куплен в 2006 году за $110 млн.

Покупатель доли Евраза — компания U.S. Vanadium LLC.

Сумма сделки не раскрывается.

По словам президента Евраза Александра Фролова, актив продан по номиналу, влияния сделки на финансовые показатели Евраз не ожидается.

источник

- комментировать

- Комментарии ( 4 )

Евраз - планирует в 2020 г увеличить поставки рельсов для РЖД. Без новых займов. Сохранит поставки на Украину

- 27 февраля 2020, 13:24

- |

«Мы ожидаем небольшое увеличение объемов поставок рельсов для РЖД в этом году по сравнению с 2019 годом. Мы также сохраняем определенные объемы рельсов на экспорт постоянно — это наша стратегия»

«Один из наших проектов, который сейчас находится в проработке, реконструкция рельсобалочного производства в Нижнем Тагиле. Когда эта реконструкция состоится, а это примерно ближайшие два-три года, у нас появятся дополнительные возможности, как для поставок РЖД, так и для дополнительного экспорта»

Займы.

вице-президент компании по финансам Николай Иванов

«Конкретных планов (размещения новых займов — ред.) сейчас нет. У нас отсутствует необходимость осуществлять какие-то существенные платежи по нашим долговых обязательствам в этом году. Мы регулярно отслеживаем состояние рынка и возможности рефинансирования. Сейчас рынок хороший, и для нас доступен очень широкий

( Читать дальше )

Евраз - промежуточные дивиденды в размере $580,8 млн (40 центов на акцию).

- 27 февраля 2020, 10:39

- |

релиз

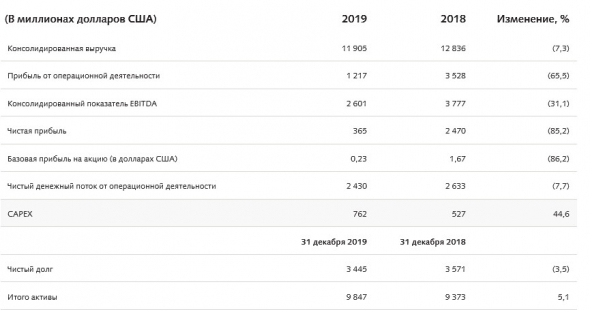

Евраз - чистая прибыль сократилась до $365 млн по сравнению с $2,47 млрд в 2018 году

- 27 февраля 2020, 10:37

- |

Ключевые события отчетного периода:

- Компания продемонстрировала свободный денежный поток в размере $1,456 млрд (в 2018 году — $1,940 млрд).

- ЕВРАЗ продолжил сокращать чистый долг, размер которого составлял на конец года $3,4 млрд (в 2018 году — $3,6 млрд).

- Суммарный эффект на EBITDA от мероприятий в рамках программы по повышению эффективности, снижению затрат и развитию клиентских отношений составил $407 млн.

- Консолидированный показатель EBITDA составил $2,601 млрд, снизившись на 31,1% по сравнению с 2018 годом ($3,777 млрд), рентабельность по EBITDA снизилась до 21,8% (в 2018 году — 29,4%). Снижение показателей обусловлено более низкими ценами на ванадиевую и угольную продукцию, а также ростом затрат.

- Чистая прибыль сократилась до $365 млн по сравнению с $2,47 млрд в 2018 году.

релиз

На фоне снижения цен и объемов производства угля отчетность Evraz будет слабой - Альфа-Банк

- 26 февраля 2020, 16:12

- |

Мы ожидаем, что отчетность компании будет довольно слабой на фоне снижения цен и объемов производства угля и железной руды во 2 полугодии, что отчасти может быть нейтрализовано восстановлением объемов продаж рельсобалочной продукции на фоне завершения планового капитального ремонта рельсобалочногоцеха на площадке ЗМСК.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

В своих операционных результатах за 4К19 EVRAZ уже сообщал о росте себестоимости слябов и железной руды, что окажет дополнительное давление на рентабельность EBITDA. Мы полагаем, что СДП в 2П19 будет слабее на фоне роста капиталовложений во второй половине года.

Компания объявила о том, что направит на дивидендные выплаты за 1 полугодие 2019 года $500 млн, что превышает $300 млн, предусмотренные дивидендной политикой компании. Мы полагаем, что коэффициент дивидендных выплат за 2 полугодие 2019 года составит 75% СДП, что предусматривает годовую дивидендную доходность на уровне 10-11%.

( Читать дальше )

Evraz отчитается 27 февраля и проведет телеконференцию - Атон

- 26 февраля 2020, 11:52

- |

По нашим прогнозам, выручка составит $5 529 млн (-10% п/п, -15% г/г), показатель EBITDA — $1 096 млн (-26% п/п, -41% г/г), чистая прибыль — $501 млн (-28% п/п, -55% г/г). В 4-м квартале компания увеличила продажи стальной продукции на 6.6% кв/кв до 3.6 млн т, при этом цены реализации стальной продукции снижались под давлением слабого рыночного спроса. Результаты за 2019, как ожидается, должны оказаться в рамках консенсус-прогноза Bloomberg по статье EBITDA. Наш рейтинг по Evraz — НЕЙТРАЛЬНО; компания больше других подвержена рискам, связанным с распространением коронавирусной инфекции из-за высокой долговой нагрузки и ее интеграции в коксующийся уголь на 240%. Evraz торгуется с консенсус-мультипликатором EV/EBITDA 2020 на уровне 4.8x — с дисконтом в 17% к НЛМК (5.8x) и 6% к Северстали (5.1x).Атон

Телеконференция состоится 27 февраля 2020 в 14:00 по Лондону, 17:00 по Москве; подключение: +44 (0) 330 336 9411 (Великобритания); +7 495 646 9190 (Россия); ID конференции: 2575792.

Покупка Сибуглемета могла бы удвоить консолидированный чистый долг Evraz - Sberbank CIB

- 14 февраля 2020, 15:21

- |

«Сибуглемет» — третий по величине производитель угля в России после Evraz и «Мечела»; в 2018 году «Сибуглемет» произвел 6,2 млн тонн твердого коксующегося угля, включая премиальные марки. Активы компании расположены в Кемеровской области, там же где находятся «Южкузбассуголь» и «Распадская», принадлежащие Evraz. С 2015 года Evraz управлял «Сибуглеметом» по контракту, который был продлен в начале 2018 (Evraz победил на аукционе).

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 14 февраля 2020, 09:01

- |

Владельцы Evraz взяли «Сибуглемет» на себя. Их структуры начали выкуп активов холдинга у ВЭБ.РФ

Как выяснил “Ъ”, основные собственники Evraz начинают процесс покупки «Сибуглемета», одного из крупнейших производителей коксующихся углей в России, у ВЭБ.РФ. Сумма сделки будет сравнительно небольшой — источники “Ъ” говорят о 4 млрд руб.,— однако новые собственники возьмут на себя обслуживание долга перед ВЭБ.РФ в $3,5 млрд. Сейчас Evraz уже управляет «Сибуглеметом». По мнению аналитиков, основные владельцы Evraz решили выкупать актив на себя, чтобы не увеличивать долговую нагрузку группы. Они констатируют, что у «Сибуглемета» хорошие активы, которые позволят обслуживать долг.

https://www.kommersant.ru/doc/4252796

( Читать дальше )

Компании сектора черной металлургии привлекательны для инвестиций в 2020 году - Велес Капитал

- 31 января 2020, 18:02

- |

Черная металлургия является цикличной отраслью, и мы полагаем, что достижение рентабельности мировых производителей критического значения и последующий разворот цен на мировых рынках указывают на то, что дно пройдено в 2019 г., а прогнозы по крупнейшим экономикам на 2020 г., от которых зависит состояние мирового рынка стали, предполагают дальнейшее восстановление цен. Мы прогнозируем рост цен на сталь в Китае в 2020 г. благодаря господдержке отрасли, которая в первую очередь заключается в инвестициях в инфраструктуру, однако темп роста спроса на сталь в Китае, по оценкам World Steel Association, будет всего 1% против 7% в 2019 г. из-за слабой автомобильной отрасли. Мы ожидаем, что российский рынок также отразит рост спроса благодаря реализации национальных проектов, однако он будет скромнее из-за того, что в 2019 г. действовал разовый фактор: переход застройщиков на эскроу-счета.

( Читать дальше )

Сырьевые сектора останутся под давлением эпидемии коронавируса - Альфа-Банк

- 31 января 2020, 14:55

- |

Между тем, средние цены реализации на железнодорожную продукцию выросли на 11% к/к в России. В целом цены на сталелитейную продукцию снизились на 7% к/к, что соответствует сезонным трендам. Цены на ванадий снизились на 25% к/к. Evraz по-прежнему является одним из самых низкозатратных производителей сталив мире – себестоимость слябов в 4К19 составила $243/т благодаря высокой степени вертикальной интеграции в железную руду и коксующийся уголь. Себестоимость железорудного концентрата составила $41/тонну в 2019 г. против текущих цен на уровне примерно в $90/т, cfr, Китай (62% Fe).

Мы ожидаем, что начало строительного сезона в России станет позитивным катализатором роста спроса на внутреннем рынке. Реализация нацпроектов и нацеленность российского правительства на активизацию строительной активности за пределами Москвы, судя по всему, продолжат поддерживать спрос на сортовой прокат на российском рынке.

Тем не менее, мы считаем, что сырьевые сектора, в том числе горнодобывающий, будут находиться под давлением, вызванным эпидемией коронавируса в Китае.Красноженов Борис

«Альфа-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал