евробонды России

Есть живые евробонды, номинированные в евро? Евробонды МинФина в евро не могу найти ни на сайте биржи, ни в квике, только 2 корпората с пустыми стаканами XS0893212398 veb23 и XS0906946008 gazprom20

- 02 августа 2019, 10:04

- |

- ответить

- ★1

- Ответы ( 11 )

Минфин РФ выбрал организаторами выпуска евробондов в 2019г ВТБ Капитал и Газпромбанк

- 21 марта 2019, 12:32

- |

МОСКВА — Минфин РФ выбрал банками-агентами по размещению суверенных еврооблигаций в 2019 году ВТБ Капитал и Газпромбанк, говорится в сообщении Минфина.

В 2018 году организатором размещения и обмена выпусков российских евробондов на международном рынке капитала был ВТБ Капитал; в 2017 и 2016 годах организатором также был ВТБ капитал.

В конце декабря 2018 года министр финансов Антон Силуанов говорил, что Минфин в 2019 году хочет вновь выйти на внешний рынок заимствований с еврооблигациями, номинированными в евро, и рассчитывает занять больше, чем в 2018 году.

Россия в конце ноября 2018 года разместила семилетние еврооблигации на сумму 1 миллиард евро с доходностью 3,0 процента годовых. До этого размещения в обращении находился всего один выпуск еврооблигаций РФ, номинированный в евро — семилетние бумаги на 750 миллионов евро, выпущенные в сентябре 2013 года с доходностью 3,7 процента.

Россия размещает два транша евробондов в долларах и евро, решив воспользоваться благоприятной конъюнктурой и ростом спроса на риск.

( Читать дальше )

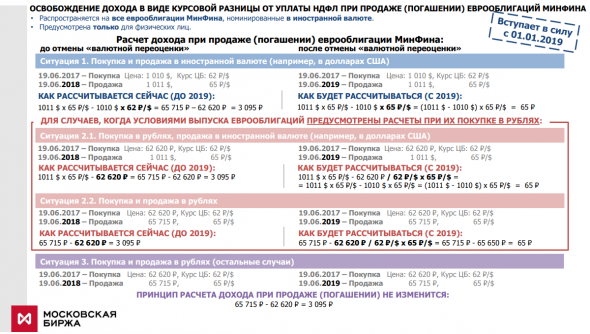

Отмена «валютной переоценки» по еврооблигациям МинФина делают их более привлекательными для физлиц

- 16 января 2019, 10:18

- |

Про размещение евробондов и про то, что ждёт нас на этой неделе

- 19 марта 2018, 14:00

- |

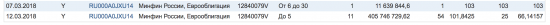

Минфин разместил в пятницу суверенные евробонды:

• Россия-29, $1.5 млрд., 4.625% годовых, первоначальный прайсинг – 4.75% (в момент объявления прайсинга Россия-28 торговалась с доходностью чуть выше 4.5%)

• Россия-47, $2.5 млрд., 5.25% годовых, первоначальный прайсинг – 5.50% (в момент объявления прайсинга Россия-47 торговалась с доходностью около 5.15%)

• Суммарный спрос по обоим выпускам достигал $7.5 млрд. (по информации организатора – ВТБ Капитал)

• Из привлечённых средств $3.2 млрд. будут направлены на выкуп еврооблигаций Россия-30

• 49% выпуска Россия-47 купили британские институциональные инвесторы, 20% — инвесторы из СЩА (по информации организатора)

Несколько удивительно было видеть в выходные комментарии (я не имею в виду федеральные СМИ) об успешном размещении, причём особый акцент делался на факте участие британских инвесторов – дескать, «деньги говорят» о том, что конфликт с Британией – ерунда, а Россия была и остаётся привлекательным заёмщиком для международных инвесторов.

• Удачное размещение – это всё-таки то, которое проходит на кривой доходности или даже ниже её (такое размещение было у Газпрома в конце февраля в швейцарских франках). Здесь же изначально была внушительная премия, которая, понятно, и привлекла высокий спрос. В ходе наполнения книги заявок доходность снизилась, но всё-равно осталась выше рыночного уровня. Хотя, конечно, финальный размер премии оказался невысоким. Этому отчасти способствовал пятничный рост цен на нефть и в целом несколько улучшившиеся настроения на глобальных рынках в конце недели. Дело в том, что очень многие инвесторы, участвующие в первичных размещениях, преследуют исключительно спекулятивные стратегии – купить с премией и продать на следующий день на вторичном рынке. Это очень популярная стратегия у управляющих, в т.ч. и на локальном рынке, особенно, в условиях низких ставок и спрэдов.

• Факт наличия большого спроса со стороны «британских» инвесторов может объясняться теми же спекулятивными настроениями, а может быть связан с действиями инвесторов, имеющих российские корни (тот же Абрамович буквально накануне обкэшился, продав 2.1% акций ГМК Потанину).

• Интересно, что спрос со стороны российских инвесторов был очень маленьким – 5%. Об этом сообщил Минфин, объяснивший это тем, что они удовлетворили свой спрос на вторичном рынке. Очень странное объяснение, учитывая, что на вторичном рынке эти бумаги стоили дороже? Я думаю, маленький спрос связан именно с финальной доходностью – по моим субъективным ощущениям, в России-47 большинство российских управляющих ориентировались и ориентировали своих клиентов на 5.35-5.40%, и по 5.25% рассматривали эти бумаги, как непривлекательные.

Были они правы или нет, станет понятно по тому, как будут торговаться эти бумаги в ближайшие дни. Пока по российским евробондам сохраняется негативный тренд, растут не только доходности, но с начала этого месяца расширяются спрэдыhttps://t.me/russianmacro/1361.

( Читать дальше )

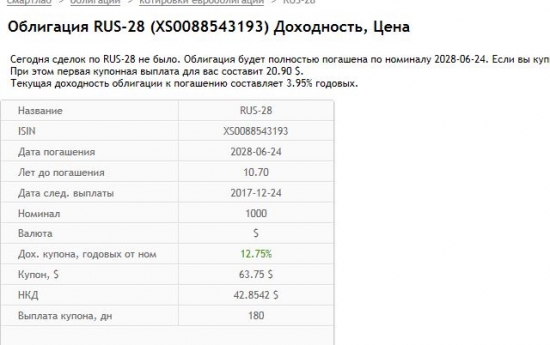

Уникальность Евробонда МинФина 28 серии.

- 24 октября 2017, 10:57

- |

Может кто-то раньше и писал, но я ничего не нашел. А уникальность заключается в следующем и лежит в области налогооблажения для ФЛ (НДФЛ):

1. Доходность к погашению в районе 4% — что очень неплохо для текущей ситуации в USD;

2. НДФЛ не облагается КД (купонный доход), как и у всех облигаций МинФина (с нового года кажись и по всем корпоратам РФ также не будет КД облагаться НДФЛ);

3. Доходность купона 12,75%, т.е. получая 4% к погашению вы дополнительно получаете (купив сейчас) (12,75%-4%)*13%=1,14% доходов в виде возмещения НДФЛ с, т.о. облигация уже приносит не 4% к погашению (гарантированные Минфином), а 5,14% в USD;

4. Для тех кто верит в рост USD по отношению к RUR: 28 серия торгуется 176% от номинала и к погашению выйдем на 100%, таким образом при росте USD в 1,76 раза, вы не заплатите НДФЛ, так как этот рост нивелирует падение стоимости базового актива. Вся льгота с данного снижения аккумулируется в КД по которому не платится НДФЛ.

( Читать дальше )

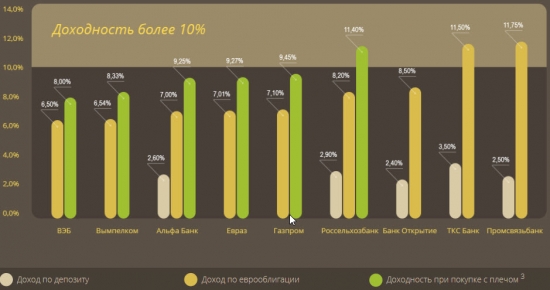

У меня вопрос к тем кто покупал кор.Евробонды.

- 30 сентября 2017, 10:49

- |

Но после последних событий и просадок кор. облиг, преостыл и припух!

И как то скромно молчат о своих портфелях консервативные инвесторы.

Где сейчас те, кто пирамидил с плечем просевшие бонды? Что молчим?

КРЕПИТЕСЬ!!! И Да, не пойму вообще теперь ничего,

то отчитывались что доходности у этих банков хулиард процентов, что банки пылесосят ден.массу,

рисовали себе рейтинги, а теперь что? Дыры миллиардные в счет вкладчиков?

Где деньги Зин? СПЫЛЕСОСИЛИ? Чувствуется СТАБИЛИЗЕЦ!!!

( Читать дальше )

Инвесторы из США выкупили большую часть евробондов России на $3 млрд

- 20 июня 2017, 21:34

- |

Подробнее на РБК:

www.rbc.ru/finances/20/06/2017/594931089a7947cba7182fea?from=main

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал