закредитованность населения

В РФ начали действовать ограничения ПСК для потребительских кредитов. Теперь банки не могут устанавливать полную стоимость кредита более чем на 33% выше среднерыночного значения – ТАСС

- 01 апреля 2025, 07:53

- |

С 1 апреля 2025 года вступило в силу ограничение ПСК для потребительских кредитов. Теперь банки не могут устанавливать полную стоимость кредита более чем на 33% выше среднерыночного значения. Это должно сдерживать рост ставок и защищать заемщиков от чрезмерных переплат.

ЦБ подчеркивает, что макролимиты помогут сдерживать закредитованность населения и снизить риски в банковском секторе.

Источник: tass.ru/ekonomika/23560707

- комментировать

- Комментарии ( 0 )

Закредитованность россиян на рекордных уровнях

- 14 ноября 2024, 08:42

- |

Закредитованность россиян на рекордных уровнях

По 23 млн россиян имеют кредит наличными или открытую кредитную карту. Эти два сегмента кредитования впервые сравнялись друг с другом, подсчитали в Банке России, используя данные Бюро кредитных историй.

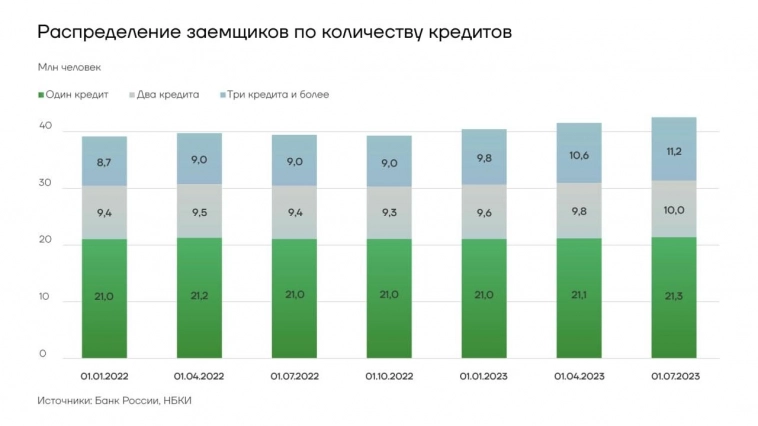

Всего общее количество заемщиков в банках и микрофинансовых организациях на 1 полугодие 2023 года в России составляет 47 млн человек.

БКИ ОКБ: закредитованность россиян растет, особенно в сегменте кредитов наличными, где увеличивается уровень просрочки – Ъ

- 06 ноября 2024, 07:27

- |

Согласно обзору БКИ ОКБ, закредитованность в розничном кредитовании продолжает расти. Наибольшее количество кредитов приходится на заемщиков, пользующихся кредитами наличными и POS-кредитами. На конец третьего квартала число розничных заемщиков в России составило 49,3 млн человек, из которых 40,6 млн не имели кредитов в дефолте. Среднее количество кредитов на одного заемщика выросло за год на 6,5%, достигнув 2,28 кредита. В сегменте кредитов наличными и POS-кредитов этот показатель достигает 3,18 и 3,31 кредита соответственно. Эксперты связывают эту тенденцию с низкими суммами займов в данных сегментах, что позволяет заемщикам брать несколько кредитов, не испытывая существенной долговой нагрузки.

Однако уровень просрочки продолжает расти. По данным ОКБ, доля просроченных кредитов наличными (30–89 дней) увеличилась с 1,1% до 1,6%, в сегменте POS-кредитов — с 0,9% до 1,6%. Эксперты отмечают, что такая просрочка часто возникает из-за недостаточного контроля заемщиков за долговой нагрузкой и ухудшения экономической ситуации, что усугубляет риски дальнейшего роста задолженности.

( Читать дальше )

Мосгорломбард. Ждет своего часа

- 09 октября 2024, 07:51

- |

Наши точки входа и действия смотри в ТГ канале!

В продолжении поста ниже, поговорим о ломбардах. Мы имеем два фактора, потенциально интересных для роста данного бизнеса.

🚩Закредитованность населения. Важный макроэкономический фактор, влияющий на переток населения из кредитования в ломбардные договора.

Здесь два варианта: либо ЦБ дожмет кредитование, либо потенциал населения к займам окончательно исчерпает себя. В любом случае, ожидаем увеличение перетока к ломбардам.

🚩Рост золота. На фоне повышения стоимости золотого металла, рынок ломбардов растет и продолжит расти в будущий год. Все просто: многие держатели физического золота захотят «зафиксировать прибыль» в пользу решения своих проблем.

По данным ЦБ, объем выданных займов во втором квартале 2024 года составил 70 млрд рублей, что на 10% больше по сравнению с предыдущим кварталом и на 20% выше г/г.

( Читать дальше )

Выдача кредитов наличными в России в сентябре упала на 23% м/м и на 16% г/г, достигнув ₽433,8 млрд. Последний раз такое падение сегмент показывал в январе 2023 года – Ъ

- 07 октября 2024, 09:28

- |

По данным экспресс-мониторинга Frank RG, в сентябре 2024 года российские банки выдали 2,56 млн кредитов наличными на сумму 433,8 млрд рублей, что на 23% меньше по сравнению с августом и на 16% ниже, чем годом ранее. Это падение стало самым сильным с января 2023 года, и за последние четыре месяца наблюдается негативная динамика как в количественном, так и в денежном выражении.

Причинами снижения эксперты называют отмену моратория Центрального банка на ограничение полной стоимости кредита (ПСК) с 1 июля, а также действующие меры по охлаждению кредитного рынка. На конец июля текущего года ПСК в сегменте кредитов наличными достигла 27,1%, что является максимальным показателем с апреля 2022 года.

Согласно прогнозам, уровень одобрения заявок на кредиты наличными к концу года не превысит 20%. Ужесточение требований со стороны Центрального банка, касающихся формирования резервов под необеспеченные займы, и высокая закредитованность населения также влияют на снижение кредитования. В текущей ситуации банки могут увеличить выдачу кредитов в других сегментах, таких как кредитные карты и рассрочки, но общий спрос не ожидается на уровне традиционного высокого сезона.

( Читать дальше )

Средняя сумма одобряемых МФО займов снизилась в августе до минимума с начала года — ₽15,8 тыс – Ъ

- 20 сентября 2024, 09:06

- |

В августе 2024 года средняя сумма одобряемых микрофинансовыми организациями (МФО) займов опустилась до 15,8 тыс. руб., что стало минимальным значением с начала года. Снижение связано с общей закредитованностью населения и растущими ценами, которые вынуждают заемщиков использовать доступные лимиты максимально. В результате средняя утилизация лимитов по займам достигла 73,4%, что является максимальным показателем с начала года.

По данным СРО «МиР», запрашиваемая заемщиками сумма при оформлении заявок также достигла максимума за последние два года и составляет около 17 тыс. руб. Тем не менее, одобренные суммы постепенно сокращаются: в июле они составили 16,7 тыс. руб., а в августе снизились до 15,8 тыс. руб. Снижение одобряемых сумм, как полагают эксперты, стало одним из факторов роста утилизации лимитов.

Представители МФО объясняют это снижением платежеспособности клиентов и сезонным фактором — августовским завершением отпускного периода. Прогнозируется, что с приближением конца года и адаптацией экономики к новой ключевой ставке одобренные суммы вновь могут вырасти.

( Читать дальше )

ЦБ зафиксировал двукратный рост доли просрочек по кредитам наличными, выданным в период ужесточения ДКП. При этом просрочка пока находится на низком уровне – Ведомости

- 26 августа 2024, 08:59

- |

ЦБ России зафиксировал рост доли просрочек по кредитам наличными, выданным в период ужесточения денежно-кредитной политики. Доля ссуд с просрочкой более 30 дней на третий месяц после выдачи выросла до 1,2% для займов, предоставленных в январе-апреле 2024 года, тогда как год назад этот показатель составлял около 0,5%. Основными причинами стали рост процентных ставок и высокая закредитованность населения.

Тем не менее, общий объем просроченных кредитов в июне составил 1,5 трлн рублей, а доля проблемных розничных кредитов снизилась до 4,1%. ЦБ продолжает ужесточать регулирование, вводя макронадбавки и ограничения на выдачу кредитов заемщикам с высоким уровнем долговой нагрузки.

ВТБ запустил услугу единого урегулирования задолженности клиентов в нескольких кредитных организациях - Ъ

- 31 мая 2024, 08:02

- |

ВТБ (MOEX: VTBR) запустил пилотный проект по урегулированию задолженности клиентов в нескольких кредитных организациях. Банк разработал «универсальный формат согласия» для обмена информацией о заемщиках между банками. Планируется провести 30 тыс. сделок на сумму около 1 млн руб. каждая до конца года.

Подобные сервисы уже внедрили другие банки. Сбербанк, например, предлагает снижение ежемесячного платежа, отсрочку или увеличение срока по кредитам. Новиком-банк объединяет кредиты и предоставляет кредитные каникулы. Почта-банк также планирует внедрение такого сервиса.

На начало года в России было 50 млн граждан с кредитами, что составляет 40% населения старше 16 лет. Сбербанк в 2023 году провел 6,1 тыс. сделок на 2,9 млрд руб., а с начала 2024 года — 5,3 тыс. сделок на 2,4 млрд руб. В профессиональных коллекторских агентствах отмечают высокий потенциал таких реструктуризаций.

Эксперты отмечают, что услуга выгодна банкам, так как увеличивает их шансы на возврат средств. В то же время для заемщиков реструктуризация может иметь как плюсы, так и минусы, включая увеличение конечной суммы выплат.

( Читать дальше )

Россияне рекордно нарастили долги: за 10мес 2023г общий кредитный портфель граждан увеличился на 6 трлн руб , до 34,8 трлн руб — Известия

- 27 декабря 2023, 11:25

- |

За январь–октябрь 2022-го общий объем ссуд увеличился на 1,7 трлн рублей. За аналогичный период 2021-го — рост на 4,1 трлн, а за 10 месяцев 2020-го — на 2,2 трлн рублей.

Причины рекордного увеличения — в отложенном спросе на фоне стабилизации экономики и низких ставках в начале 2023-го. Повлияло и ужесточение условий по льготной ипотеке: клиенты пытались быстрее оформить ссуду с выгодными параметрами. Риски закредитованности россиян есть. Однако рынок уже начал охлаждаться после повышения ключевой.

iz.ru/1626192/mariia-kolobova/v-chem-sila-brat-rossiiane-vziali-kreditov-pochti-na-35-trln-rublei

Количество граждан, имеющих кредиты и займы, в 1п 2023г выросло еще на 2 млн чел, до 47 млн чел — Банк России

- 30 октября 2023, 13:48

- |

В основном растет число заемщиков, которые имеют три кредита и более (сейчас их 11,2 млн человек). Это говорит о том, что рост кредитования сопровождается увеличением закредитованности граждан.

Особенной популярностью у населения пользуются кредитные карты: уникальных заемщиков по ним за год стало больше на 3 млн. Их общее число составило 23 млн и сравнялось с количеством заемщиков по кредитам наличными.

Граждан, у которых есть ипотека, уже более 10 млн. Каждый второй такой кредит (48%) в первом полугодии выдан более чем на 25 лет, хотя еще годом ранее их было около 30%. В январе — июне 39% ипотечных кредитов было выдано заемщикам, которым на момент плановой выплаты долга исполнится более 65 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал