инвестирование в акции

Отчеты GOOGLE, Amazon, Spotify и Electronic Arts / Сезон отчетов в США / Инвестиции в Акции

- 04 февраля 2021, 16:34

- |

- комментировать

- Комментарии ( 0 )

Как инфляция обманывает инвестора в акции - статья Уоррена Баффета 1977 года

- 11 января 2021, 19:21

- |

Telegram канал «Между Кейнсом и Баффетом»

Ставшие хрупкими во время пандемии мировые экономики получают стимуляцию от правительств, чем увеличивается вероятность роста инфляции. В частности в США, на самом большом фондовом рынке в мире, после избрания демократического большинства в сенате, возросла не только возможность повышения корпоративных налогов с 21% до 28%, но также более широкое и масштабное финансовое стимулирование. Аналитики Goldman Sachs прогнозируют, что победа в Джорджии позволит демократам добавить 600$ млрд на стимулирование у уже согласованным законодательством 900$ млрд в конце прошлого года. Такая новость о перспективе более сильного и быстрого подъема крупнейшей экономики мира способствовала подъему на европейских фондовых рынках, и росту акций компаний с циклической производительностью, акций компаний с малой капитализацией и также акций в экономически чувствительных отраслях, таких как финансы или индустриальное производство. Однако, если в краткосрочном и среднесрочном периоде расширение пакета стимулирования ведет к росту стоимости акций, и росту дивидендов, то в долгосрочной перспективе такая мера пугает ростом инфляции, которая буквально нивелирует рост акций.

( Читать дальше )

Привлекательный растущий полупроводниковый сектор как долгосрочный выбор на 2021

- 17 декабря 2020, 15:39

- |

https://t.me/Keynes_and_Buffet

Сектор полупроводников находится в фазе особого роста, выделяемый из общего технологического тренда — спрос на хранение информации, на микросхемы памяти растет при том, что каждая отраслевая вертикаль все больше ориентируется на цифровизацию. Кроме того, проецируемое распространение 5G смартфонов, увеличение сбора, обработки и хранения данных для машинного обучения, а также широкомасштабное восстановление автомобильной/промышленной отрасли вместе со стандартным ожидаемым улучшением ПК прогнозируют в базовом сценарии рост полугодовой выручки полупроводниковой отрасли в 2021 на 14% до 500$ млрд — такие данные дает анализ банка Evercore. Также в аналитической заметке есть прогноз о том, что начинающийся позитивный рост полупроводников может продлится от 6 до 8 кварталов, тем самым настраивая на поиск интересных долгосрочных идей.

В годовом прогнозе на 2021, Evercore делает выборку из 4-х проивзодителей микросхем (Nvidia, Analog Devices, Micron Technologies, Qualcomm) и 3-х поставщиков оборубования в этом сегменте ( ASML, Applied Materials, Teradyne).

( Читать дальше )

Значение финансового успеха

- 09 октября 2020, 19:39

- |

Что означает «финансовый успех»?

Первая большая проблема в статье заключается в том, что «финансовый успех» явно означает очень разные вещи для разных людей. Для некоторых финансовый успех может означать свободу от долгов, кредитов, ипотек итд. Для других это может означать полную финансовую независимость.

Для меня определение действительно простое. Вы в значительно лучшем финансовом состоянии, чем год назад? Если так, то вы финансово успешны.

Как вы измеряете свою «финансовую форму»? Это действительно зависит от ваших индивидуальных целей, но для меня это просто чистая стоимость . Если я сложу стоимость всех вещей, которыми я владею, и вычту из нее все мои долги, что это за число? В идеале это число больше, чем было год назад. Если выше, то я добиваюсь финансового успеха. Если это не так, то я делаю некоторые ошибки и не добиваюсь финансового успеха, особенно если эта модель сохранится.

( Читать дальше )

Баффет по-русски

- 18 сентября 2020, 03:55

- |

Как инвестировать в акции, если рекордные цены и волатильность заставляют нервничать

- 10 сентября 2020, 10:50

- |

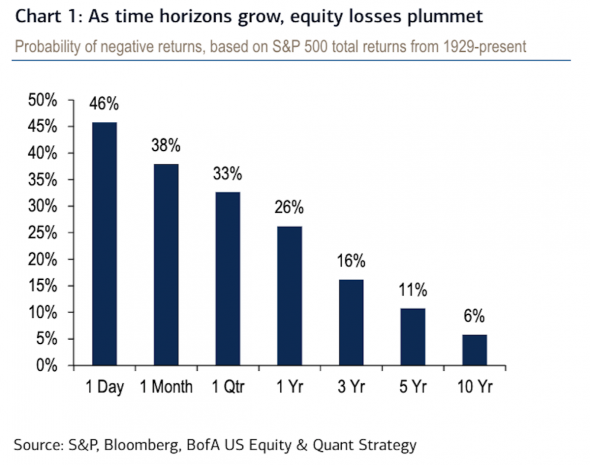

Время — лучший друг инвестора на фондовом рынке

Фондовый рынок на днях был захвачен приступом волатильности, когда цены достигли новых рекордных максимумов. И именно в такие времена инвесторы задают себе чрезвычайно сложные вопросы, например: «Стоит ли покупать провал?» или «Продать?»

Когда на кону стоит финансовое благополучие, как правило, не рекомендуется делать ставку на то, что, как вы думаете, произойдет в ближайшие дни, месяцы или даже несколько лет. Правда в том, что независимо от того, находится ли фондовый рынок на рекордно высоком уровне или торгуется около минимума медвежьего рынка, инвесторы всегда обеспокоены риском потери денег.

Итак, как следует думать с учетом всего этого? Что нужно понимать, прежде чем вкладывать новый капитал?

Ранее в этом месяце группа по стратегии акций Bank of America в США во главе с Савитой Субраманян предложила несколько простых, но вместе с тем проверенных временем рекомендаций.

«Лучший рецепт избежания убытков — это время: по мере увеличения временных горизонтов вероятность потери денег на акциях снижается», — написала Субраманян в записке для клиентов от 27 августа. Ее команда изучила историю и рассмотрела различные временные горизонты с 1929 года. И их выводы были очень простыми. Чем дольше вы были готовы удерживать акции, тем меньше вероятность того, что вы потеряете деньги.

Иначе говоря, чем сравнительно меньшее удержание позиции происходит, тем более оно разрушительно для капитала, в сравнении с долгосрочным удержанием позиции.

«В частности, для американских акций увеличение временного горизонта — это рецепт избежания убытков», — написала она. «10-летняя доходность S&P 500 была отрицательной только в 6% случаев; другие классы активов не обладают такими характеристиками — например, тот же уровень 10-летних потерь для товаров (commodities) составляет 30% (оба основаны на данных с 1929 года)».

( Читать дальше )

Куда инвестировать? Или привлекательный сектор грузоперевозок

- 30 июля 2020, 12:22

- |

В то время как акции технологических компаний как ракеты пронзают космос и явно перегреты, медицинские корпорации наперебой обещают все новые и новые сроки поставок вакцины, а бары и рестораны закрываются и начинаются слухи о второй волне пандемии, есть сектор акций, который чувствует себя не только уверенно, но и имеет большие перспективы во втором полугодии.

Акции грузоперевозчиков одними из первых не только оправились после мартовского обвала, но и успели вырасти на 50-70%.

Рассмотрим ETF транспортных компаний IYT:

Аналитики Bank of America видят потенциал роста в секторе грузовых перевозок на фоне растущих объемов поставок и стоимости услуг. По мнению аналитиков банка, сохраняется потенциал роста тарифов во втором полугодии, что позитивно скажется на акциях грузоперевозчиков.

Индекс транспортной активности Америки демонстрирует явный разворот в апреле, после сильного падения с начала года.

( Читать дальше )

Почему я купил акции Pandora

- 30 июля 2020, 11:36

- |

В прошлом году я купил акции одной из крупнейших ювелирных компаний в мире Pandora. Этот пакет акций до сих пор занимает большую часть моего портфеля. Почему я приобрел акции Pandora и что я думаю о текущем состоянии компании?

Бизнес ювелирной компании показывает стабильно высокие результаты уже длительное время. Это отлично выстроенный бизнес процесс, начиная от собственного производства заканчивая обширной сетью распространения продукции по всему миру. Международная деятельность Pandora снижает влияние рисков, которые могут возникнуть на отдельных рынках. Бизнес высоко рентабелен, как по собственному капиталу, так и по инвестированным средствам. И что важно, компания имеет низкую долговую нагрузку.

Pandora обязана своему успеху и наличию конкурентного преимущества ее браслету с шармами, который завоевал сердца покупателей. Браслет с шармами стал культурным феноменом, будучи высоко востребованным на протяжении длительного времени. Тем самым, он создал компании сильный бренд. Предприятие изготавливает и другие ювелирные украшения, но до сих пор большая часть продаж приходится на данные продукты.

( Читать дальше )

Котировки акций за неделю 29 06 2020 - 03 07 2020 | обзор инвестиционного портфеля | Отчет Мосбиржи результаты торгов за июнь 2020

- 04 июля 2020, 12:11

- |

Все-таки подумываю сделать регулярную рубрику раз в неделю, обзор акций в своем инвестиционном портфеле. Где буду рассказывать, что происходит с акциями и по мере возможности объяснять, чем это вызвано. В процессе буду улучшать данную рубрику, буду наглядно показывать на графиках и постараюсь разбирать каждую компанию в своем портфеле отдельно. Сегодня рассмотрим, как выросли или снизились котировки акций за эту торговую неделю. Так же поделюсь мыслями, по поводу будущих покупок акций.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал