инвестирование

Возможно, в скором времени негативная тенденция на фондовом рынке акций компании Nike изменится.

- 17 октября 2024, 17:07

- |

Nike — один из самых успешных спортивных брендов в мире. С момента подписания контракта с Майклом Джорданом в 1984 году компания демонстрирует стабильный рост доходов, прибыли и рыночной стоимости. Бренд стал лидером не только в баскетболе, но и в других видах спорта, таких как лёгкая атлетика и гольф. Можно с уверенностью сказать, что Nike является надёжным выбором для инвесторов на протяжении уже более чем четырёх десятилетий. Однако стоит отметить, что это не всегда было так, и за последние три года ситуация могла измениться.

В конце 2021 года акции компании Nike достигли рекордной отметки в 179,10 долларов за акцию. С того времени их стоимость снизилась на 54,4%. Однако это падение не было полностью необоснованным, так как в 2023 году продажи компании оставались на прежнем уровне, а в 2024 году даже начали снижаться.

Согласно прогнозам аналитиков, в финансовом году, который закончится в мае 2025 года, продажи компании упадут на 7,4% и составят 47,55 миллиарда долларов.

Компания Nike продолжает оставаться эталоном в мире спорта, с которым сравнивают других производителей. Она остаётся прибыльной и имеет значительный объём денежных средств на счетах, что позволяет ей не торопиться с исправлением ситуации.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Тенденция на рынке золота: почему за ней стоит следить и в чём её преимущества

- 16 октября 2024, 16:53

- |

В одном известном магазине золотые слитки пользуются большим спросом и быстро раскупаются. Стоит ли ожидать продолжения роста цен на золото или его пик уже пройден? Ответ на этот вопрос может дать анализ десятилетней тенденции изменения цен на этот драгоценный металл.

Наблюдается активный спрос на золотые слитки, словно люди опасаются, что завтра может что-то произойти. Этот заголовок опубликован 7 октября на телеканале Fox Business.

В связи с увеличением стоимости золота золотые слитки в Costco стали быстро заканчиваться.

Так, по данным опроса, проведённого Bloomberg, в 77 % магазинов продукция была распродана в течение первой недели октября.

В статье сообщается, что в магазине Costco можно было приобрести золотые слитки весом в 1 унцию по цене 2689,99 долларов США (без учёта налогов).

Удивительно, но год назад, когда цена на унцию золота была примерно на 800 долларов ниже, этот драгоценный металл не вызывал особого интереса у людей. Однако наш финансовый прогноз Elliott Wave на октябрь 2023 года предсказывал приближение минимума цен на золото. И действительно, всего через неделю после этого прогноза, цена на золото достигла минимального значения в 1810,35 долларов.

( Читать дальше )

Рынок стал более нестабильным! Новости из Азии.

- 15 октября 2024, 17:12

- |

Возможно, американские акции ещё не осознали, что октябрь является одним из самых нестабильных месяцев в году, но азиатские акции уже хорошо это усвоили. В наших обзорах Азиатско-Тихоокеанского региона вы можете найти три отрывка, где редактор Крис Кэролан призывает к значительным колебаниям индексов Hang Seng и Shanghai Composite.

Также вы можете ознакомиться с этими отрывками, чтобы получить более подробную информацию о ситуации на азиатских фондовых рынках.

[Опубликовано: четверг, 3 октября 2024 г.]

( Читать дальше )

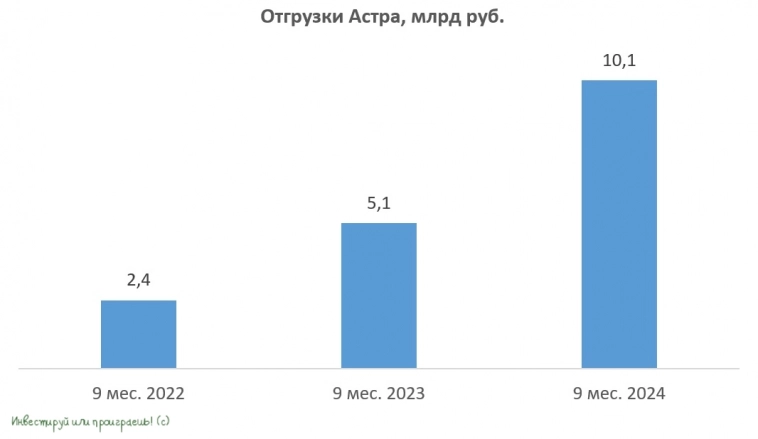

Рекордный рост отгрузок Астры

- 15 октября 2024, 08:59

- |

📈 Отгрузки с января по сентябрь ударно выросли на +98% (г/г) до 10,1 млрд руб., благодаря увеличению клиентской базы и расширению линейки экосистемных сервисов. Инвесторы традиционно ценят IT-компании за высокие темпы роста, и Астра, как видим, – одна из лучших историй в отрасли!

С учётом того, что бизнес отечественных вендоров отличается высокой сезонностью, и до половины отгрузок традиционно приходится на декабрь, можно сделать вывод, что компания по итогам года покажет еще более крутой результат.

👨🏻💻 Из новостей по продуктам Группы Астра, которые хотелось бы подсветить вам отдельно. В 3кв. 2024 года компания представила новую версию флагманской ОС –Astra Linux 1.8. Насколько я понял, новая версия отличается повышенной безопасностью, улучшенным пользовательским интерфейсом и новыми функциями, направленными на упрощение работы как для обычного пользователя, так и для системного администратора, и спрос на неё наверняка будет, особенно в нашей текущей реальности, когда иностранные поставщики ОС покинули отечественный рынок, а гос. поддержка отрасли и льготные ставки налогообложения являются мощным поддерживающим фактором для российских вендоров.

( Читать дальше )

Стоит ли рассматривать покупку акций компании Wells Fargo, если есть надежда на снятие ограничений?

- 14 октября 2024, 16:41

- |

Роберт Кийосаки, известный эксперт в области личных финансов, помог многим людям лучше понять, что такое активы и пассивы. Он объяснил, что активы — это то, что приносит нам деньги, а пассивы — наоборот, забирают наши средства. Это правило применимо и к бизнесу. Если компания не может увеличивать свои активы, ей будет сложно развиваться и расти.

К сожалению, именно в таком положении оказался банк Wells Fargo с 2016 года. У него возникли проблемы с ростом активов, и это может негативно сказаться на его дальнейшей деятельности.

После выявления случаев мошенничества с фальшивыми счетами в 2016 году американские контролирующие органы установили для банка Wells Fargo ограничение по активам в размере 1,95 триллиона долларов. Основной источник доходов банка — выдача кредитов, за счёт которых он получает процентный доход.

Несмотря на то что другие крупные банки, такие как JP Morgan и Bank of America, уже достигли отметки активов в 3 триллиона долларов и продолжают развиваться, Wells Fargo не может превышать установленный лимит в 1,95 триллиона уже на протяжении восьми лет.

( Читать дальше )

Результаты Мосбиржи под давлением санкций

- 14 октября 2024, 09:33

- |

📈 Общий объём торгов увеличился с июля по сентябрь на +4,9% (г/г) до 372,6 трлн руб. Это был первый квартал, когда биржа начала функционировать под воздействием санкционных ограничений, и, как мы видим, результаты оказались под давлением. Более того, в августе-сентябре объём торгов был ниже прошлогодних уровней.

🔸 Основные обороты у Мосбиржи традиционно проходят на денежном рынке, где показатель вырос на +28,5% (г/г) до 280,6 трлн руб. Повышение ключевой ставки ЦБ здесь поспособствовало увеличению торговой активности.

( Читать дальше )

В финальном рывке доходность облигаций US10Y может достичь 5,50%

- 13 октября 2024, 16:25

- |

Год назад, в начале октября 2023 года, доходность 10-летних облигаций США составляла 4,73%. Мы предположили, что она может достичь пика около 5%, а затем снизиться до 3%. Однако у нас не было конкретной информации о том, как будет действовать Федеральная резервная система США (FOMC), поэтому этот прогноз был основан только на теории.

Мы использовали теорию волн Эллиотта, чтобы проанализировать ралли с 0,3330% в 2020 году. Эта теория предполагает, что после импульсной модели из пяти волн следует трёхволновая коррекция. Поэтому мы предположили, что доходность облигаций может сначала вырасти до 5%, а затем снизиться до 3%.

( Читать дальше )

Озон Фармацевтика объявила ценовой диапазон IPO на Московской бирже

- 11 октября 2024, 19:35

- |

👏 Ну что ж, одна из интриг этой недели благополучно раскрылась: Озон Фармацевтика, которая на днях торжественно объявила об IPO, буквально сегодня озвучила индикативный ценовой диапазон IPO на уровне 30–35 руб. за одну акцию, что соответствует стоимости акционерного капитала в размере 30–35 млрд руб., без учета средств, привлеченных в рамках IPO. Финальная цена будет определена по итогам сбора заявок, который стартовал уже сегодня и продлится до 16 октября включительно.

🗓 Начало торгов акциями Озон Фармацевтика на Мосбирже ожидается 17 октября 2024 года. Бумаги будут включены в первый котировальный список, free-float составит до 10%.

💼 Как я уже говорил ранее, сделка пройдёт в формате cash-in — привлеченные средства будут направлены на реализацию долгосрочной стратегии развития, включающую расширение продуктового портфеля дженериков, развитие инновационных направлений — онкологию и биотех — и сокращение долговой нагрузки. Здесь вопросов никаких нет, всё правильно и всё красиво.

( Читать дальше )

М.Видео: облигационный кейс для самых отважных

- 11 октября 2024, 08:41

- |

📓 Давненько мы с вами что-то не заглядывали в бизнес М.Видео, и опубликованные накануне операционные показатели за 9 мес. 2024 года — хороший шанс это исправить.

📈 Собственно, представленный официальный пресс-релиз большим объёмом не выделяется, поэтому выделю главную мысль: в рамках согласованного на 2024 год плана развития сети за 9m2024 было открыто 68 новых магазинов (преимущественно нового эффективного компактного формата), а также состоялся выход в 16 новых городов России.

Чтобы вы имели представление, что такое магазины компактного формата, ну и для расширения кругозора, предлагаю вам прочитать и усвоить ровно один этот один абзац:

«Новый формат компактных магазинов М.Видео предполагает среднюю площадь 500-600 м², что в среднем вдвое меньше, чем у магазинов с традиционной площадью (1,0-1,5 тыс. м²), при этом доступный для клиентов ассортимент (порядка 4500 наименований, включая крупный быт) сопоставим за счёт расположения товаров ярусами, а объём инвестиций в открытие составляет до трёх раз ниже, при более высоком обороте с 1 м²».

( Читать дальше )

ВТБ: долгожданная экспроприация!

- 10 октября 2024, 09:01

- |

📃 Вчера поздно вечером стало известно о том, что Владимир Путин подписал распоряжение, согласно которому ВТБ и его дочерние организации фактически получили право исключать доли иностранных инвесторов из уставного капитала:

«Разрешить совершение Банком ВТБ (публичное акционерное общество) и лицами, находящимися под его контролем, сделок (операций), влекущих за собой прямо и (или) косвенно установление, изменение, прекращение или обременение прав владения, пользования и (или) распоряжения акциями указанного акционерного общества и (или) акциями (долями в уставных капиталах) таких лиц», — говорится в распоряжении.

Говоря простыми словам, акции ВТБ, находящиеся у нерезидентов из недружественных стран, теперь фактически обнуляются в уставном капитале, и прибыль, заработанную в нашей стране, в условиях антироссийских санкций теперь радостно распределим и без них!

📈 Об этой громкой новости стало известно вчера поздно вечером, ближе к закрытию вечерней торговой сессии, но даже часа торгов хватило, чтобы акции ВТБ взлетели на+4,5%. Впрочем, взяв в расчёт, что у иностранных акционеров ВТБ в общей сложности сейчас примерно 5-10% акций (включая дружественные и недружественные страны), позитивный эффект для котировок от этой новости вряд ли будет продолжительным и бурным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал