инфляция

Годовая инфляция в России

- 10 марта 2023, 19:10

- |

⚡️Годовая инфляция в России в феврале — 10.99% (11.77% месяцем ранее)✔️Продовольственные товары подорожали на +0,80%.✔️Непродовольственные товары подешевели -0,15%.✔️Услуги подорожали на +0,73%.В феврале более чем на 8% подорожала плодовоовощная продукция. Лук – на +33%, томаты – на +15%.Годовая инфляция продолжает снижаться уже несколько месяцев подряд. Однозначно это позитив для рынка.👉Больше в телеграм подписывайтесь, что бы получать идеи первым

- комментировать

- Комментарии ( 1 )

Почему сырьевые товары становятся убежищем в периоды стагфляции — они предлагают высокую доходность, имеют низкую корреляцию с другими активами и обеспечивают защиту от инфляции

- 10 марта 2023, 14:48

- |

Инвесторы из раза в раз отказываются верить Пауэллу, поскольку это влечет для них неприятные последствия. Идеальный портфель должен включать разнообразные классы активов, каждый из которых приносит прибыль при различных экономических сценариях. Однако все традиционные классы — деньги, облигации и акции — падают при повышении инфляции и росте ставок. Инфляция снижает стоимость денег и купонов, выплачиваемых по облигациям с фиксированной ставкой. Растущие ставки толкают облигации вниз, чтобы привести их доходность в соответствие с теми уровнями, которые преобладают на рынке, и обесценивают акции, снижая стоимость будущих доходов сегодня.

( Читать дальше )

Не радуйтесь росту безработицы: это знак начала рецессии и начала падения

- 09 марта 2023, 23:04

- |

Рынок труда остывает, и мы не должны радоваться. Напомню, что сегодня вышли данные по заявкам на пособие по безработице, которые оказались плохими. Но плохими не как раньше, то есть очень низкими, а растущими 210 тысяч при ожидании 195 тысяч.

Последнее время, мы привыкли бояться сильных данных, так как это означало бы более жёсткую ФРС США. Но игра меняется! Стимулирующие меры, связанные с пандемией, привели к искажению на рынках, где мы наблюдали необычное поведение рынков. Они не провалились в Ад из-за такого резкого роста ставки, а экономика США продолжила расширяться — виноваты стимулы, которые сохранили импульсный спрос до сегодняшнего момента.

Пока мы ждали ставку: никто не обращал внимания на реальный спрос, который стимулировал инвестиционную активность.

Количество открытых вакансий JOLTS провалился с 11,2 млн до 10,8 млн в январе, что говорит о сохранение конкурентного рынка труда, где 2 вакансии на одного безработного. Но замедление на рынке труда наконец-то началось и в завтрашних данных мы его увидим.

( Читать дальше )

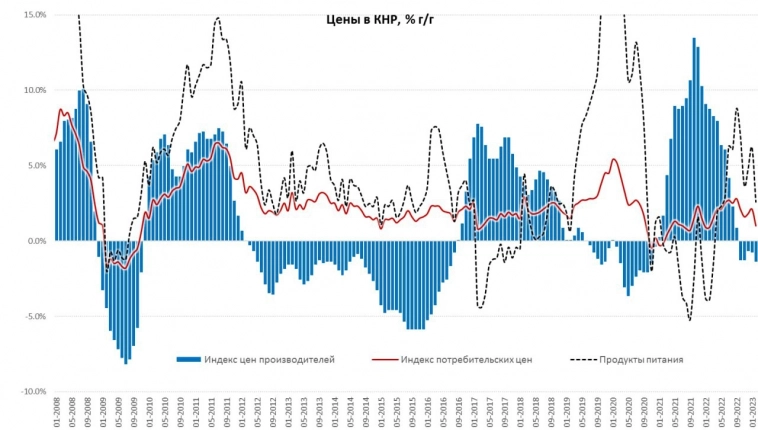

Индекс потребительских цен (CPI) Китая в феврале 2023 г. вырос на 1% в годовом выражении, что является минимальным показателем роста с февраля 2022 г.

- 09 марта 2023, 17:09

- |

Сегодня утром в Китае вышли февральские данные по инфляции. В связи со снятием эпидемиологических ограничений ожидалось восстановление потребительского спроса в стране и усиление ценового давления. Тем не менее темпы роста цен за месяц снизились сразу на 1,1 п.п. до 1% г/г (прогноз 1,9% г/г), обновив минимум за год. В первую очередь ослабление ценового давления связано с резкой коррекцией цен на свинину, которая имеет высокий вес в потребительской корзине. Тем не менее замедлился рост цен и на непродовольственные товары, а снижение индекса цен производителей ускорилось. Сегодняшние данные повышают вероятность дальнейшего смягчения ДКП в Китае, что может поддержать спрос на рисковые активы.

www.finam.ru/publications/item/segodnyashnie-dannye-povyshayut-veroyatnost-dalneyshego-smyagcheniya-dkp-v-kitae-chto-mozhet-podderzhat-spros-na-riskovye-aktivy-20230309-1110/

Инфляция в Китае еще больше присела

- 09 марта 2023, 15:49

- |

В феврале потребительские цены в Китае замедлили рост до 1% г/г, за месяц цены снизились на 0.5% м/м. Существенно замедлился рост цен на продукты питания (2.6% г/г), что и стало основным фактором торможения инфляции. Дефляционным фактором остается жилье (-0.1% г/г) — одной из причин, конечно, является рецессионное состояние рынка жилья, где огромный навес предложения сохраняется, хотя падение цен на жилье замедлилось. Непродовольственные товары также практически не дорожают (0.6% г/г), здесь экономика находится скорее в цикле перепроизводства на фоне охлаждения внешнего спроса на товары. А вот в секторе авиабилетов и туризма рост бурный (19.9% г/г), рост цен в секторе энергии замедлился до 2.6% г/г. Базовая потребительская инфляция составила скромные 0.6% г/г, что говорит о достаточно слабом внутреннем спросе, несмотря на открытие экономики.

Цены производителей закрыли пятый месяц подряд дефляцией (-1.4% г/г), средства производства подешевели на 2% г/г, потребительские товары краткосрочного пользования дают всего 0.7% г/г, в потребительских товарах долгосрочного пользования дефляция -0.2% г/г. В целом это указывает на то, что низкая инфляция в Китае продолжит сохраняться.

( Читать дальше )

Греф допустил сохранение ключевой ставки на прежнем уровне в 2023 году

- 09 марта 2023, 13:51

- |

Глава Сбербанка Герман Греф допустил, что в 2023 году Центробанк не будет снижать ключевую ставку. По его мнению, такое решение может быть принято, поскольку темпы роста ВВП будут около нуля, а инфляция — в диапазоне 5–6%.

«Темпы роста ВВП, по нашим ожиданиям, в этом году будут около нуля. Инфляция, по нашим оценкам, будет в диапазоне 5–6% за счет роста заработных плат на фоне низкой безработицы и восстановления спроса, а также ослабления национальной валюты»,— сообщил господин греф на пресс-конференции (цитата по «Прайму»).В результате Центробанк, вероятно, откажется от снижения ставки, добавил он.

Подробнее – в материале «Ъ»

Допрос главы ФРС США закончился. Плохие данные станут плохими для рынков.

- 08 марта 2023, 21:22

- |

Пауэлл заявил о возможном ускорении роста ставки. Получается, что сценарий +0,5% во второй половине марта всё реальнее. Но будет ли 0,5%? И какая разница в 0,25% или в 0,5%, если инфляция устойчива, а рынки не падают глубже?

Глава американского Центробанка заявил, что решение по ставке будет идти от заседания к заседанию из поступающих данных. Получается, что если до 21 марта мы увидим с вами более слабые макроданные за февраль, то январские данные могут стать просто статистической погрешностью.

Получается, что если раньше ФРС США заранее знали о темпе изменения ставки, то в этот раз все данные до решения будут учитываться в грядущем решение и в прогнозах ФРС, причём в последний момент. Мы ещё сильнее попадаем в зависимость тех данных, которые выйдут до 21 марта, так как ФРС США не знают, что они предпримут сегодня.

Заметьте, что глава ФРС США заявил о росте ставки выше прогнозов, но не уточнил, до какого уровня ставки будет расти. ФРС США продолжают взвешивать происходящее и продолжаю переживать, что они перестают контролировать ситуацию. Особенно это было заметно со слов Пауэлла, который заявил, что они не переживают о слишком высокой ставке, а переживают, что её недостаточно.

( Читать дальше )

ФРС США может подложить ракету. Повышение цели по инфляции – выгода или крах для инвесторов?

- 07 марта 2023, 13:43

- |

Чем дольше инфляция сохраняет устойчивость, тем выше придётся поднимать ставку. Правда, есть ещё один способ побороть инфляцию в США. Сегодня и завтра главу ФРС США на допросе обязательно спросят:

💁🏼♂️ Есть ли смысл удерживать таргет по инфляции в 2%? Пауэллу обязательно предложат поднять таргет до 3%, так как это снизит давление на заёмщиков и на американский бюджет.

☝️Если Пауэлл заявит, что они думают над этим, то на рынках будет ракета, так как фактически это будет означать, что инфляция выше цели не в три раза, а всего в два. Возможно ли такое?

Изменение цели по инфляции должно фактически означать и изменение других показателей в рамках целей ФРС США. Получается, что ранее при инфляции в 3% безработица должна была быть значительно выше, где-то около 5% (это примерно).

Правда, после пандемии уровень участия рабочей силы резко снизился и не восстанавливается, что говорит о сокращение рабочей силы по разным причинам (не будем углубляться, если интересно, то ставьте лайк). Таким образом, экономика США находится в стадии высокой конкуренции за рабочую силу, что будет вести к высоким заработным платам, а значит, борьба с инфляцией будет долгой.

( Читать дальше )

Швейцария импортирует… инфляцию

- 07 марта 2023, 10:08

- |

Не избежала февральского всплеска инфляции и Швейцария, за февраль потребительские цены здесь выросли на 0.7% м/м и 3.4% г/г. Базовая инфляция за месяц 0.8% м/м и 2.4% г/г — рекорд.

Здесь тоже дорожали продукты питания (1.1% м/м и 6.5% г/г). Активно дорожали именно импортные товары/услуги (1.1% м/м и 4.9%) – Швейцария импортирует инфляцию из ЕС, т.к. старается удерживать курс относительно стабильным относительно евро. Внутренняя инфляция тоже растет, но не так быстро (0.6% м/м и 2.9% г/г). Кроме подешевевшей энергии (-0.9% м/м) по большинству категорий инфляция существенно ускорилась.

Швейцарцы пришли к интересной развилке, когда поддержание слабого курса приводит к импорту инфляции, который требует повышения ставок (сейчас 1%). Но так, или иначе основной момент скорее в том, что инфляция ускорилась во многих странах в начале года.

P.S.: Забавно, но факт: годовой CDS на госдолг США пошел на новый рекорд … 74❗️

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал