инфляция

Долговой рынок. Беглый взгляд.

- 20 сентября 2019, 09:53

- |

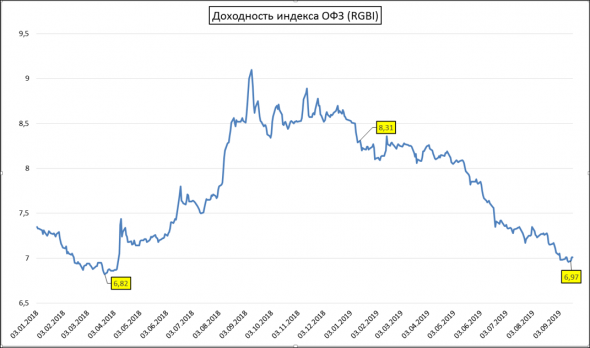

Рис. 1 Доходность индекса ОФЗ (RGBI). Ориентир доходностей за рассматриваемый период.

2) Ценовой индекс ОФЗ (RGBI)( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Решение ФРС по ставке сегодня вечером определит динамику рынков

- 18 сентября 2019, 14:13

- |

Российский рынок акций

На рынке нефти происходит возврат к району $63 за баррель Brent на фоне сообщений об успешном восстановлении добычи в Саудовской Аравии. Благодаря этому постепенно восстанавливается и возникший дисбаланс на рынке акций, где в понедельник активно дорожали бумаги нефтегазовых компаний. Вместе с тем, сохраняющаяся неопределённость относительно возможной атаки США на Иран, приводит к небольшим продажам в сегменте ОФЗ из-за сокращения глобального риск-аппетита. Среди акций сейчас много историй с привлекательной дивидендной доходностью, превышающей 10%.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 6,6-6,8%, USD 2,2-2,5%, по недельным — RUB 6,7-7,0%.

Рынок облигаций

На рынке рублевых облигаций отсутствуют выраженные тенденции, инвесторы ждут итогов заседания Федрезерва США, на котором ставка скорее всего будет снижена на 25 бп. Кроме этого в центре внимания пресс-конференция главы ФРС Джером Пауэлла, в ходе которой могут быть даны сигналы дальнейших действий регулятора. В условиях отсутствия дополнительных драйверов ценовой индекс государственных облигаций RGBI не смог пробить недавний максимум, в ОФЗ наблюдается незначительная коррекция. Вместе с тем инвесторы активно покупают корпоративные облигации на первичных размещениях, также наблюдаются активные покупки в некоторых облигациях 1-го эшелона на вторичном рынке, спред к ОФЗ в этих облигациях немного снижается, как мы и предполагали.

( Читать дальше )

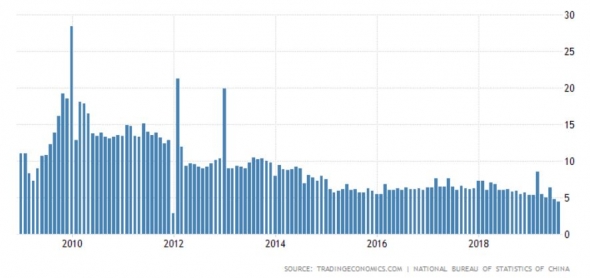

Худший рост производства в Китая за 17 лет

- 16 сентября 2019, 08:59

- |

Такой вот макроэкономический подарок к 70 летию Китайской Народной Республики. Продолжаем двигаться в сторону глобальной рецессии, но если она будет ещё и сопровождаться растущими ценами на нефть, то такого поворота мало кто ждал в проводящих смягчения и центральных банках. То есть они не смогут заливать кризис деньгами из-за инфляции вызванной ростом цен энергоносителей. Хуже не придумаешь. Лучше бы Трамп договорился с Китайцами по торговле и не бил по Ирану.

Промышленное производство в Китае выросло на 4,4 процента в годовом исчислении в августе 2019 года, что хуже рыночных ожиданий в размере 5,2 процента и после роста на 4,8 процента в предыдущем месяце. Это был самый слабый годовой рост промышленного производства с февраля 2002 года на фоне обострения торговых споров с США и вялого внутреннего спроса, когда производство замедлилось в обрабатывающей промышленности (4,3% против 4,5% в июле), горнодобывающей промышленности (3,7% против 6,6%) и коммунальных услуг (5,9% против 6,9%). По отраслям более слабыми темпами развивалось производство текстильных изделий (0,1% против 1,2%), химических веществ (1,2% против 3,8%), неметаллических полезных ископаемых (8,1% против 8,7%), средств связи (4,7% против 6,1%), транспортного оборудования (7,8% против 15,7%) и энергетического оборудования (5,1% против 6,5%). При этом рост производства ускорился как по черным металлам (10,4% против 10%), так и по машиностроению (10% против 7,6%). С января по август 2019 года промышленное производство выросло на 5,6 процента. Промышленное производство в Китае в среднем составляло 11,98 процента с 1990 по 2019 год, достигнув рекордного максимума в 29,40 процента в августе 1994 года и рекордно низкого -21,10 процента в январе 1990 года.

( Читать дальше )

Утренний комментарий за 13 сентября

- 13 сентября 2019, 11:14

- |

• В краткосрочной перспективе индексы США способны закрепиться и выше на фоне ожиданий по ставке ФРС. Надежды на ее понижение выросли после заседания ЕЦБ, который запускает программу QE на 20 млрд. евро и снижает ставку по депозитам до -0.5%.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 11.09.2019

- 11 сентября 2019, 09:56

- |

• Инфляция Китая в августе составила 2.8%, что превысило ожидания аналитиков на уровне 2.6% и лучше, чем итоговое значение по итогам 2018 года 2.1%. В то же время, индекс цен производителей, напротив, снизился на 0.8%, что вызвало серьезное беспокойство инвесторов, так как является важным признаком замедления экономики Китая и привело к снижению индексов.

• Агентство Fitch пересмотрело в худшую сторону прогнозы экономического роста по Китаю с 6.2% до 6.1% в 2019 и с 6% до 5.7% в 2020, что является прямым следствием эскалации торгового спора. Также были ухудшены оценки роста европейской экономики – ожидается рост на 1.1% и в 2019, и в 2020.

( Читать дальше )

Стоит ли сейчас вообще инвестировать?

- 28 августа 2019, 22:58

- |

У меня к вам вопрос. Сейчас вроде бы как поздний этап бизнес-цикла, кризис где то типа не за горами. Стоит ли в таких условиях заниматься, пусть даже слабо рискованным инвестированием? Я имею ввиду покупку надежных облигаций, причем в валюте, всяческих нот, ПИФов и прочего. Либо проще держать в кэше либо на валютных депозитах? Если наступит армагеддец, то даже самый консервативный портфель провалится, а наличка нет. С другой стороны карачун может не наступить ещё несколько лет и, соответственно, кэш будет изрядно поеден молью в виде инфляции, особенно если все начнут друг перед другом девальвировать свои валюты. Кто что думает по этому поводу?

Утренний комментарий по финансовым рынкам за 22.08.2019

- 22 августа 2019, 09:59

- |

• Федрезерв, согласно протоколам, рассматривает первое за много лет снижение ставки скорее как предупредительную меру на фоне текущего замедления инфляции, при этом считает, что сейчас экономика США находится в середине цикла, а не вблизи его завершения, что предвещало бы рецессию, как ожидают многие.

• Вновь на повестке тема с быстрым ростом дефицита бюджета США – к 30 сентября он будет на 9% выше прогноза, а это серьезное расхождение. Возможно, по этой причине Трамп пока отказался от снижения налогов, сославшись на сильную экономику в данный момент.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 14.08.2019

- 14 августа 2019, 10:03

- |

• Американские площадки вчера выросли в пределах 1.5% — 2.2% после неожиданного сообщения от торгового представителя США о том, что Вашингтон предоставит отсрочку Китаю и не будет вводить дополнительные пошлины с 1 сентября, вместо этого перенося предполагаемую дату введения тарифов на 15 декабря.

• Дополнительным позитивным сигналом стали данные по инфляции США, которая в июле выросла на 1.8% к прошлому году по сравнению с приростом на 1.6% месяцем ранее.

( Читать дальше )

Цугцванг.

- 13 августа 2019, 19:36

- |

Означает это слово ситуацию в шахматной партии, когда любой ход ухудшает положение дел у игрока.

Сегодня Торговое представительство США сообщило о смягчении пошлин на китайские товары. Введение 10% пошлин на ряд товаров откладывается до 15 декабря.

«Продукция этой группы включает, например, сотовые телефоны, портативные компьютеры, видеоигровые консоли, некоторые игрушки, компьютерные мониторы и некоторые предметы обуви и одежды», — говорится в заявлении.

Примерно за час до этого с меньшим шумом и эффектом вышли данные по инфляции в США. Общий показатель поднялся на 0.3% м/м, годовые темпы роста потребительской инфляции составили 1.8%, что на 0.2% выше июньского показателя.

Но важнее тут базовая инфляция — без учёта цен энергоносителей и продовольствия. В июле Core CPI вырос на 0.3% за месяц, за год уровень поднялся с 2.1% до 2.2%. Среди самых подорожавших товаров — персональные компьютеры с ростом цены на 2.8%.

( Читать дальше )

Валютные войны. Часть вторая. Монетарная политика.

- 08 августа 2019, 11:25

- |

Это вторая часть исследования по мировой торговле. В которой мы затронем положение ведущих ЦБ и перспективы валютных войн.

Первым делом приглашаю всех в свой канал телеграмм, поскольку я в основном торгую нефть, там Вы найдете много по данному рынку https://t.me/khtrader также публикую результаты исследований по валютному рынку и макроэкономике

Итак, в анализе условий торговли мы остановились на картинке связи между валютой и условиями торговли на примере доллара. Следующая картинка еще один пример данной связи, это евро и йена

Корреляция не совершенная, т.к. современная торговля уже давно перевалила на поля финансовых рынков. Оборот которых в разы выше, чем обороты международной торговли.

Итак, мы потихоньку подошли к вопросу об условиях стран на момент начала валютной войны, кто-где находится.

Основные инструменты стабильной девальвации валюты выступают инструменты монетарной политики центрального банка, т.е. снижение ставок, расширение денежной массы, еще есть валютные интервенции, но они больше эффективны на краткосрочных временных горизонтах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал