корпоративные облигации

Коротко о главном на 05.11.2020

- 05 ноября 2020, 11:49

- |

Итоги размещений и кредитный рейтинг:

- «Татнефтехим» разместит дебютный выпуск облигаций серии 01 на 200 млн рублей 5 ноября. Срок обращения выпуска — один год. Ставка купона — 12,5% годовых, купоны ежемесячные.

- «Вита Лайн» закончила размещение пятилетних облигаций серии 001Р-02 объемом 500 млн рублей. Ставка купона установлена на уровне 9,75% годовых. Купоны ежеквартальные.

- ИТК «Оптима завершила размещение четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей за один день торгов. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- АКРА повысило кредитный рейтинг ПАО «Кировский завод» до уровня «BBB-(RU)» со стабильным прогнозом.

- Московская биржа включила облигации серии 001Р-04 ООО «СофтЛайн Трейд» в Сектор Рынка инноваций и инвестиций.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 03.11.2020

- 03 ноября 2020, 11:50

- |

Начало размещений и дебютный выпуск:

- Сегодня «Вита Лайн» начинает размещение по пятилетним облигациям серии 001Р-02 объемом 500 млн рублей на уровне 9,75% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта.

- ИТК «Оптима» тоже сегодня начинает размещение четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- «Татнефтехим» планирует разместить дебютный выпуск облигаций серии 01 на 200 млн рублей в начале ноября. Срок обращения выпуска составит один год. Ориентир ставки купона — 12,5% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

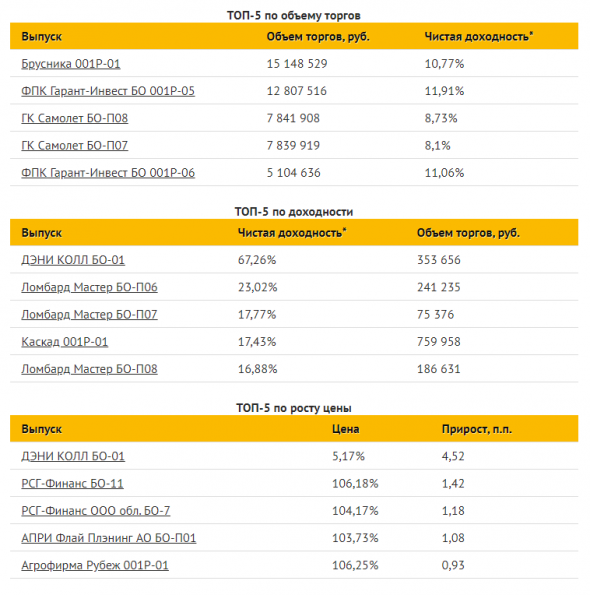

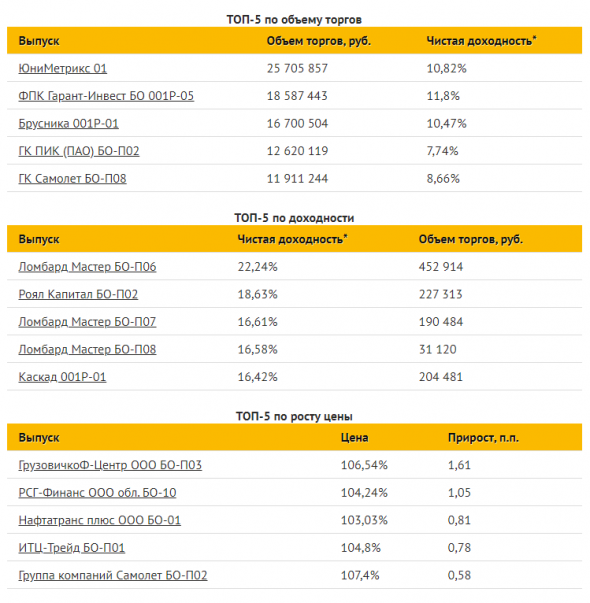

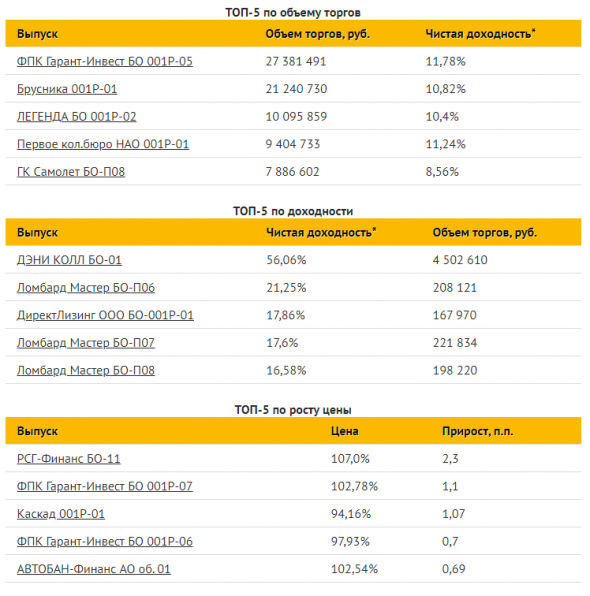

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 02.11.2020

- 02 ноября 2020, 11:41

- |

Начало и завершение размещений, кредитный рейтинг и регистрация выпуска нового эмитента:

- Сегодня «Интерлизинг» начинает размещение трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Ставка купона установлена на уровне 8% годовых на первый год обращения. «Эксперт РА» присвоило ценным бумагам ожидаемый кредитный рейтинг на уровне ruBBB(EXP).

- «Вита Лайн» установил ставку купона по пятилетним облигациям серии 001Р-02 объемом 500 млн рублей на уровне 9,75% годовых и определил дату начала размещения— 3 ноября.

- Завтра, 3 ноября, ИТК «Оптима» начнет размещение четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- «Татнефтехим» зарегистрировал выпуск биржевых облигаций серии 01. Бумаги включены в третий уровень листинга Московской биржи.

- «Автоэкспресс» завершил размещение трехлетних коммерческих облигаций серии КО-П01 объемом 200 млн рублей. Ставка купона на первый год обращения установлена на уровне 9,5% годовых.

( Читать дальше )

Коротко о главном на 30.10.2020

- 30 октября 2020, 12:11

- |

Банкротство эмитента, досрочное погашение, начало и приостановление размещений, объявление оферты и ее итоги:

- «ДЭНИ КОЛЛ» принял решение о подаче заявления о банкротстве. Решение было утверждено в рамках заседания совета директоров, которое состоялось 26 октября.

- «КарМани» сообщил об итогах оферты по облигациям серии БО-001-02. Владельцы бумаг не предъявили к выкупу ни одной облигации.

- «Инград» объявил оферту по выкупу облигаций серии 001Р-01. Цена приобретения составит 100% от непогашенной части номинальной стоимости биржевых облигаций и накопленного купонного дохода. Срок предъявления бумаг —с 11 по 17 ноября 2020 г. Дата приобретения —20 ноября 2020 г.

- Сегодня «Автоэкспресс» начинает размещение трехлетних коммерческих облигаций серии КО-П01 объемом 200 млн рублей. Ставка купона на первый год обращения установлена на уровне 9,5% годовых, купона ежеквартальные.

- Банк России принял решение о приостановлении эмиссии облигаций серии 02 ПАО «Кировский завод», размещаемых в рамках программы облигаций путем открытой подписки.

- «Диалекс» принял решение досрочно погасить выпуск облигаций серии БО-П01 объемом 300 млн руб.

( Читать дальше )

Коротко о главном на 29.10.2020

- 29 октября 2020, 12:31

- |

Начало размещения, итоги оферты, выплата и ставка купона, перенос даты и итоги размещения:

- Сегодня Завод КЭС начинает размещение выпуска четырехлетних облигаций серии 001P-02 объемом 200 млн рублей. Ставка купона установлена на уровне 14% годовых на весь срок обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация. Размещение пройдет по открытой подписке.

- Интерлизинг установил ставку купона по трехлетним облигациям серии 001Р-01 объемом 1 млрд рублей на уровне 8% годовых. Дата начала размещения по открытой подписке —2 ноября.

- ИТК «Оптима» перенесла размещение выпуска четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей с 29 октября на 2 ноября по техническим причинам, связанным с задержкой регистрации выпуска и присвоением ISIN. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- Диалекс прошел оферту по выпуску облигаций серии БО-П01 на 300 млн рублей. Эмитент выкупил в рамках оферты 75 облигаций номинальной стоимостью 4 млн рублей каждая, что составляет 100% выпуска. Цена приобретения составила 100% от номинала.

- МСБ-Лизинг в полном объеме разместил выпуск двухлетних биржевых облигаций серии 002Р-03 объемом 100 млн рублей. Ставка купона установлена в размере 12,5% годовых на весь срок обращения бумаг, купоны ежемесячные. По выпуску предусмотрена амортизация.

- ДЭНИ КОЛЛ выплатил купонный доход за четвертый купонный период, окончившийся 28 октября 2020 г., по выпуску коммерческих облигаций серии КО-П02. Сумма выплат на одну бумагу составила 11,92 руб. Общий размер подлежавших к выплате доходов составляет 103 704 руб.

( Читать дальше )

Коротко о главном на 28.10.2020

- 28 октября 2020, 11:24

- |

Дата начала размещения и повышение привлекательности внутреннего долгового рынка:

- 2 ноября Интерлизинг начнет размещение трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей.

- К слову о долговом рынке пришлась новость от Национальной ассоциации участников фондового рынка (НАУФОР), которая направила в Минфин предложения по изменениям в законодательство РФ, цель которых повысить привлекательность внутреннего долгового рынка как для российских эмитентов, так и для иностранных и российских инвесторов.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 26.10.2020

- 26 октября 2020, 10:38

- |

Итоги размещения, рейтинг, оферта, регистрация нового выпуска и замена эмитента:

- СофтЛайн Трейд разместил выпуск облигаций серии 001P-04 на 4,95 млрд рублей за один день торгов. Рейтинговое агентство «Эксперт РА» присвоило ценным бумагам кредитный рейтинг на уровне ruBBB+.

- 29 октября Оптима разместит выпуск четырехлетних облигаций серии 001Р-01 на 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные. Организатором выступит Финансовое ателье GrottBjorn.

- Пионер-Лизинг объявил оферту по приобретению облигаций серии БО-П01. Цена приобретения составит 100% от непогашенной части номинальной стоимости. Срок предъявления бумаг — с 5 по 11 ноября 2020 г. Дата приобретения —7 декабря 2020 г.

- Завод КЭС зарегистрировал выпуск облигаций серии 001P-02 планируемым объемом 200 млн рублей и сроком обращения — 4 года. Ориентир ставки купона — 13,5-14% годовых. Организатор — «УНИВЕР Капитал».

- Московская биржа сообщила о регистрации изменений в решении о выпуске биржевых облигаций серии БО-П03 ГрузовичкоФ-Центр по причине замены эмитента биржевых облигаций.

( Читать дальше )

Коротко о главном на 23.10.2020

- 23 октября 2020, 08:51

- |

Итоги оферты, начало размещения, повышение уровня листинга и регистрация выпусков:

- Элемент Лизинг сообщил об итогах оферты по облигациям серии 001P-02. Владельцы бумаг не предъявили к выкупу ни одной облигации. 22 октября все три выпуска облигаций эмитента серии 001P-01, серии 001P-02 и серии БО-04 были переведены Московской биржей из Третьего во Второй уровень котировального списка.

- СофтЛайн Трейд сегодня начинает размещение биржевых облигаций серии 001P-04 объемом 4,95 млрд рублей. Ставка купона установлена на уровне 8,9% годовых, купоны ежеквартальные.

- Онлайн Микрофинанс зарегистрировал выпуск трехлетних облигаций с обеспечением серий 02 объемом 700 млн руб. Присвоенный регистрационный номер — 4-02-00459-R. Размещение выпуска пройдет по открытой подписке.

- ИТК «Оптима» зарегистрировала выпуск биржевых облигаций серии 001Р-01. Присвоенный регистрационный номер — 4B02-01-00507-R-001P.Бумаги включены в третий уровень листинга и Сектор компаний повышенного инвестиционного риска (ПИР) Московской биржи.

- Гарант-Инвест зарегистрировал выпуск биржевых облигаций серии 002Р-01. Присвоенный регистрационный номер – 4B02-01-71794-H-002P. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи.

( Читать дальше )

Коротко о главном на 22.10.2020

- 22 октября 2020, 11:42

- |

Ставка купона, оферта, дефолт, регистрация выпуска и кредитный рейтинг:

- СофтЛайн Трейд установил ставку купона облигаций серии 001P-04 на уровне 8,9% годовых, купоны ежеквартальные. Объем выпуска увеличен до 4,95 млрд рублей. Дата начала размещения — 23 октября.

- Томсккабель выставил на 19 ноября оферту по облигациям серии 01 в объеме до 500 млн рублей. Период предъявления бумаг к выкупу – с 10 по 16 ноября. Дата приобретения – 19 ноября. Цена приобретения — 100% от номинала.

- ДЭНИ КОЛЛ допустило технический дефолт по выплате пятого купона по биржевым облигациям серии БО-01. Объем неисполненных обязательств по выплате купонного дохода – 33 млн 660 тыс. рублей.

- Вита Лайн зарегистрировало на Московской бирже выпуск облигаций серии 001Р-02. Присвоенный регистрационный номер – 4B02-02-00510-R-001P.

- Рейтинговое агентство «Эксперт РА» повысило кредитный рейтинг облигациям серии БО-01 Онлайн Микрофинанс до уровня ruBBB-.

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

Коротко о главном на 21.10.2020

- 21 октября 2020, 08:19

- |

Ставка купона, регистрация программы и даты начала размещений:

- СофтЛайн Трейд установил финальный ориентир ставки купона облигаций серии 001P-04 на уровне 8,9% годовых. Объем выпуска составит 4 млрд рублей.

- Лизинг-трейд установил ставку купона облигаций серии 001P-02 объемом 500 млн рублей на уровне 10,8% годовых. Дата начала размещения ценных бумаг — 22 октября.

- Обувь России зарегистрировала программу биржевых облигаций серии 002P. на 5 млрд рублей или эквивалент этой суммы в иностранной валюте. Присвоенный регистрационный номер — 4-00412-R-002P-02E.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал