монетаризм

Золото: локально, медвежий рынок не закончен

- 27 октября 2020, 19:00

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Новая политика ФРС: чего ожидать и как это отразиться на рынках

- 08 сентября 2020, 18:45

- |

А что это значит, вы узнаете посмотрев видео:

( Читать дальше )

Состояние денежного рынка США

- 29 мая 2020, 11:22

- |

Продолжаю обозревать ситуацию с долларовой ликвидностью, в этом выпуске будет коротко.

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

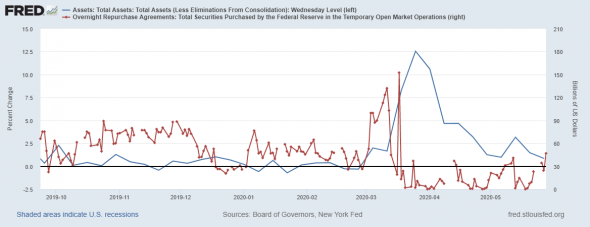

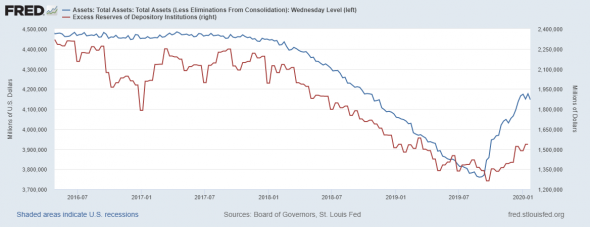

Начнем сводку по денежному рынку с обзора баланса ФРС и сделок РЕПО

Синяя линия – это баланс ФРС в динамике от неделе к неделе, который за неделю вырос на 60 млрд долларов и мы наблюдаем замедление роста показателя в динамике.

Красная линия – это дневные РЕПО в рамках которых ФРС предоставляет ликвидность. Логично, что что снижение объемов РЕПО снижает темпы роста баланса ФРС, при этом на вчера объемы РЕПО снова растут. Конечно, проблема в бизнесе не сняты и как минимум дефолты в нефтегазовой отрасли продолжаются, что из-за невозврата кредитов, создает дыры на финансовом рынке.

Далее разберем ситуацию с абсорбцией денежной массы, это процесс изменения ликвидности денег, т.е. из сбережений в расходы, и наоборот.

( Читать дальше )

О назначении Кирилла Тремасова

- 22 мая 2020, 18:34

- |

Интересно, что последние месяцы Тремасов сильно сомневался в надёжности и точности макроэкономических данных Росстата. Постоянно писал об этом в телеграм-канале и говорил в интервью. Хочу напомнить, что вся денежно-кредитная политика (ДКП) строится именно на точности статистики. Если у вас статистика неверная, то макроэкономический результат ДКП будет не тот, который вы ждали, принимая решения по ДКП.

Приведу аналогию. Независимый эксперт по кулинарии постоянно критикует какого-то производителя пищевых ингредиентов в плохих ингредиентах, либо в обмане в составе продукта. И вот этот независимый эксперт становится шеф-поваром (или су-шефом, т.к. главный шеф это Э. Набиуллина), и он регулярно будет делать блюда на основе пищевых ингредиентов, в качестве которых он постоянно сомневался и это публично заявлял. Что будет с его блюдом на выходе?

Спасет ли глобальную экономику мировой монетаризм?

- 30 апреля 2020, 07:34

- |

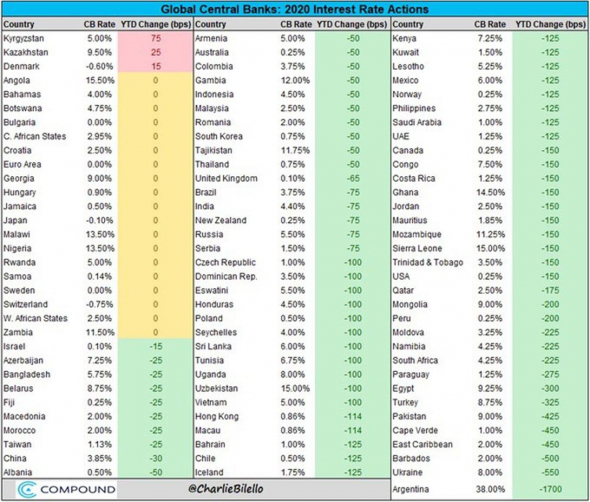

Монетарный мир единодушен: снижение ставок имеет массовый характер. С одной стороны, это опережающая реакция в борьбе с пандемическим кризисом. С другой – отражение низкой инфляции на всей планете.

Иллюстрация: значения и изменения ключевых ставок мировых центральных банков. Источник: t.me/bcs_express/5919

И откуда бы ей пока что взяться: деньги высвобождаются из резервных фондов по всему миру, но идут на затыкание откровенных финансовых дыр. На поддержание балансов банков, бюджетов, пенсионных систем, как дополнение – фондовых котировок.

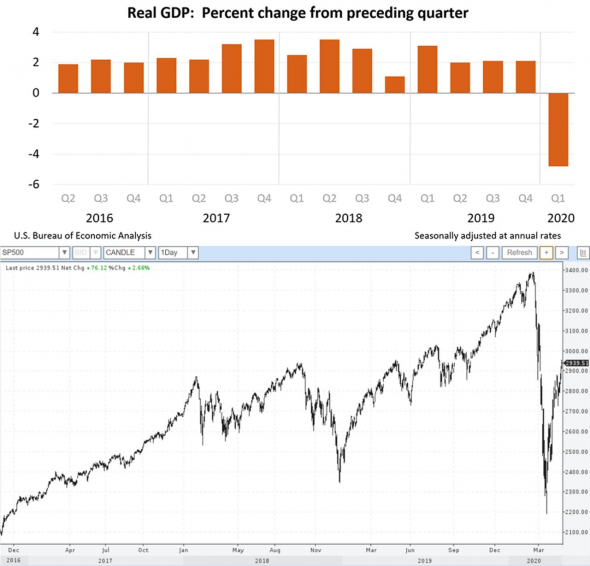

Неплохое отображение монетарных действий – в сопоставлении уровней американского рынка акций и динамики американского ВВП. Падение ВВП на 4,8% в 1 квартале 2020 (к 1 кварталу 2019 года) и ожидание еще большего падения во втором квартале, казалось бы, должно вызвать обвал фондового рынка. Но при массированной денежной поддержке обвалов не бывает.

( Читать дальше )

Еще раз о монетаризме. На примере баланса ФРС

- 22 апреля 2020, 07:58

- |

На скриншоте из Bloomberg баланс ФРС. Т.е. остаток суммы фондовых активов, скупленных федрезервом за последние годы. Даже превентивная реакция на экономические потрясения 2020 года уже вдвое масштабнее скупок 12-летней давности. Хотя номинальный ВВП Штатов на конец 2007 года составлял 14,5 трлн.долл., а по итогам 2019-го – 21,3 трлн. И все же. Баланс ФРС в конце 2008-го был сопоставим с 15% от величины валового продукта. Баланс ФРС сейчас – уже 30% от ВВП. И это не конец. Действия ФРС и, вообще, крупнейших центробанков напоминают процесс биологический старения, когда погибающие функциональные клетки замещаются соединительной тканью. Организм может даже прибавлять в весе. Но обязательно теряет в жизнеспособности.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

КТО и КАК печатает деньги? | MONEY PRINTER GO BRRR

- 09 апреля 2020, 23:03

- |

Состояние ликвидности в США

- 25 января 2020, 11:53

- |

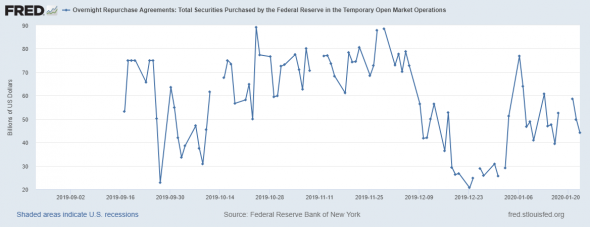

На текущей неделе наметились состояния долларовой ликвидности в США и мире без весомых изменений.

На первой картинке объем ежедневных сделок РЕПО затухают относительно начала программы с сентября месяца. ФРС ищет новые пути вливания ликвидности, но дальше заголовков дело пока не пошло. Со средины февраля FOMC снижает дневные объемы РЕПО до, минимум, 30 млрд долларов, сейчас объемы не менее 35 млрд долларов.

Уменьшение дневных объемов РЕПО сказывается на динамике баланса ФРС. На текущей неделе баланс сократился на 30 млрд долларов. Показатель застопорился вблизи отметки 4,2 трлн долларов.

( Читать дальше )

К чему приведет смягчение ДКП.

- 02 сентября 2019, 12:35

- |

Мой канал t.me/khtrader

▪️В экономической теории, в частности кейнсианстве, важным показателем экономического роста выступает IS-кривая, данная кривая отображает баланс между инвестициями и сбережениями. Все мы знаем, что сбережения вытесняют инвестиции и наоборот. Все потому, что на уровень данного баланса влияет уровень процентной ставки.

▪️В монетаристской модели, снижение ставок приводит к росту инвестиций… но в ущерб сбережений. т.к. стоимость денег снижает издержки по наличным деньгам, что приводит к расширению потребления и инвестиций.

Если по-простому, чем ниже процент, тем меньше желающих вкладывать деньги в приносящие фиксированный процент активы в пользу текущих расходов.

➡️Почему со снижением процента возникает риск ликвидности в будущем?

▪️Депозиты (один из активов с фиксированным доходом) являются основным источником ликвидности для коммерческого банка. Т.е. снижение ставки снижает приток денег, и в момент роста риска, отток ликвидности ставит банк в состояние неплатежеспособности, даже если отчетность у банка хорошая. Все по тому, что банковская система имеет структуру частичного покрытия.

( Читать дальше )

Денежный рынок США. Обзор недельных данных.

- 21 декабря 2018, 14:35

- |

Всем привет.

Уходит архиважная неделя, на которой прошло заседание Американского регулятора. Участники рынка, на мой взгляд, отреагировали неадекватно. Фактический, появились намеки и конкретные действия по запуску стимулирующей политики ФРС.

Ставки денежного рынка все никак не снизятся. В то время как ставки рынка капиталов притормозили со снижением.

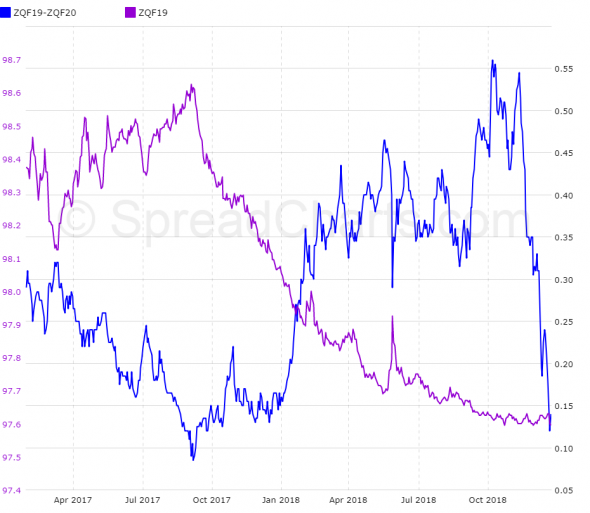

На первой картинке годовой спред на фьючерсном рынке на короткие векселя США (30 дней) облигации — синяя линия. Сиреневая — фронтальный фьючерс.

Как видно с картинки, связь обратно пропорциональная, т.е. мы уже в спреде рухнули, фьюч должен начать расти, а значит ставки денежного рынка пойдут снижаться.

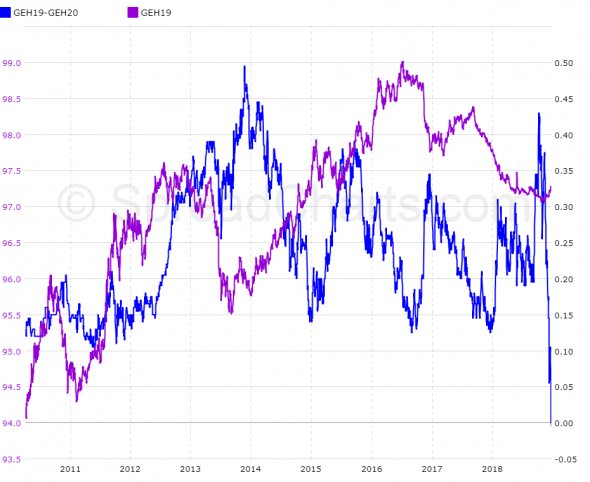

На следующей картинке тоже самое по Евродоллару (ставка Либор).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал