московская биржа

Портфели БКС. Результаты по-прежнему сильные

- 09 апреля 2025, 19:03

- |

Пока геополитические и экономические потрясения не утихнут, повышенная волатильность на российском рынке сохранится. Между тем, по мере приближения заседания ЦБ РФ локальные инвесторы будут уделять особое внимание данным по инфляции.

Главное

- Краткосрочные идеи: в аутсайдерах Сургутнефтегаз-ап заменили на Северсталь

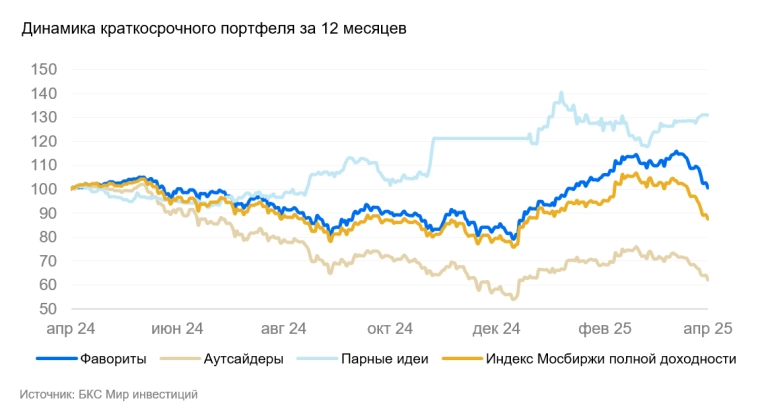

- Динамика портфеля за последние три месяца: фавориты выросли на 8%, Индекс МосБиржи упал на 3%, аутсайдеры — на 5%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть ЕвроТранс может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе другие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализацию сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у компании повышенная долговая нагрузка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Мое предсказание сбылось: фьючерс РТС сдох, и уступил место рублевому индексу!

- 09 апреля 2025, 17:03

- |

Еще 11 лет назад я предсказывал конец фьючерсу РТС и восхождение фьючерса на индекс ММВБ)

https://smart-lab.ru/mobile/topic/217386/

И это постепенно случилось😁

Вон он уже на 8-м месте находится: smart-lab.ru/q/futures/

Нахер он вообще нужен- непонятно.

Добейте его уже, чё он зря глаз молозит?

Мосбиржа с 11 апреля увеличивает на семь компаний список акций доступных на утренней и вечерней сессиях, на торгах выходного дня к ним добавят ещё три компании

- 09 апреля 2025, 14:14

- |

Мосбиржа 11 апреля добавит семь акций российских компаний в перечень ценных бумаг, доступных на утренней и вечерней сессиях. Инвесторы смогут совершать сделки с акциями Озон Фармацевтика, Группа Аренадата, Русагро, Группа ЛСР, Промомеда, ВсеИнструменты.ру и МТС-банка.

С 10 апреля на утренней сессии инвесторы получат возможность заключать сделки с паями биржевого фонда Альфа-Капитал денежный рынок плюс. Теперь в утренние часы будут доступны 156 инструментов, в том числе 92 акции, а на вечерней сессии — 306 инструментов, включая 96 акций.

С 12 апреля перечисленные выше семь акции, а также бумаги Глобалтрак Менеджмент, Объединенная авиастроительная корпорация и Инарктика станут доступны на торгах выходного дня. В результате общее число акций на торгах в выходные достигнет 89.

📉 Сбербанк. Данные по кредитованию. Неожиданный рост кредитов!

- 09 апреля 2025, 13:21

- |

Сегодня Сбербанк опубликовал РПБУ за март 2025 года. Представленные цифры оказались достаточно неожиданными. Рассмотрим, что не так с опубликованными данными от Сбербанка!

1. Выдачи корпоративных кредитов в марте составили 1,8 трлн руб., что эквивалентно результату в 2024 году и существенно выше данных за 2023 год. Резкое ускорение корпоративного кредитования выглядит неожиданным, особенно на фоне замедления в предыдущие 2 месяца. Констатирую возвращения корпоративных кредитов на прежнюю траекторию. Ответ на вопрос, это разовый фактор или кредитование снова ускорилось можно будет дать только после получения апрельских цифр. Пока видим, что устойчивость тренда снижения корпоративного кредитования не подтверждается;

2. С физическими лицами ситуация продолжает оставаться благоприятной. Высокая ставка плодотворно влияет на желание данной категории клиентов брать новые кредиты. В марте Сбербанк выдал всего 292 млрд руб. розничных кредитов, что немного выше чем в предыдущие месяцы 2025 года, но сильно ниже чем в 2023 и 2024 годах;

( Читать дальше )

❗️❗Мосбиржа (моех). Процентные доходы снижаются при ставке 21%

- 09 апреля 2025, 09:29

- |

Мосбиржа (бенефициар высокой ключевой ставки) отчиталась за 2024 год. Было проведено 13 IPO и 4 SPO, а также более 5 млн новых частных инвесторов открыли брокерские счета, в результате их общее количество на конец года достигло 35,1 млн человек.

📊Результаты 2024 года:

✅Операционные доходы выросли на 38,6% г/г до 145 млрд руб.

☑️Процентные доходы +57% (81,9 млрд руб.)

☑️Комиссионные доходы +20,6% (63 млрд руб.)

✅Чистая прибыль выросла на 30,4% г/г до 79,2 млрд руб.

Сильные результаты, что и неудивительно при сред. ключевой ставке за 2024 год ≈17,5% (в 2023 году ≈10%).

Но есть интересный момент в процентных доходах за 2024 год:

1кв — 19,4 млрд руб. (ср. ключ ≈16%)

2кв — 21,2 млрд руб. (ср. ключ ≈16%)

3кв — 25,1 млрд руб. (ср. ключ ≈17,5%)

4кв — 16,2 млрд руб. (ср. ключ ≈20,3%)

Как при максимальной сред. ключевой ставке в 4 квартале 2024 года процентные доходы оказались самыми низкими?

💡Денежные средства клиентов по отчетности за 1п2024г сократились на 27%. При этом по итогу 2024 года они выросли на 9%. Из отчетностей мы знаем только сколько средств клиентов было на 2 отчетные даты, но не знаем главного, а именно какие суммы находились каждый день на счетах Мосбиржи.

( Читать дальше )

Волновой анализ индекса МосБиржи (доп. сессия)

- 08 апреля 2025, 21:24

- |

Покупка сейчас = покупке на мобилизации 2022

#IMOEX2, 1D, Потому что завершилась абсолютно аналогичная волна «b», только на этот раз в составе (y), в тот раз была (w). Далее рынок с той точки входа (https://t.me/waves89/4339) дал больше 10-и рисков, сейчас похоже будет аналогично. Моя цель по индексу МосБиржи на конец года составляет 4400.

Спрос частных инвесторов на акции вырос до максимума с августа 2023 г, в марте физические лица купили акций на сумму 36,2 млрд руб. Месячные нетто-покупки они совершали впервые с июля 2024 г — ЦБ

- 08 апреля 2025, 19:39

- |

◾ Крупнейшими нетто-покупателями на российском рынке акций в марте были физические лица, которые приобрели акций на сумму 36,2 млрд рублей. Это был первый случай, когда они совершили месячные нетто-покупки с июля 2024 года, а объем покупок стал самым крупным с августа 2023 года. Нетто-покупки также осуществляли нерезиденты из дружественных стран — на сумму 13,4 млрд руб. (в начале апреля приток средств продолжился).

◾ В марте на рынке акций наблюдались разнонаправленные движения. В конце месяца рынок перешел к снижению, и по итогам месяца Индекс МосБиржи упал на 5,8%, достигнув 3013 пунктов. Все отраслевые индексы также продемонстрировали отрицательную динамику. Основное влияние на поведение акций оказала геополитическая ситуация.

◾ Среди отраслевых индексов наибольшее снижение показали акции строительной и информационной отраслей (на 9,9% и 8,7% соответственно). Также в минусе оказались акции электроэнергетической и телекоммуникационной отраслей (на 7,8% и 7,7% соответственно).

( Читать дальше )

🏦 Московская биржа: стоит ли сейчас присмотреться?

- 08 апреля 2025, 14:40

- |

💰 Текущая волатильность на рынке позитивно отразится на доходах Мосбиржи за 2025 год. Каждая покупка и продажа актива — это комиссия. Отличный пример — 2022 год, когда компания показала рекордный для того момента финансовый результат.

👌 Но и 2024 год можно смело занести в копилку успешных для Мосбиржи. Большой заслуги компании в этом нет, так сложились обстоятельства, что высокая ключевая ставка позволила хорошо заработать на процентах.Чистый процентный доход вырос более чем в 1,5 раза г/г!

📈 Основной бизнес показал себя более скромно, но тоже неплохо: чистый процентный доход вырос на 20,6% г/г. Объем торгов увеличился на 13,8% г/г. Все остальное — вклад повышения комиссий. Отлично отработали рынок акций, срочный и денежный рынки.

✔️ Итоговая прибыль прибавила 30,4% г/г. Прибыль на акцию составила 35 рублей. Слегка подпортил общую картину рост операционных расходов на 61,4% г/г. Биржа сильно потратилась на зарплаты и маркетинг. Развитие «Финуслуг» требует повышенных рекламных бюджетов.

( Читать дальше )

🏛МосбиржаОСБИРЖА ( MOEX ): Дивы выше консенсуса, но рынку всё равно.

- 07 апреля 2025, 23:33

- |

Компания объявила дивиденд 26,11р — это 13,6% дивдохдоности с текущих.

Выплатили 75% от чистой прибыли по МСФО за 2024 год. Для понимания, консенсус был около 23р, итоговый див выше прогноза.

По техническому анализу ситуация следующая:

🟢$MOEX скорректировалась вместе с рынком попутно пробив поддержку ЕМА 200.

🟢Реализовался разворотный паттерн «Голова и плечи»

🟢Мы подошли к следующей поддержке на 190р, пока держимся лучше рынка.

Компания интересная, текущие условия для нее благоприятные, а самое главное — Мосбирже нет дела до цены на нефть и других внешних факторов, которые сильно сейчас мешают многим эмитентам.

Насчет дивидендов — объективно очень достойная доходность еще и выше ожиданий, но с таким рынком большинство новость почти не заметили, а зря

Больше разборов в моём телеграмм канале: t.me/+oWRmuhS0NiQ5NjJi

3 бумаги на неделю. Глобальная переоценка

- 07 апреля 2025, 16:12

- |

Выделяем:

• Мосбиржа: цены достигли сильной поддержки, высокая вероятность отскока.

• Эталон: путь вниз открыт, ждем падения в пределах 4% к концу недели.

• Русснефть: препятствий падению нет, допускаем минус 5% за неделю.

Московская Биржа

Котировки акций Мосбиржи после сильной коррекции наконец-то достигли сильного уровня поддержки в районе 185 руб. Этот рубеж препятствовал падению цен в 2024 г. Пробить его вниз одним махом рынку вряд ли удастся — крайне высока вероятность отскока, на котором можно заработать. Кроме того, перепроданность в акциях Мосбиржи практически рекордная и помешает дальнейшему падению цен.

Мы ожидаем, что к концу недели акции будут торговаться в диапазоне 195–197,5 руб. (3–4%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал