мостотрест

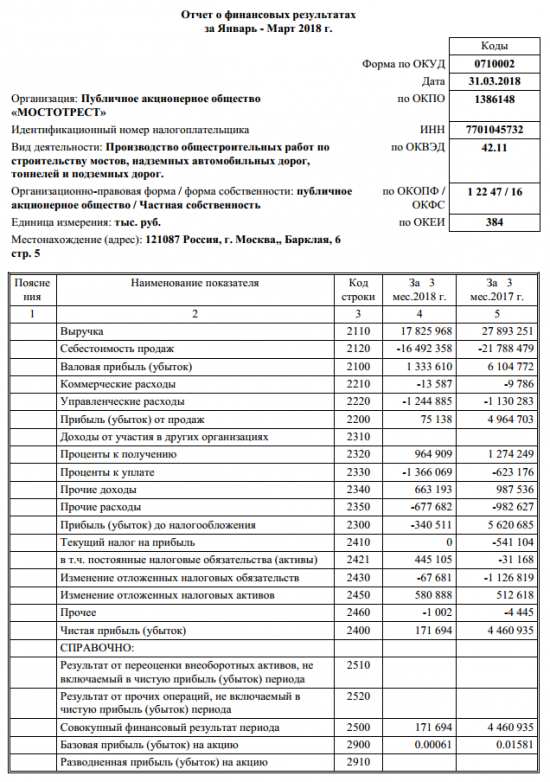

Мостотрест - чистая прибыль по РСБУ за 1 квартал 2018 года сократилась в 26 раз

- 15 мая 2018, 22:15

- |

Выручка компании за январь-март снизилась на 36% — до 17,8 млрд рублей.

Валовая прибыль уменьшилась в 4,5 раза – до 1,3 млрд рублей.

Прибыль от продаж составила 75,1 млн рублей против 4,9 млрд годом ранее.

отчет

- комментировать

- Комментарии ( 1 )

Мостотрест - чистая прибыль в 2017г по МСФО упала на 40%, до 3 млрд руб

- 20 апреля 2018, 18:05

- |

Основные операционные и финансовые результаты:

- Рыночная доля Группы не изменилась и составила 14,6%(b) в 2017 году;

- Бэклог© составил 288,1* млрд рублей, пополнившись в 2017 году новыми проектами на общую сумму 74,3* млрд рублей;

- Выручка составила 207,8 млрд рублей, увеличившись на 19% по сравнению с прошлым годом за счет роста объемов строительства;

- Валовая прибыль сократилась на 12% с 26,8 млрд рублей в 2016 году до 23,6 млрд рублей. Рентабельность по валовой прибыли снизилась на 3,9 п.п. до 11,4%, что обусловлено динамичным ростом ряда статей себестоимости;

( Читать дальше )

Мостотрест - структура Ротенберга купила 94,2% акций компании

- 11 апреля 2018, 13:51

- |

Компания «Стройпроектхолдинг», принадлежащая Аркадию Ротенбергу, приобрела 100% акций «ТФК-Финанс», которая в свою очередь владеет 94,2% акций «Мостотреста».

Как ранее заявлял Ротенберг, ему интересна сфера инфраструктурного строительства.

«Выступая подрядчиком строительства Крымского моста, компания освоила новые технологии и компетенции, стала еще более конкурентоспособной. Мы рассчитываем, что это приобретение повысит эффективность бизнеса. А также поможет нам сохранить и приумножить традиции качественного и своевременного выполнения строительных проектов любой сложности»,

Финанз

сообщение

Веселый понедельник

- 10 апреля 2018, 01:04

- |

Ну что же, сегодня веселый понедельник. Т.к. я не гуру, никого учить жизни я не собираюсь, всего лишь расскажу о своем скромном жизненном путе.

Начну с того, что с баксом мои отношения за последние 3 года складывались относительно удачно. В 2014 году я покупал бакс где то по 45..48, и потом продал часть в районе 70. Тупо наличку. Я тогда еще даже близко не торговал на бирже. Не то, чтобы много бакса покупал, но психологически было комфортнее, что часть денег в валюте, и что я что-то заработал на резкой смене курса.

Потом, уже в 2016 году, я снова начал переводить рубли в доллары, примерно по 65...67, ожидая новую волну девальвации. И продолжал понемногу докупать в 2017 и 2018м году. Опять же, не всё, что нажито непосильным трудом, только примерно четверть сейчас в валюте.

Также, около четверти сбережений, у меня на бирже. В портфеле большую часть я держу в облигациях. Акций на начало понедельника было процентов 35..40.

Что-то понемножку я в марте продавал, но не сильно. Алроса, Юнипро, Мосэнерго, ФСК, спекулятивно часть продавал, с мыслью если будет пониже еще докуплю.

( Читать дальше )

Мостотрест - взгляд на годовой отчёт РСБУ и мысли о дивидендах

- 30 марта 2018, 12:49

- |

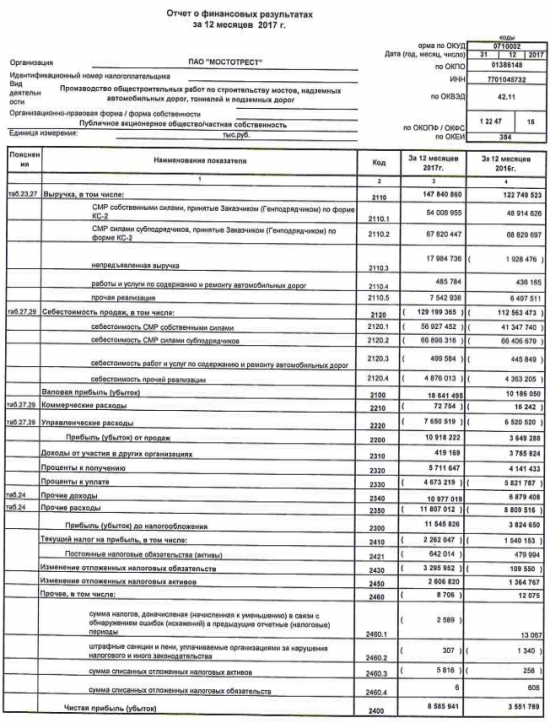

Рассматривая отчёт Мостотреста по РСБУ за 2017, держал в уме вопрос: сможет ли компания с полученной мегаприбыли выплатить мегадивиденды. В ходе анализа появились сильные сомнения.

С одной стороны, отличные финансовые результаты. Подросла выручка и сильно выросла чистая прибыль, с 3,5 до 8,5 млрд. С другой стороны, анализ баланса и денежных потоков вызывает вопросы.

Баланс. Сильно выросла дебиторская задолженность (с 40 до 72 млрд), в ставнении с чистой прибылью всего в 8,5 млрд это серьёзная сумма. Заглянул в предыдущие отчёты – раньше дебиторка была на порядок меньше (5-10 млрд). Просроченная дебиторка как была 10 млрд, так и осталась. Плюс резерв по сомнительным долгам подрос почти на 1 млрд и составил почти 6 млрд. Учитывая специфику отрасли, в этом вижу достаточно большие риски. Вместе с дебиторкой выросла и кредиторская задолженность, с 71 до 82 млрд, и что совсем нехорошо – кратно выросла просроченная кредиторка – с 1 до 4 млрд. Нет денег для своевременной оплаты подрядчикам? Долг растёт. Займы выросли с 13,5 до 21 млрд, причём это в основном банковские кредиты.

( Читать дальше )

Мостотрест - чистая прибыль за 20017 г по РСБУ выросла в 2,4 раза, до 8,586 млрд рублей

- 29 марта 2018, 17:37

- |

Продажа Мостотреста Ротенбергу найдет позитивное отражение в динамике акций

- 21 февраля 2018, 12:19

- |

Бизнесмен Аркадий Ротенберг заинтересован вновь войти в капитал Мостотрест, сообщил Интерфаксу его представитель. «Аркадий Ротенберг заинтересован во вхождении в капитал ПАО Мостотрест в связи с возможным выходом из капитала компании одного из ее акционеров», — сказал он. По его словам, интерес к вхождению в капитал продиктован расширением компетенций компании в инфраструктурном строительстве.

Желание А. Ротенберга купить акции Мостотреста должно найти позитивное отражение в динамике акций компаний. Текущая капитализации Мостотреста составляет 41,7 млрд руб., а фонд Благосостояние владеет около 94,2% акций компании. Покупка пакета выше 30% будет предполагать оферту другим акционерам по цене сделки, либо по средней цене за 6 мес., либо исходя из оценки независимым оценщиком.Промсвязьбанк

Новости компаний — обзоры прессы перед открытием рынка

- 21 февраля 2018, 09:32

- |

«Русал» и «Интеррос» выходят к барьеру. Стороны все ближе к «дуэли» за долю в «Норникеле»

Начавшийся 16 февраля конфликт в ГМК «Норильский никель» все-таки переходит в акционерную войну. Как и предполагал “Ъ”, «Русал» Олега Дерипаски (27,8% ГМК) готов запустить «русскую рулетку», чтобы вместе с партнерами выкупить у «Интерроса» Владимира Потанина 30,4% «Норникеля» за $12–15,4 млрд, то есть с премией до 64% к рынку, или продать свой пакет еще дороже. При этом «Интеррос» и Crispian Романа Абрамовича требуют от «Русала» в Высоком суде Лондона залог в $500 млн, а алюминиевая компания начала резко критиковать менеджмент «Норникеля» во главе с господином Потаниным. Если «дуэль» состоится, отмечают аналитики, профинансировать ее можно будет только с привлечением госбанков. (( Читать дальше )

Мостотрест - Ротенберг рассматривает возможность обратного выкупа компании

- 20 февраля 2018, 14:27

- |

Представитель господина Ротенберга:

«У нас есть информация, что один из акционеров компании планирует выход из бизнеса. “Мостотрест” — это одна из ключевых компаний, которая реализует проект транспортного перехода через Керченский пролив. Интерес к покупке доли в активе логичен с точки зрения наращивания компетенций в сфере строительства инфраструктурных объектов».

Коммерсант

Аркадий Ротенберг рассматривает возможность обратного выкупа компании «Мостотрест».

- 20 февраля 2018, 14:07

- |

Как стало известно “Ъ”, Аркадий Ротенберг рассматривает возможность обратного выкупа компании «Мостотрест», проданной три года назад НПФ «Благосостояние». Представитель господина Ротенберга пояснил “Ъ”: «У нас есть информация, что один из акционеров компании планирует выход из бизнеса. «Мостотрест» — это одна из ключевых компаний, которая реализует проект транспортного перехода через Керченский пролив. Интерес к покупке доли в активе логичен с точки зрения наращивания компетенций в сфере строительства инфраструктурных объектов».

Бизнесмену принадлежит «Стройгазмонтаж», который в январе 2015 года стал генподрядчиком строительства Крымского моста. «Благосостояние» приобрело 38,63% «Мостотреста» у структур семьи Ротенбергов через несколько месяцев после этого, в апреле 2015 года, сумма сделки оценивалась примерно в 10 млрд руб., к середине 2017 года, по данным НПФ контролировал 94,2% мостостроительной компании.

www.kommersant.ru/doc/3554776?utm_campaign=push&utm_source=kommersant

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал