новости рынков

Как это было в 2007-2008 ?

- 29 сентября 2019, 11:18

- |

сем привет!

Тут спрашивали как провели свой 2008 год? Я сдавал чтение на скорость после 4 класса и перешел в 5 :)

Естественно, что творилось на рынке я и знать не знал...

Однако, пережить в рынке 2007-2008 год, я считаю, очень серьезным опытом. Хорошо, что мы живем не в каменном веке и у нас есть такое чудо как «интернет»

Да, вернуться физически в 2007 интернет нам пока что не поможет, однако, можно восстановить все происходящие события тех времен.

Вернуться в светлый 2007 и не очень светлый 2008, может нам помочь архив событий за эти года. Для всех тех, кто не был на рынке в 2007-2008 годах, это отличная возможность понять, смогли бы они выйти «на хаях» и зайти «на дне», даже можно проверить на каком именно дне, человек бы затаривался бы «на все»

Просмотрев выпуски деловых новостей за 2007-2008 год, я понял, что это очень ценная для инвесторов с точки зрения опыта информация. Поэтому не поленился и сделал склейку для всех. Этакий симулятор кризиса 2007-2008 года.

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 39 )

Частных инвесторов списывают со счетов

- 02 июня 2019, 01:31

- |

О том, что Министерство финансов предложило обсудить вопрос об отказе от первого типа индивидуальных инвестиционных счетов (ИИС типа А), рассказал на прошлой неделе заместитель министра финансов Алексей Моисеев на конференции, организованной Национальной ассоциацией участников фондового рынка (НАУФОР).

Стоит отметить, что именно ИИС типа А были наиболее популярны у инвесторов – они позволяли получить налоговый вычет с суммы вложенных средств, не превышающей 400 тыс. рублей. Или, говоря по-другому, вернуть уплаченный в течение года 13-процентный НДФЛ с вложений на сумму до 400 тыс. руб. – то есть получить от государства до 52 тыс. руб. в год.Второй вариант ИИС – типа Б – также предполагает налоговую льготу: освобождение от подоходного налога с дохода, полученного от инвестирования; вложения при этом не могут превышать 1 млн руб. в год.

( Читать дальше )

Продолжение роста на малых объемах

- 06 февраля 2019, 09:24

- |

Российский фондовый рынок по итогам торгов вторника вышел из консолидации уверенным ростом, объем торгов существенно ниже среднего, индекс МосБиржи 2547,27 (23,75 0,94%), индекс РТС 1223,48 (12,33 1,02%). Российский рубль по итогам торговой сессии продемонстрировал разнонаправленную динамику, на рынке ОФЗ зафиксирован рост. По сообщению Росстата доля среднего и малого бизнеса в ВВП России в 2017 году составила 21,9%.

Американский фондовый рынок так же продемонстрировал рост, индекс DOW 30 25411,52 (172,15 0,68%), индекс S&P 500 2737,70 (12,83 0,47%). Фьючерс S&P 500 на открытии торгов среды торгуется в слабом плюсе. Индекс деловой активности в сфере услуг США в январе снизился сильнее ожиданий экспертов, достигнув минимальных значений последних 6 месяцев. Д. Трамп на ежегодном обращении к нации вновь указал на необходимость строительства стены на границе с Мексикой и важность двусторонних переговоров с Китаем.

( Читать дальше )

Утренний комментарий к финансовым рынкам на 15.01.2019

- 15 января 2019, 10:34

- |

— Банк России возвращается на валютный рынок для пополнения резервов в рамках бюджетного правила, что должно негативно сказаться на рубле.

— После угрозы Трампа в адрес Турции, перспективы развивающихся рынков оказываются под большим вопросом.

— Сегодня в парламенте Великобритании состоится голосование про Brexit. Изначально было очевидно, что проект соглашения с ЕС поддержки не найдет, однако несмотря на укрепляющийся фунт, его продажа к доллару может стать отличной спекулятивной идеей.

— Индексы США из-за неудовлетворительной статистикой по торговле в Китае, вчера снизились до 0,5%-1%.

— Созданы все условия для позитивного открытия Индекса Мосбиржи: азиатские площадки в плюсе, растет нефть.

— Газпром добился рекордных цифр по экспорту газа (201,7 млрд. куб.м.), на фоне чего акции компании способны продолжить спекулятивный рост в ближайшие дни.

Более подробный отчет по ссылке: https://clck.ru/F3Y3S

Конгресс США рассматривает регулирование Big Tech в 2019 году

- 06 января 2019, 14:04

- |

Ожидается, что Конгресс США предпримет новые усилия по разработке правил для крупных технологических компаний с акцентом на более жесткое соблюдение конфиденциальности и защиты данных.

Волна скандалов с данными, которые обрушились на Facebook и другие онлайн-платформы, вызвала растущие призывы к действиям со стороны законодателей, которые стремятся обуздать злоупотребления использованием частной информации и дать потребителям больше ясности.

Примечательно, что большинство технологических компаний обещают добровольно принять новые правила, чтобы установить единый стандарт в США, следуя широкому набору правил, который вступил в силу в Европейском союзе в 2018 году.

Федеральные правила могут препятствовать применению законодательства, принятого в Калифорнии, которое было смоделировано в соответствии с Общим регламентом ЕС о защите данных (GPDR).

«Будь то большая технология или маленькая технология, нравится это или нет, 2019 год будет годом регулирования», — сказал г-н Дуг Клинтон из инвестиционной компании Loup Ventures в своем недавнем сообщении в блоге.

( Читать дальше )

Bitcoin "НУ НАХЕР" Отец......

- 20 ноября 2018, 16:09

- |

ЧТО же будет кто то скажет????

Интересность Новостей

- 19 ноября 2018, 12:13

- |

Индекс доллара сохраняет вектор, но находит 97.5. Фундаментальные факторы по-прежнему сопутствуют росту американской валюты, технические же определили очередную коррекцию и теперь от ключевой цены на 97.5. Вот уже в случае преодоления сопротивления на 97.5 выше, пожалуй, нас ждёт только отметка 100. Сейчас единственный вопрос готова ли цена уже на старте недели возобновить рост или всё же придётся вновь сходить до 95.6

Новости и итоги за 13.11.18

- 14 ноября 2018, 12:17

- |

Логичное отступление от 97.5 по DX.

Сценарий обзора от 13/11/2018 воплотился в реальность, а индекс доллара испытал очередное сопротивление на 97.5. Вероятнее всего, что теперь либо потребуется ряд дней на консолидацию или же коррекция может стать более глубокой. Сейчас внимание за ценой 96.8 (рис.1).

Евро к доллару корреляционно с отметкой 96.8 приходит на ретест 1.13. Здесь также не приветствую варианты спешки, чаще на надёжную консолидацию уходит дольше времени (рис.2). К слову, одно из «убивающих» депозит трейдера качеств – это спешка, боязнь опоздать в «уходящий поезд» ценового движения. В итоге получается и вход поспешный, и точка входа не из лучших. Поэтому да, инструмент действительно может уйти без трейдера, но как по мне, то лучше выждать более консервативные и уверенные моменты.

Британский фунт по-прежнему «крутится» вокруг новостей по переговорам Брексит. Очередные договорённости и цена тут же стартует на укрепление от 1.284 до 1.302 (рис.3). Очень напоминает историю с долларом США и фондовыми индексами, то на событиях с КНДР, то торговые войны с Китаем, Мексикой и Канадой. Складывается впечатление, что попросту позитивные новости учитывают, но волатильность создаётся вбросом из новостной ленты.

Политическое влияние больше всего сказалось на нефтяных котировках и больше даже не на сокращении спроса, а временном увеличении добычи под страхом санкций относительно Саудовской Аравии. Технически цена не выдерживает ни 72.2, ни 69.55, ни даже локальную 66.5. Если панические продажи и далее продолжатся, то ближайшей целью может стать район 61 (рис.4).

Золото также входит во многие сырьевые ETF, к примеру GSG ETF. Поэтому не только фундаментальные факторы воздействуют на золото, как низкий уровень инфляции или нынешний этап роста процентных ставок в связи с чем доходность по облигациям будет привлекать инвесторов, а не бездоходный по своей сути «жёлтый металл». Дополнительно распродажа GSG (рис.5), куда энергосырьё входит на 55.47%, тащит также за собой и золото, даже составляющее не более 5% в структуре ETF-а. Но это совокупное давление и с фундаментальной стороны, и с технической стороны.

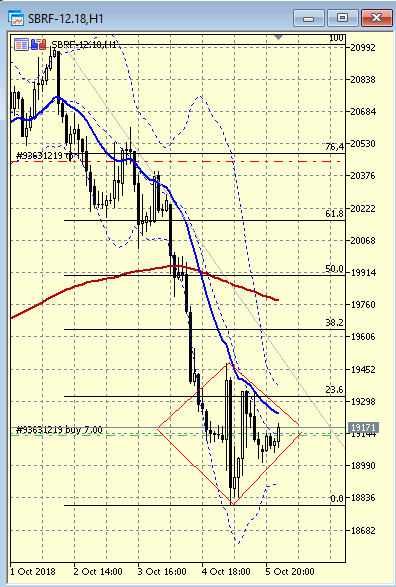

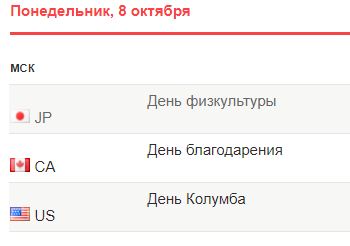

РБК ТВ, только что ... В США заморожены личные активы Дерипаски ...

- 08 октября 2018, 09:30

- |

блин… а я Сбер купил перед закрытием ...

А я то думал, день будет спокойный… Мир отдыхает ... никто бежать из наших акций не будет… а может так и будет… может это уже никого и не беспокоит… будем посмотреть на открытие и как далее будет ...

( Читать дальше )

Болтон: США не станут вводить санкции против РФ, если не будет вмешательства в выборы

- 24 августа 2018, 06:44

- |

Соединенные Штаты не станут применять какие бы то ни было новые санкции в отношении России, если посчитают, что Москва не вмешивается в американские избирательные процессы. Об этом заявил в четверг помощник президента США по национальной безопасности Джон Болтон, с которым провел переговоры в Женеве секретарь Совета безопасности (СБ) России Николай Патрушев.

«Не будет никаких новых санкций, если не будет дальнейшего вмешательства [в ход выборов в США]», — подчеркнул Болтон. Это его высказывание процитировало информационное агентство Associated Press, которому, по его свидетельству, Болтон дал интервью в постоянном представительстве США при Отделении ООН и других международных организациях в Женеве в перерыве «между утренней и дневной встречами» с Патрушевым. Агентство не уточнило, когда именно советник американского лидера произнес эти слова — в интервью или в ходе пресс-конференции по итогам переговоров с руководителем СБ России. Болтон также отметил, что еще «предстоит определить», как стороны урегулируют ситуацию вокруг «прошлого вмешательства» в выборы в США.

Подробнее на ТАСС:tass.ru/mezhdunarodnaya-panorama/5485704

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал