облигации

Инвестиционный бюллетень ABTRUST для портфельного инвестора. Большие обновления

- 29 апреля 2019, 13:11

- |

Обновлен Инвестиционный бюллетень ABTRUST

В этом обновление добавлены два раздела:

1. Консенсус прогнозы. О них я писал несколько раз. С обновленными данными по текущим показателям цен их теперь можно использовать для оптимизации портфелей. (https://smart-lab.ru/blog/535191.php https://smart-lab.ru/blog/527218.php https://smart-lab.ru/blog/534364.php)

2. Два из трёх статистических индикаторов, на основании которых я принимаю решения по хеджированию свои позиций в акциях.

Теперь инвестиционный бюллетень включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Нетривиальный вопрос

- 29 апреля 2019, 10:17

- |

Теорию мы все знаем (надеюсь). А вот для формирования долгосрочного (более 10 лет) портфеля с периодическими выплатами этот вопрос более актуален и не прост.

Например, в рублевой зоне есть преф акции Сбера и ОФЗ

— гарантия купона по ОФЗ это хорошо, но размер купона чуть перекрывает инфляцию

— акции помимо дивидендов еще и растут — дивы дают доход, что увеличивается год от года, а курс отбивает инфляцию.

Так зачем покупать облигации в такой портфель?

Плохой симптом. Или пара слов по поводу поведения ЦБ РФ в лице его дочерней структуры «Брокерский дом «Открытие».

- 28 апреля 2019, 16:04

- |

Речь идет о сути и форме внесения изменений в условия договора обслуживания клиентов. См. «Подстава клиентам от брокера Открытие», https://smart-lab.ru/blog/536160.php, Брокер Открытие поднимает комиссию депо в 17 раз, https://smart-lab.ru/blog/536150.php ;

Что мы видим: изменение условий действующего (уже заключенного) договора предполагающие ухудшение его «потребительских свойств» (по крайней мере – для ряда клиентов) в сроки, которые никоим образом нельзя охарактеризовать термином «заблаговременно» («спасибо», что не «задним числом»).

Таким образом налицо попытка извлечения прибыли путем использования зависимого положения клиента (другой стороны договора). Т.е. «недобросовестности» действий БД «Открытие» (ну не конченные же они идиоты, в конце концов?).

Про «форс-мажор», которым можно было бы обосновать подобную практику ничего не сказано (у нас, в РФ и ЦБ РФ все так плохо, да?).

Есть мнение, что положение лиц с активами более чем в 20 млн.рублей даже улучшится. Но вот закавыка: опыт реальной жизни учит, что даже наличие таких (и более) сумм не предполагает их концентрации «в одной корзине». Скорее наоборот – соблюдения святого правила: «не более 1,4 млн.руб. в одних руках».

Р.s. Не могу сказать, что бы лично меня сильно ущемили, но опыт, скажем так, «взаимодействия с подведомственными ЦБ РФ организациями» — «напрягает» (ничего хорошего не сулит). Это то и беспокоит («веревку самим приносить или профсоюз обеспечит?» ©).

Повторюсь — речь идет о дочерней структуре ЦБ РФ, а не абы какой МФО (микрофинансовой организации) или «Азино три топора».

Как то так…

Р.s. обслуживающимся у других брокеров не рекомендую сильно радоваться. Как и надеяться на то, что в других местах (подведомственных м-м Набиуллиной) они спасутся. Почему? Догадаться не сложно.

вчера на конфе была тема про высокодоходные бонды....

- 28 апреля 2019, 09:53

- |

типа дают аж 14% в год в рублях...

ходим сюда и смотрим етф на высокодоходные баксовые бонды на корпоратив

etfdb.com/etfdb-category/high-yield-bonds/#etfs&sort_name=assets_under_management&sort_order=desc&page=1

доходность 6-8% в баксах легко… можно посмотреть структуру и состав каждого етф… там хорошая диверсификация по типам разных бондов… тот же HYG диверсифицирован по 950 разным компаниям… имхо доха приводится кривовато и к текущему году поэтому я бы проверил ее на финвизе или яхо финансе

...

но все это не особо интересно, т.к. есть EMB… там госгарантии...

и есть етф pimco — там краткосрочные займы… ипотека ...

и такое

finviz.com/screener.ashx?v=161&f=ind_exchangetradedfund&o=-dividendyield

как насчет 20% в баксах??? причем это не обязательно бонды… тот же amj например

....

эстеты могут купить етф и продать на него си… и иметь добавочный рублевый доход за счет контанги +7%...

кстати… там некоторые етф идут с встренным вторым плечом… поэтому можно продать си дважды 7+7 =14% сверху… т.е. 20% в баксах + 14% в си=+34% в год...

по многочисленным просьбам статья про бабулю

www.forbes.com/sites/brettowens/2017/06/22/how-this-grandma-is-living-off-387000-forever/?utm_source=yahoo&utm_medium=partner&utm_campaign=yahootix&partner=yahootix&yptr=yahoo#6ebafcb37b87

это вам не хомяк по-мелочевке тырить… бабка тарит по-крупному — забарывает по доходности сипи легко в разы… отдельно доставляет график...

кстати имхо российские бонды также уделывают инвесторов в акции

TraderOk прогнозирует прибыль

- 27 апреля 2019, 21:40

- |

Мы трейдерское сообщество TraderOk, среди нас есть аналитики, финансисты, инвесторы. Мы изучаем рынок, подмечаем особенности движения товаров и ценных бумаг, сравниваем, делаем выводы и зарабатываем на этом.

Наша специализация – выявление графических паттернов. Проще говоря, мы вычисляем закономерности в рыночной динамике. Далее, пользуясь статистическими методами, обоснованно вкладываемся в активы или продаем их.

У нас есть форум, чат и канал, а также бот-помощник, рассказывающий о торговых сигналах.

Новички и старожилыВ жизни сообщества участвуют как начинающие трейдеры, так и опытные. Мы лояльно относимся к новичкам:

- делимся опытом;

- помогаем с материалами;

- вовлекаем в совместное решение настоящих задач.

Отсутствие диплома не помеха для вступления: во все времена большинство трейдеров не имело специализированного экономического, финансового или математического образования. Самообучение – вот главный компонент, краеугольный камень трейдинга.

( Читать дальше )

Что делать в случае дефолта эмитента облигаций

- 26 апреля 2019, 15:36

- |

Достаточно полезная статья про дефолты на рынке корпоративных облигаций на постороннем ресурсе: yango.pro/blog/defolt-emitenta-chto-delat/ .

Но в статье есть концептуальная ошибка, аналогичная так называемой «ошибке выжившего»: утверждается, что по ВДО дефолтов меньше, чем по обычным облигациям. Это утверждение неверно, так как по ВДО все ещё впереди в связи с незрелостью этого рынка. Про «ошибку выжившего»: yandex.ru/turbo?text=https%3A%2F%2Fru.wikipedia.org%2Fwiki%2F%25D0%25A1%25D0%25B8%25D1%2581%25D1%2582%25D0%25B5%25D0%25BC%25D0%25B0%25D1%2582%25D0%25B8%25D1%2587%25D0%25B5%25D1%2581%25D0%25BA%25D0%25B0%25D1%258F_%25D0%25BE%25D1%2588%25D0%25B8%25D0%25B1%25D0%25BA%25D0%25B0_%25D0%25B2%25D1%258B%25D0%25B6%25D0%25B8%25D0%25B2%25D1%2588%25D0%25B5%25D0%25B3%25D0%25BE .

Кроме того, хотел бы обратить особое внимание на коммерческие облигации (особая часть «мусорных облигаций») — эмитент по закону не обязан давать никакой информации ни о своем финансовом положении, ни регистрировать какие-либо облигации. То есть, по сути это обычные векселя.

Утренний комментарий к финансовым рынкам за 26.04.2019

- 26 апреля 2019, 10:06

- |

• Частичную поддержку рынкам сегодня окажет выступление лидера Китая, который фактически подтвердил, что большая часть условий США для заключения торгового соглашения будет выполнена, в том числе вопросы по юаню, входным барьерам для иностранных компаний, а также импорту товаров.

• После закрытия отчитались Amazon и Intel. В первом случае можно говорить о значительном улучшении показателя прибыль на акцию. Результаты Intel, напротив, разочаровали. Локальный уход от риска продолжается, поэтому рассчитывать на активный рост индексов сейчас не приходится.

• Сегодня ЦБ РФ примет решение по ключевой ставке. Считаем, что она будет сохранена на текущем уровне, а комментарии регулятора во многом совпадут с прошлым пресс-релизом, что нейтрально для рубля.

• Акции X5 прибавили 5.53% после сильного отчета за 1 кв. – выручка выросла на 15.5%, EBITDA на 32.6%. Компания укрепляет лидерство в отрасли, поэтому потенциал роста бумаг сохраняется.

( Читать дальше )

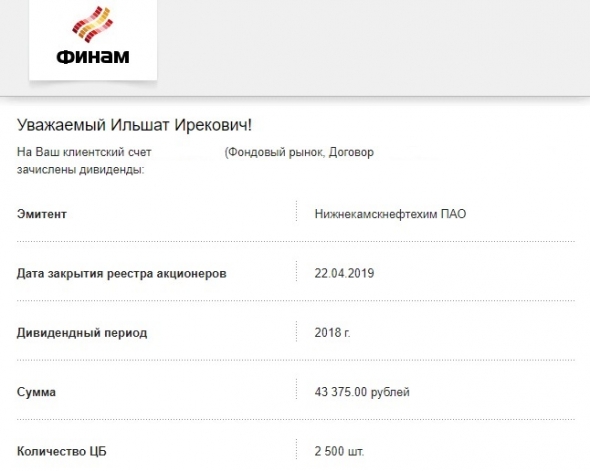

Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок.

- 26 апреля 2019, 07:58

- |

дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." title="Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." />

дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." title="Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." />Итак, завершился для меня апрель 2019 г., 154 месяц инвестирования в дивидендные акции РФ и облигации ОФЗ-ПД.

Алгоритм моих ежемесячных действий (1 раз в месяц).

1) Откладываю на счет 3 тыс. руб.

2) Покупаю дивидендные акции РФ по формуле Доходность>СтавкиЦБ. Доходность=Предполаг.Дивиденды/Текущая цена акции.

3) Акции не продаю 3 года, чтобы воспользоваться льготой по НДФЛ.

4) Использую связку ИИС+БС, делаю «переливания», чтобы возмещать 13% НДФЛ.

5) Все приходящие денежные потоки (дивиденды + купоны) реинвестирую, пользуюсь сложным процентом.

Проект называл Кубышка, так как деньги ни разу не изымал.

По состоянию на конец апреля 2019 г. в Кубышке активов на 3 млн.172 тыс. руб.

Дивиденды, полученный в прошлом году составили 235 тыс.руб.

Если разделить на 12 мес, условно получаем почти 20 тыс.руб. или 2 минимальные пенсии.

Цель на сегодня — продолжать инвестировать еще 15 лет, до выхода на пенсию (мне 50 лет).

( Читать дальше )

ЛИЧНЫЙ БЮДЖЕТ: распределение аванса за апрель 2019 г. ЧАСТЬ 2.

- 26 апреля 2019, 07:13

- |

Всем привет.

Этот пост является продолжением большого вчерашнего поста-распределения. Перейдем к сегодняшним темам.

Недавно задумывался по поводу того, что когда кончится кредит и будут удовлетворены ближайшие цели, то нужно будет корректировать модель инвестирования в акции. Я пришел к выводу, что не понимаю из чего складывается прибыль и дивиденды по многим акциям компаний энергетической отрасли. Баффет, например, не инвестирует в акции компаний, которых не понимает. Да, мы живем не в каменном веке и электроэнергия нужна будет всегда. Тем не менее, это всё так далёко от моего понимания, что я решил выделить те компании, которые как я считаю, хоть немного понимаю. Компании из списка ниже отвечают следующим критериям:

- Компания существует больше 10 лет;

- Компания получает прибыль обязательно в том числе и благодаря экспорту за рубеж (или входящим/исходящим инвестициям);

- Компания платит дивиденды более-менее стабильно в размере выше ставок по банковским депозитам на длинной дистанции.

( Читать дальше )

«Первый Ювелирный – Драгоценные Металлы» остановился на 116 миллионах

- 26 апреля 2019, 06:55

- |

В течение года компания разместила на бирже 2328 облигаций номиналом 50 тыс. рублей каждая. Таким образом, в обращении находится 61% зарегистрированного 190-миллионного выпуска (RU000A0ZZ8A2).

«ПЮДМ» привлекал средства по мере необходимости и остановился на 116,4 млн рублей ввиду нецелесообразности увеличения долга.

Финансовые итоги деятельности компании в 2018 году мы скоро представим в виде аналитического отчета. Что касается начала текущего года: в январе компания сохранила оборот на уровне 560 млн рублей, а в феврале он составил, несмотря на короткий месяц, рекордные 710 млн рублей.

Инвесторы оценили взвешенную и осторожную инвестиционную стратегию компании: облигации трейдера драгоценными металлами достаточно ликвидны во вторичном обращении, а средневзвешенная стоимость по итогам последних 6 месяцев составила около 101%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал