облигации

Обзор доходностей облигационного рынка России. Драма, антракт

- 15 февраля 2019, 08:06

- |

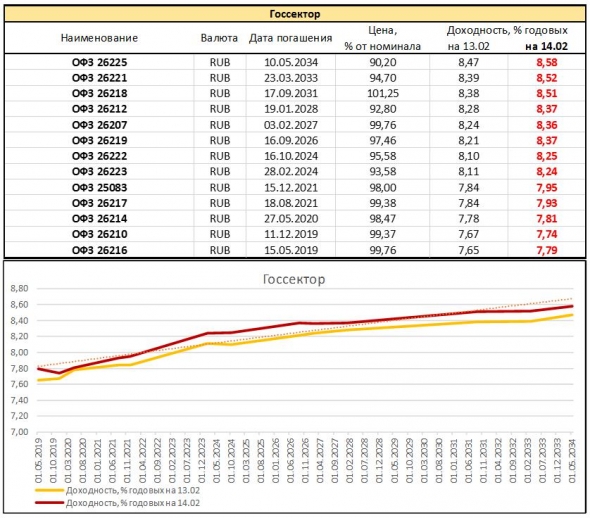

ОФЗ. Главная драма облигационного рынка на этой неделе. Как увидим ниже, возможно, и единственная. После заявления о потенциальных новых санкциях, возможно, и санкциях на госдолг России (пока не расшифровывается, на внутренний, внешний, новый или весь, на покупку или владение) индекс гособлигаций Московской биржи снизился на внушительный для облигаций 1%. Резонен вопрос: это коррекция или начало большого падения? По нашей оценке, первое. Наверно, коррекция ни на один день. Но, подумаем, что способно отправить российские госбонды в глубокий минус? Способны массовые продажи. Сами по себе, деньги на облигационном рынке и так дороги, пузыря нет. Откуда взяться массе продаж, когда почти 30 млрд.долл. уже покинули рынок в прошлом году? В общем, даже ограничения на новые покупки и даже на владение российскими ОФЗ на сегодня не особенно страшны рынку. Потому, не призывая покупать здесь и сейчас, тем не менее, не считаем, что здесь и сейчас нужно продавать.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 10 )

В 2018 году букмекеры России оказались в 2,3 успешнее участников рынка ценных бумаг

- 14 февраля 2019, 21:41

- |

— нет .

— а он есть.

В 2018 году российские букмекерские компании привлекли 1,15 трлн рублей от россиян. Это в 2,3 раза больше всех средств россиян, пришедших на рынок ценных бумаг в 2018 году.

Вовлеченность россиян физлиц в отечественный фондовый рынок творит чудеса. Все эти рассуждения про ИИС, ПИФ, ETF, ИДУ, а также будущие проекты ИПК можно сейчас засунуть в долгий ящик. Без изменения массового сознания россиян к накоплению и инвестированию никаких качественных денег на фондовый рынок не придет. Народ погряз в желании быстро срубить куш на халяву, не прилагая усилий. Отсюда и любовь россиян к лотереям, финансовым пирамидам и прочей экзотике, которая в нормальной экономике имеет размеры на порядки меньше чем фондовый рынок.

Имеющий место дисбаланс в предпочтениях россиян явно не в пользу инвестиций и фондового рынка.

Облигации (ОФЗ) надежный инструмент или путь к обнищанию?

- 13 февраля 2019, 09:27

- |

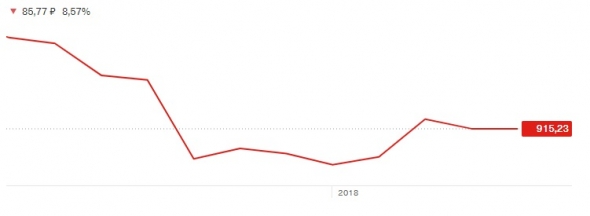

Как-то год назад просматривал на просторах ютуба видео, в котором человек с пеной во рту кричал о том, как раскупают облигации федерального займа. О том, как новые выпуски раскупаются как горячие пирожки. Давайте посмотрим на примере одного такого инструмента как надежно стригут купоны наши инвесторы ОФЗ. Перед нами ОФЗ 26225. Дата начала размещения 21.02.2018 года, номинал 1000 рублей. Итак, инвестор пришел, положил свои денежки на 1 год и собирает купоны в чемоданы. Доходность 7,25%. Итого, что мы видим по итогам года. Облигация стоит уже не 1000 и не 990, а 915 рублей. То есть +7,25% (купон) — 8,5% движение вниз, Результат МИНУС 1,25% за 1 год. Спасибо нашему государству за то, что подарил нам 7,25%, ведь это больше чем депозит в банке, гарантированный АСВ.

Ну конечно, можно утверждать, что вы все равно сдадите облиги по оферте. Да, сдадите. Через 15 лет. В 2034 году. Спекулятивная составляющая в таком инвестировании была в надежде на то, что учетная ставка продолжит снижаться. И можно будет длинные облигации сдать даже дороже 1000 рублей, при этом получив купон. Но этого не произошло. При повышении учетной ставки длинные облигации теряют свои позиции.

( Читать дальше )

ПАО «ЧЗПСН-ПРОФНАСТИЛ» ИНФОРМАЦИЯ!!

- 12 февраля 2019, 21:15

- |

Плюсаните кому не жалко чтобы в топе было, мне действительно нужна информация.

Спасибо!

Инвестиции для начинающих.

- 12 февраля 2019, 11:34

- |

Когда говорят, что инвестиции — это для богатых, люди ошибаются. Сделать свое первое вложение в доходные инструменты может каждый из нас. Другое дело, что не все виды инвестиций подходят для начинающих.

Чем выше доходность, тем больше риск потерять большую часть вложений или даже все. Поэтому для начала можно ограничиться банковскими вкладами и облигациями. Уже в дальнейшем можно переходить к акциям и прочим высокодоходным ценным бумагам и металлам.

Банковский вклад

Пожалуй, он является наиболее популярным у населения способом инвестирования средств. И первое что приходит на ум обывателю, когда встает вопрос: «Что делать с лишними деньгами». Деньги хранятся на специальном счете в банке. Договором определяется срок хранения, а также размер процента, который в виде дохода получает вкладчик. Эта прибыль не берется ниоткуда. Банк все время действия вклада использует эти деньги, выдавая кредиты. Причем под более высокий процент, чем затем платит вкладчику. Разница составляет прибыль банка.

( Читать дальше )

Субординированные облигации - как определить?

- 11 февраля 2019, 21:31

- |

Коллеги, подскажите пожалуйста, на каких ресурсах можно достоверно проверить — относится облигация к субордам или нет?

Исходя из того, что произошло с облигациями МИБ, — к cbonds доверие как-то подЪупало :)

Или же это исключение, и в 99% случаях cbonds показывают верную инфу?

UPD: Интересует вариант «простого» поиска, т.е вводим идентификатор облигации -получаем набор признаков, в т.ч. «суборд» или нет. Про проспект эмиссии я знаю :)

Доверчивым трейдерам, новичкам и робототорговцам.

- 10 февраля 2019, 22:24

- |

Чем бумаги лучше денег на счете?! (при условии что брокер/банк у Вас — абсолютно честный и сдох просто потому, что пришло его время...)

В этом случае, если Вы сидите в бумагах, то при отзыве лицензии у банка — не попадаете ни в какую очередь и где-то через пару недель Временная «отпуливает» Вам эти бумаги куда укажете...

НО!

Уповать на этот исход особо не рекомендую, ибо брокер имеет Вас с Вами «Регламент услуг по брокерскому обслуживанию», где написано, что он (брокер) вправе юзать Ваши бумаги на остатке в конце дня. Таким образом, брокер, готовящийся к «отлету» собирает по всем клиентам позу по бумагам (особенный привет — инвесторам с бондами/ОФЗ, кто купил и вечно сидит) и отдает ее в РЕПО (в любое… желательно междилерка… но можно и в ЦК). Получает деньги — и выпуливает их, к примеру, покупкой евробондов или говно-евробумаг. И все… Регулятор/санатор/МВД…

( Читать дальше )

«О кризисе скором замолвите слово». Обобщение.

- 09 февраля 2019, 13:30

- |

Во первых строках: «кризис» (точнее «тема кризиса») — благодарная тема для заработка. Ужастик, чоуж. Поэтому «магедонщикам» (Левченко & Со) несть числа. Который год. И кризис, несомненно, будет. Он (повторюсь) «неизбежен как крах капитализма» ©. Ибо.

Но, «есть одно «но»» (здоровья, бодрости, силы досточтимому Нассиму Николасу)! Настоящий, а не «так себе» («технический») кризис случится вовсе не таким, каким его ждут и прогнозируют. Именно потому, что его ждут и прогнозируют. И набирают во все центробанки мира лучших специалистов по борьбе с тем, что прогнозируют. Поэтому смешны (раздражают) заунывные (но темпераментно поданные) рефрены аналитиков про то, что «никогда» (-дцать лет) «не было» «такого сочетания факторов/трендов, цифр, показателей и т.п.», что «очевидно свидетельствует»… Именно с этим то как раз и справятся. С издержками (что будет именоваться термином «коррекция»), но — справятся. И справляются. Ибо не дурнее «аналитиков». И доходы у них побольше. Словом, те, кто думают, что «камлание на стабильность» — чисто кремлевская фишка, сильно ошибаются. В современном мире много кто готов глотку (и не только) порвать супостату за покушение на стабильность (или ради стабильности). С одной поправкой — своего (!) электората. Вследствие того «джек пот», включающий такую опцию, как «долговые обязательства», скажем так — «склонен к увеличению».

Да, «обязательное уточнение»: все вышесказанное вовсе не «инвестиционная рекомендация», повод к набору рисков (акций/облигаций МММ, «Тантала» или ВТБ/ЛУКОйла какого, к примеру). Т. к. неотъемлемой опцией вышеуказанных специалистов по управлению активами является способность «высаживать пассажиров» (избавляться от балласта). Но! Без ущерба для стабильности (Молоха, Ваала и пр. «Уицилопочтли» наших дней). Высаживать будут. И — с разной степенью мастерства (вариант — «пенсионная реформа в РФ», потворство микрофинансовым организациям и т.п.). Высаживать будут балласт. Так что критерии отнесения к балласту являются куда более важными индикаторами, нежели «кривые графика за...». См., например, частную логику ув.Л.Морозовой: «Выбирайте компании, где мажоритарному акционеру нужны дивиденды». Касается не только РФ. «Глобализация-с», «Вашу Мать»....

Такие дела… Если что, то я о коррекции, пятничном росте NASDAQ, S & P и присвоении РФ инвестиционного рейтинга от Moody’s… И без труда можно набросать с десяток причин, как для роста, так и для падения фонды, как на кратко-, так и долго- срок....

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал