облигации

Решил освоить рынок облигаций! Скажите где можно прочесть какая та или иная облигация является субордом ? На сайте мос бирде не нашел и на rusbonds ru тоже ??? Где найти инфу подскажите хороший сайт ?

- 26 ноября 2018, 12:16

- |

- ответить

- ★2

- Ответы ( 13 )

Лёгкие и быстрые деньги на размещении облигаций. Палю Грааль! Часть 1

- 25 ноября 2018, 18:26

- |

По следам моего предыдущего поста.

Отвечая на вопрос читающего «Ну и чем же закончилась эпопея с размещением облигаций» отвечаю: «На настоящий момент (вечер воскресенья) чуть менее чем ничем, но, думаю, продолжение будет».

По поводу «палю Грааль». Небольшое лирическое отступление. Есть такая вещь как омоним — это когда слова пишутся одинаково, но обозначают разные вещи. Так вот слово «палить» имеет, по крайней мере, два смысла (по крайней мере те, про которые я знаю):

1. палить — это когда «раскрыть тайну»;

2. палить — это когда полить бензинчиком и поджечь.

В моём случае — второй вариант. Кстати, согласно легендам и преданиям Святой Грааль сделан из дерева, так что теоретически, если его полить бензинчиком и поджечь — то будет гореть, давая тепло. Но это так, тонкий британский юмор, основанный на игре слов. А если без британского юмора: нет никакого Грааля и лёгких денег, а если и есть, то не ты один такой умный, желающих на эти деньги кроме тебя — легион.

( Читать дальше )

23 ноября был выплачен пятый купон по биржевым облигациям ООО «Пионер-Лизинг» (идентификаторы на Московской Бирже: ПионЛизБП1, RU000A0ZZAT8).

- 23 ноября 2018, 12:01

- |

Облигации имеют купонную ставку 12,25% годовых, которая выплачивается ежемесячно и не облагается НДФЛ, так как с 2018 года Налоговым кодексом в отношении физ. лиц предусмотрено освобождение купонного дохода по биржевым облигациям от налога в пределах ключевой ставки Банка России, увеличенной на 5 процентов. При этом есть возможность предъявить облигации к выкупу эмитенту в течение каждого месяца по номинальной стоимости в течение всего срока их обращения (ежемесячная оферта). Наличие последнего условия позволяет держателям облигаций не зависеть от ценовой конъюнктуры на бирже и приближает данный выпуск по удобству инвестирования к банковским вкладам до востребования.

На сегодняшний момент в свободном обращении находятся уже более 80% от общего объема облигационного выпуска. Несмотря на то, что изначально в соответствии с Условиями выпуска полное размещение эмитент планировал завершить только через год с момента начала обращения – то есть до июля 2019 года, высокий спрос на данный инструмент позволяет говорить о том, что до конца текущего года с высокой долей вероятности будет распродан весь выпуск.

( Читать дальше )

Как вложить миллион рублей в ОФЗ?

- 22 ноября 2018, 16:05

- |

Последние несколько лет происходит приток денежных накоплений из банковских вкладов в инструменты с фиксированной доходностью – облигации. Чаще всего, бывшие клиенты банков выбирают альтернативу вкладам по надежности – государственные облигации. Кто – то для этого использует обычный брокерский счёт, кто – то более подкованный, такой инструмент как ИИС.

Почему так происходит?

Последние 4 года ознаменовали себя нестабильностью банковской отрасли (кроме, конечно же, государственных банков). От 50 до 100 банков лишают лицензии каждый год, огромный приток клиентов в ТОПовые государственные банки, несправедливое возмещение от Агентства Страхования Вкладов, вопросы по переводам перед отзывом лицензии, забалансовые вклады и многое другое, не позволяют полноценно доверять банковской системе. На фоне этого, вложения в ОФЗ (облигации федерального займа) выглядят невероятно интересно.

( Читать дальше )

Российский облигационный рынок. Феномен рыночной неэффективности устранен

- 22 ноября 2018, 10:55

- |

) — это Вам не депозит в Сбере или ВТБ.

) — это Вам не депозит в Сбере или ВТБ.Впрочем, длинные ОФЗ и субфеды — все еще интересны. Не верим мы в коллапсирующие сценарии. Ждем стабилизации, а затем и понижения ключевой ставки. Выиграют от этого именно длинные госвыпуски.

В долларовом секторе продолжаем придерживаться мнения о перспективности ВЭБа 20 для покупок. Да, банк инфраструктурный, не без греха. Но это госкорпорация. И пока Российская Федерация вне риска суверенного дефолта (утверждаем, что это именно так), покупать такие имена можно. Доходность под 6%, при погашении через 2 года — это ли не удача!

( Читать дальше )

Насколько оправдана стратегия купить высокорисковых облигаций?

- 21 ноября 2018, 13:21

- |

4 фактора, определяющие дефолт по государственным облигациям.

- 20 ноября 2018, 13:57

- |

«Существует три дороги к гибели: азартные игры — самая короткая, женщины — самая приятная и следование советам специалистов — самая надежная».

Шарль де Голль

Государство – самый надежный заемщик на нашем финансовом рынке.

Государственные облигации – самый лучший и удобный инструмент для консервативного инвестора.

Такие фразы часто встречаются в интернете, и также часто мы это слышим от наших аналитиков и брокеров. Но, настолько ли надежно наше государство в выполнении своих долговых обязательств? Давайте разберемся.

( Читать дальше )

Первичное размещение облигаций «Грузовичкоф»

- 20 ноября 2018, 12:02

- |

«Юнисервис Капитал» в каждом своем проекте участвует собственным капиталом при размещении – мы уверены в надежности наших эмитентов. Но ввиду того, что к нам продолжают поступать заявки на участие в первичном размещении второго выпуска биржевых облигаций компании «Грузовичкоф», дата которого назначена на 23.11, мы приняли решение выделить 3 млн рублей для частных инвесторов. Из них:

- 1,5 млн рублей будет предложено участникам непосредственно на первичных заявках (удовлетворение заявок произойдет в процессе очередности: кто первым подаст заявку, того объем и будет чей);

- 1,5 млн рублей мы продадим сразу после начала торгов (выставим в стакане котировку по минимальной цене покрытия комиссий в размере 100,17% от номинала).

В дальнейшем цена будет определяться рыночным спросом и предложением на вторичных торгах.

Информация о размещении:

Номер и дата выпуска: 4B02-02-00337-R-001P от 16.11.2018

( Читать дальше )

Философия инвестиций в рублевые облигации

- 20 ноября 2018, 01:19

- |

Наверно, стоит начать с того, зачем вам инвестировать в облигации вообще? На первый взгляд долговой рынок очень сложный (доходность к погашению, доходность к оферте, купонная доходность и текущая доходность – все отличаются друг от друга для одной и той же бумаги) и менее перспективный, чем рынок акционерного капитала.

Несмотря на это, я считаю, что у любого индивидуального инвестора часть портфеля должна состоять из облигаций. Думаю, вы согласитесь, что вкладывать все свои сбережения в акции, если не глупо, то очень рискованно. Вот вам мой пример: в феврале-июле 2017 года мой портфель потерял около 10% стоимости в результате затянувшейся депрессии на рынке. Уже за август-ноябрь я вышел в очень приличный плюс (больше чем на 10% от суммы в январе). Но в июле, на пике просадки, мне нужно было платить за отпуск и продавать просевшие акции тогда было бы очень больно.

А что если депрессия на рынке продлится не полгода, а три? И глубина ее будет не 10%, а 50%? Я понимаю, что пишу сейчас очевидные вещи, но повторение — это мать учения.

( Читать дальше )

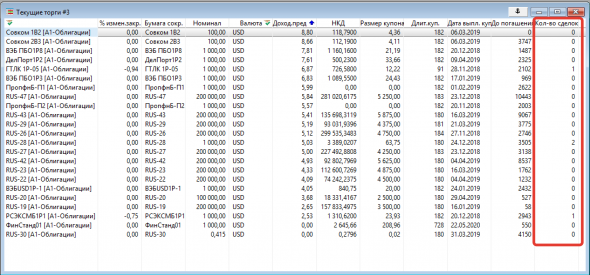

В чем смысл евробонодов при такой низкой ликвидности?

- 19 ноября 2018, 21:44

- |

За весь торговый день было совершено всего 4 сделки.

Конечно много больших лотов по $200000 и не каждый себе может позволить, но много и по $1000.

Доходность хорошая, почему никакого движения?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал