облигации

Новая облигация - ООО Легенда, доходность 14,7%

- 14 июля 2018, 23:19

- |

Девелопер входит в холдинг Legenda Intelligent Development, основан в 2010 году.

Выпуск первый в истории компании.

- 1 выпуск 001Р-01

- 2 млрд руб

- купон 14%

- размещение прошло 12 июля

- Организаторы: Альфа-банк, БКС Глобал, ИФК Солид

- владелец девелопера — некто Василий Селиванов

Средства от размещения выпуска будут направлены на частичное рефинансирование долга — таким образом долговые метрики компании остаются на комфортном уровне при снижении стоимости обслуживания долга

страничка с параметрами облигации:

https://smart-lab.ru/q/bonds/RU000A0ZZCV0/

создал форум облигаций Легенда.

Правда облигации у нас на форуме начинают обсуждать к сожалению только после дефолта, а не до:)

- комментировать

- ★2

- Комментарии ( 29 )

Что нужно для того, чтобы акции начали расти?

- 13 июля 2018, 17:37

- |

Компания завершает масштабные инвестиционные проекты, в дальнейшем будет снижение капитальных затрат и увеличение свободного денежного потока. Соответственно новые проекты и модернизация старых позволят ФосАгро снизить себестоимость и увеличить мощность производства удобрений, а также сократить операционные издержки, что в свою очередь приведёт к увеличению прибыли.

Время – оно всегда на стороне инвестора. Нужно время, чтобы компания заработала прибыль и отразила её в своей финансовой отчётности. В нашем случае с ФосАгро, увеличение новых мощностей приводит к росту производства удобрений, которые затем продают, в результате чего увеличивают выручку.

( Читать дальше )

Могут ли спреды Tbonds предсказывать кризисы?

- 13 июля 2018, 15:39

- |

В мире сферического коня (в котором всё абсолютно предсказуемо и ликвидно, а люди не обладают эмоциями) доходности 2 и 10 летних облигаций (конечно Tbonds US) должны быть равны.

Разницу в доходности может создать по сути два фактора.

- Жадность людей. В мире сферического коня нет никакой разницы какие облигации покупать. Любой абсолютно рациональный безэмоциональный инвестор брал бы ближайшие и спокойно перекладывался в следующее после погашения. Тогда спрос на более дальние можно было бы создать исключительно повышением процентной ставки, а график зависимости доходностей от времени скорее всего бы имел абсолютно линейную зависимость.

- Страх. Например страх, что не купив более дальние облигации по текущей ставке, а вложив в более короткие, что-то измениться и следующие короткие не будут давать такой же доход.

Оба эти случая хорошо известны в нашей рыночной клинике и описаны во многих, теперь уже классических трудах.

Как бы там ни было, получается: что жадность, что страх – создают неопределенность будущего, которая заставляет нас представить доходность облигации как сумму двух ставок:

( Читать дальше )

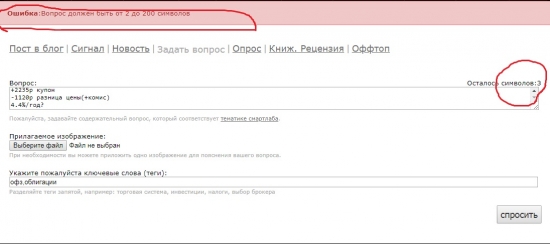

Смысл покупать облигации ОФЗ на примере 29011 (100шт)

- 13 июля 2018, 10:54

- |

Смысл покупать облигации ОФЗ на примере 29011 (100шт)

Теоретически в середине апреля купил их по 102.82 и сейчас продал по 101.82 (90 дней держал)

+2235р купон

-1120р разница цены(+комис)

-13 процентов налог

второй вариант расчета если кому интересно. Те же яйца

-1500 НКД продавцу в апреле (приблизительно)

+4000 НКД от покупателя сейчас

-1120 (разница цены с комиссией)

4.4%/год? С вычетами ИИС поинтересней может, но как аналог вклада — очень сомнительно.

Или я что-то не так посчитал?

Дюрация - смысл простыми словами

- 13 июля 2018, 10:08

- |

Нужно простыми словами объяснить человеку истинную суть дюрации облигации. На практическом уровне я понимаю что это, математическое понимание туманно. В учебниках все запутанно. После долгих размышлений я родил такое объяснение:

Дюрация показывает срок при котором будет достигнуто равновесие в дисконтированной стоимости выплаченных и предстоящих платежей.

Насколько оно верное?

95% из вас вымрет. Вы не конкурентны. Ты или в платформе - или мамант.

- 11 июля 2018, 15:19

- |

Что ты можешь противопоставить технолгическому радару?

Твое место на кладбище истории.

Ты не конкурентоспособен.

www.facebook.com/kolesnikov.andrey.3/videos/vb.100001138803450/1726326934081917/?type=2&video_source=user_video_tab

Повторю. Надеешься на пенсию — ты мамонт.

Пенсия как спецоперация

Я предлагаю принять идею создания своей собственной пенсии как спецоперацию, как бизнес-проект. как долгосрочный жизенный план.

У «морских котиков» ВМС США существует специальное упражнение: человеку связывают руки за спиной, связывают лодыжки и бросают его в бассейн глубиной 3 метра.

Его задача – выжить в течение пяти минут.

Первое правило парадоксально: чем больше вы пытаетесь удержать свою голову над водой, тем больше вероятность того, что вы утонете.

Второй урок немного более очевиден, но также парадоксален: чем больше вы паникуете, тем больше кислорода вам требуется, и тем выше вероятность, что вы потеряете сознание и утонете. Упражнение обращает ваш инстинкт выживания против вас же самих

( Читать дальше )

Кризис? Мы готовы

- 11 июля 2018, 11:44

- |

www.facebook.com/kolesnikov.andrey.3/videos/vb.100001138803450/1714435471937730/?type=2&video_source=user_video_tab

#КолесоВэфире #4 https://youtu.be/XsUYYnOqHCE Такой футбол нам нужен! Кризис на пороге? Пенсия как спецоперация

- 10 июля 2018, 07:26

- |

#КолесоВэфире #4

В этой передаче: Такой футбол нам нужен! Кризис на пороге? Пенсия как спецоперация

https://youtu.be/XsUYYnOqHCE

Такой футбол нам нужен! (Хоть сборная России уступила сборной Хорватии по пенальти в матче 1/4 чемпионата мира, болельщики после матча скандировали: МО -ЛОД-ЦЫ

Кризис на пороге? Финансовые рынки нервничают, глобальные торговые войны могут отправить фондовые рынки в глубокий ступор похлеще 2008 года.

Пенсия как спецоперация. Я привел пример тренировок морских котиков ВМФ США как аналогию с нашей быстроменяющейся жизнью.И Предлагаю посмотреть на пенсионную реформу немного шире. Но с другой стороны сугубюо индивидуально. применить ее лично к себе.

( Читать дальше )

Digomi: Бондовый хедж

- 09 июля 2018, 16:27

- |

Очевидно, большинство инвесторов с целью приумножения капитала вкладываются в акции. Соответственно, надо искать инструменты, которые будут расти при кризисе или на фоне общей паники. Сегодняшнюю статью посвятим хеджированию рисков путем операций на долговом рынке.

Сразу скажем, идея долларовая, и это хорошо. Как правило, самый банальный вариант хеджа рублевой доходности — покупка бакса. Вспомните потрясения последних лет на российском фондовом рынке — почти все они сопровождались ростом курса доллара.

Итак, основа — рост процентных ставок. Мы видим, что в США начался цикл ужесточения монетарной политики. Значит, американские Treasuries должны будут расти в доходности, это не секрет. Они уже это делают — с середины 2016 года доходность десятилеток выросла почти вдвое. Конечно, можно попытаться заработать и на этом, ведь ставки будут расти и дальше. Существует ETF c тикером TMF, который повторяет динамику цены 20-летних Treasuries, но с тройной динамикой. То есть если базовый актив падает на 1%, TMF упадет на 3% и наоборот. С максимумов 16 года TMF упал чуть менее чем на 40%, что даже с учетом 2%-ных дивидендов и комиссий за маржиналку даст приятный результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал