облигации

Доходы граждан, полученные в результате изменения курса валюты, при продаже облигаций будут освобождены от НДФЛ

- 19 июня 2018, 14:51

- |

Хочу написать о некоторых поправках, которые планируется ввести в Налоговый кодекс. В частности, это касается нашего «родного» НДФЛ, о котором я так часто люблю писать.

Не знаю, можно ли тут прикрепить документ, у меня пока не получается и я дам ссылку, чтобы вы смогли скачать документ (это законопроект № 481297-7 с пояснительной запиской к нему).

Суть следующая — на рассмотрении в Госдуме находится законопроект № 481297-7 «О внесении изменений в статьи 210 и 214.1 Налогового кодекса Российской Федерации». Согласно данному проекту, от НДФЛ будут освобождены доходы физлиц, получаемые в результате изменения курса иностранной валюты при реализации облигаций внешних облигационных займов.Как сообщается в пояснительной записке, законопроект направлен на создание благоприятных условий инвестирования в указанные облигации, обеспечивающих привлекательность перевода в российскую юрисдикцию зарубежных активов российских лиц.

Если вдруг ссылку нельзя ставить внутри данного поста, я уберу ее и постараюсь сделать фото с пояснительной записки, чтобы можно было прочитать информацию.

- комментировать

- ★8

- Комментарии ( 12 )

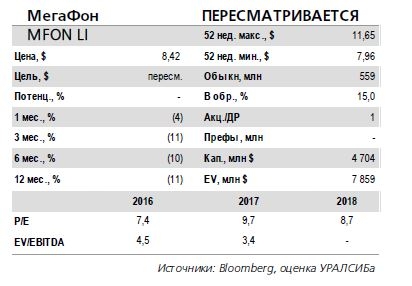

МегаФон. Прогноз результатов за 1 кв. 2018 г. по МСФО: ожидаем достаточно хорошую динамику

- 19 июня 2018, 10:07

- |

Рентабельность по OIBDA в телекоммуникационномсегменте может составить 39,1%.

В четверг, 21 июня, МегаФон (MFON LI – рекомендация пересматривается) представит отчетность за 1 кв. 2018 г. по МСФО. Мы ожидаем достаточно сильную динамику с учетом опубликованных ранее хороших результатов других операторов «большой тройки»: МТС (MBT US – ПОКУПАТЬ) и Veon (VEON US – ПОКУПАТЬ). В частности, без учета консолидации операций Mail.Ru, но с учетом консолидации результатов Евросети (сделка с Veon была закрыта в конце февраля) мы ожидаем, что выручка МегаФона увеличится на 8% (здесь и далее – год к году) до 80,7 млрд руб. (1,4 млрд долл.), а OIBDA – на 9% до 31,6 млрд руб. (555 млн долл.), что предполагает незначительное (на 0,1 п.п.) увеличение рентабельности по OIBDA – до 39,1%. С учетом консолидации операций Mail.Ru мы прогнозируем выручку на уровне 97 млрд руб. (1,7 млрд долл.) и OIBDA в размере 35,8 млрд руб. (630 млн долл.).

( Читать дальше )

ЦБ РФ оставил ключевую ставку без изменений

- 18 июня 2018, 10:02

- |

Нефть дешевеет на фоне опасений по поводу роста добычи.

Российские фондовые индексы в пятницу продолжили снижение под влиянием слабого рубля, падения цен на нефть и общего негативного настроя на развивающихся рынках. По итогам торгов индекс РТС потерял 2,1%, а индекс ММВБ – 0,7%. Совет директоров Банка России в пятницу оставил ключевую ставку без изменений на уровне 7,25%, как мы и ожидали. На предыдущем заседании совета в апреле ставка также была сохранена. При этом банк отметил, что баланс рисков до конца 2019 г. сместился в сторону проинфляционных рисков, поэтому требуется замедление перехода к нейтральной денежно-кредитной политике. Более того, на пресс-конференции, состоявшейся после заседания, председатель ЦБ РФ Эльвира Набиуллина не исключила повышения ставки в случае усиления рисков, а переход к нейтральной ДКП более вероятен в 2019 г. ЦБ прогнозирует годовую инфляцию на уровне 3,5–4% в 2018 г. и ее повышение до 4–4,5% в следующем году. Мировые рынки в пятницу оказались под давлением из-за роста напряженности в торговле между США и Китаем, а также разнонаправленных действий ФРС и ЕЦБ. Окончательное значение потребительской инфляции в еврозоне в мае, согласно опубликованным в пятницу данным, совпало с предварительной оценкой – 1,9% год к году. Тем не менее, несмотря на рост, ЕЦБ в четверг заявил, что ставки будут оставаться на текущих уровнях еще долго. Индекс Euro Stoxx 50 потерял 0,6%. Американский рынок в пятницу также оказался в красной зоне, индекс S&P 500 упал на 0,1%. Неожиданно слабая статистика промпроизводства в США и новый виток торгового противостояния США с Китаем негативно повлияли на рынки. Промпроизводство в США в мае снизилось на 0,1%, хотя прогнозировался рост на 0,2%. При этом темпы роста промпроизводства в апреле пересмотрены вверх на 0,2 п.п. до 0,9%. В прошлую пятницу США объявили о введении пошлин на товары из Китая, объем которых составляет 50 млрд долл., и, как сообщают СМИ, готовится второй список товаров на 100 млрд долл. Вполне вероятно, что и Китай в скором времени объявит об ответных мерах, что может вызвать продолжительную напряженность на рынке. Одним из ключевых событий на этой неделе станет саммит ОПЕК (четверг–пятница, 21–22 июня) в Вене. В ходе встречи картель и партнеры, в том числе Россия, будут обсуждать возможность повышения квот на добычу нефти в рамках сделки по сокращению добычи ОПЕК+, и их решение может стать важнейшим фактором, который определит дальнейшую динамику цен на нефть. Россия и Саудовская Аравия выступают за повышение квот на добычу ОПЕК+ на 1,5 млн барр. с уровня октября 2016 г., а Иран и Венесуэла выступают против роста добычи. Цены на нефть в пятницу резко упали и сегодня продолжают снижаться. Азиатские индексы этим утром движутся вниз, фьючерс на S&P500 заметно подешевел. Что касается российского рынка, то мы прогнозируем снижение его индексов под влиянием негативных настроений на мировых рынках и падения цен на нефть. Мы полагаем, что индекс РТС потеряет около 0,5%.

( Читать дальше )

Вопрос по облигациям

- 15 июня 2018, 08:42

- |

В связи с постоянным понижением ставки ЦБ РФ часть денег, которая лежит на депозитах, перестала генерировать доход. Присматриваюсь к облигациям. Кто что посоветует? Надежность ОФЗ конечно заманчива, но 7,1% это не очень большое отличие от банковского депозита.

Облиги банков выглядят не плохо, МКБ конечно слишком хорошо, что настораживает (12,25%). Что думаете по РХБ? Россельхозбанк, 09Т1 (суборд) — 9% выглядит вполне достойно.

Какие подводные камни есть? Буду рад любой информации по делу.

Производство золота показало лучший за 30 лет результат

- 14 июня 2018, 12:54

- |

В 2017 году отечественные аффинажные заводы выпустили 307 тонн золота. Такой результат можно назвать рекордом, ведь он сопоставим лишь с показателем 1988 года, когда было произведено 304 тонны. При этом 72% общего объема пришлось на «Красцветмет» – крупнейшее в России предприятие по переработке золота и единственный в стране производитель всех видов драгоценных металлов (платиноиды, золото, серебро). Слитки «Красцветмета» соответствуют мировым стандартам и включены в списки Good Delivery (высокое качество поставки) на Шанхайской, Лондонской, Токийской и Нью-Йоркской биржах.

В Красноярск привозят металлы на аффинаж из всех золотоносных регионов. Новым поставщиком завода стал «Первый ювелирный — драгоценные металлы» («ПЮДМ»). В мае компания заключила с Красноярским заводом цветных металлов им. В. Н. Гулидова первую сделку по продаже золота. Кроме того, ООО «ПЮДМ» подписало соглашения о намерениях с Новосибирским, Екатеринбургским и Приокским аффинажными заводами. Ранее трейдер уже передавал предприятиям выкупленный у ломбардов и населения лом золота на переработку, но небольшими партиями.

( Читать дальше )

"Дядя Дёнер" запустил собственное производство полуфабрикатов

- 13 июня 2018, 12:43

- |

«Я хочу иметь некую «вертикаль качества», где мы контролируем все этапы: закуп продуктов, разделку, заморозку, упаковку, хранение, доставку до точек. Это определенно работает в плюс и с точки зрения оптимизации расходов, и, что самое главное, с точки зрения вкуса», – отметил в интервью Антон Лыков, соучредитель компании «Дядя Дёнер».

Объем производства составляет 60 тонн в месяц, площадь производственного предприятия — более 1200 кв. м.

( Читать дальше )

Обновление портфеля 11.06.2018

- 12 июня 2018, 22:51

- |

Вчера закрыл позицию по фьючерсу Si-6.18 (Usd/Rub) по 62800 в связи с предстоящими на неделе заседаниями #ФРС и #ЦБ РФ. Доходность с учётом встроенного плеча на рынке #FORTS составила +8,45% за 17 дней.

Вчера закрыл позицию по фьючерсу Si-6.18 (Usd/Rub) по 62800 в связи с предстоящими на неделе заседаниями #ФРС и #ЦБ РФ. Доходность с учётом встроенного плеча на рынке #FORTS составила +8,45% за 17 дней.

( Читать дальше )

Спим ?

- 09 июня 2018, 12:13

- |

Ага, а 11 и 12 будем волосы рвать… и не только там....

Ну, всем удачи 13-го…

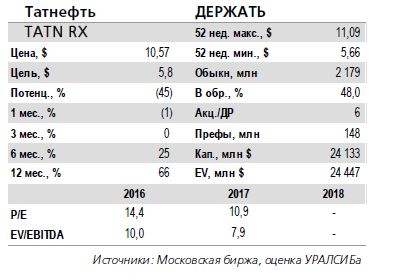

Татнефть: Результаты за 1 кв. 2018 г. по МСФО: EBITDA увеличилась на 18% год к году за счет роста цен

- 09 июня 2018, 10:15

- |

EBITDA выше ожиданий рынка на 3%.

Вчера Татнефть (TATN RX – ДЕРЖАТЬ, TATNP RX – ПОКУПАТЬ) представила отчетность за 1 кв. 2018 г. по МСФО. Выручка, за вычетом пошлин и акцизов, увеличилась на 13% год к году, но снизилась на 3% квартал к кварталу до 188 млрд руб. (3,31 млрд долл.), ниже консенсусного прогноза на 1,4% и нашей оценки на 7%. Показатель EBITDA, включая результаты банковских операций, но исключая прочие операционные доходы и расходы, вырос на 18% год к году и на 15% квартал к кварталу до 61 млрд руб. (1,08 млрд долл.). EBITDA превысила рыночный прогноз на 2,9%, наш – на 0,3%. Рентабельность по EBITDA повысилась на 1,3 п.п. год к году и на 5,2 п.п. квартал к кварталу до 32,5%. Чистая прибыль увеличилась соответственно на 18% и на 22% до 42 млрд руб. (0,74 млрд долл.), чистая рентабельность выросла на 0,9 п.п. год к году и на 4,7 п.п. квартал к кварталу до 22,3%. Чистая прибыль превысила рыночные ожидания на 4,3% и нашу оценку на 2,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал