облигации

народ в стакане за шаурмой уже в очередь встал

- 25 мая 2018, 10:49

- |

Облигации дядя денер

www.rusbonds.ru/ank_obl.asp?tool=141211

Посмотрим как разместятся :)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Расчёт простой доходности к погашению облигации (вопрос к знатокам)

- 25 мая 2018, 09:52

- |

Вчера в обращении появилась облигация Респ. Саха (Якут-10).

У неё постоянный купон 7,55% годовых, но при этом расчётная простая доходность к погашению ниже 6% при цене 100.32 (проверял на калькуляторах ММВБ и Русбондс).

Как так может быть, если выпуск в обращение попал только вчера?

Облигации и золото подскочили на фоне корейского хаоса и суматохи на рынке

- 25 мая 2018, 07:43

- |

С момента публикации минуток Феда золото вырвалось в лидеры, облигации немного обгоняют акции, а доллар и вовсе снижается…

( Читать дальше )

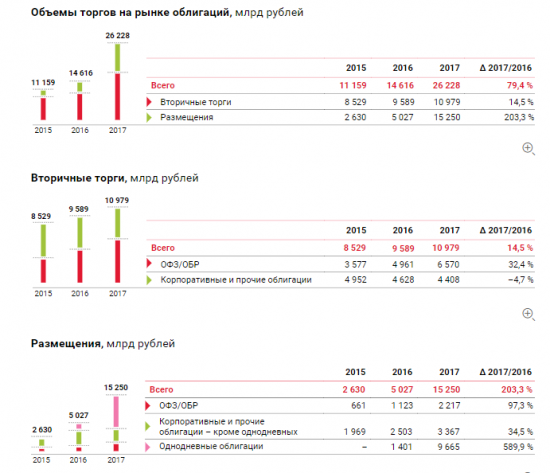

Годовой отчет биржи

- 25 мая 2018, 06:59

- |

report2017.moex.com/ru/review/markets/equity-and-bond-market

В акциях продолжилась стагнация, минимальный объемы.

Акциями никто не торгует, только распродают их. Индекс только на сбере вышел в рост, так бы болтались наверное на уровне 1500-1800.

Не удивлюсь, если и объемы 60-80% сделал сбер.

А вот в облигациях — ренессанс.

Размещения, конечно, кажется существенно выросли, но в основном за счет однодневных облигаций ВТБ :)

Хотя корпораты и ОФЗ по триллиону добавили.

На вторичных торгах корпораты подупали, а вот ОФЗ — хороший рост (видимо единственный инструмент у банков размещения краткосрочной ликвидности).

недаром биржа стимулирует размещение корпоративных облигаций — надо зарабатывать :)

выбрал список 3-го эшелона с хорошим купоном. На самом деле не так много.

хотя они торгуются, но в стакане, чтобы реально можно было купить — продать не так много бумаг, в основном скорее всего это организаторы выкупают, а потом продают или сами эмитенты (типа редсофт, СЗД). В основном стаканы пустые.

( Читать дальше )

Дядя Дёнер первичный выпуск бондов

- 24 мая 2018, 23:30

- |

Новосибирская компания ООО «Дядя Дёнер» размещает бонды (гос. рег. 4B02-01-00355-R-001P) в размере 60 мио. руб. со ставкой купона 14 % годовых. Бонды чуть больше 3 лет. Выпуск происходит в рамке биржевой программы выпуска в размере 300 мио. руб. рассчитанной на 50 лет. (http://ddener.uscapital.ru/documents/DD_program.pdf)

Но есть небольшие отличия от обычных бондов:

1. Номинал — 50 000 руб.

2. Купоны ежемесячные

3. Погашением идет в конце 3 месяцев по 33,33 %

4. Есть 3 поручителя

5. Определен представитель владельцев облигаций некий ООО «МОНОТОН»

Компания «Дядя Дёнер» основана в Новосибирске в 2009 году, управляет сетью кафе быстрого питания, в которых основу меню составляет шаурма. География сети: Новосибирск, Бердск, Искитим, Новокузнецк, Барнаул, Бийск, Томск, а также поселки Линево и Шерегеш.

Учередителями компании согласно данным ЕГРЮЛ являются: Антон Горестов, Антон Лыков и Антон Супрун (по 33,33% каждый).

( Читать дальше )

МТС. Финансовые результаты за 1 кв. 2018 г. по МСФО: OIBDA превзошла ожидания

- 24 мая 2018, 10:31

- |

OIBDA на сопоставимой основе увеличилась на 6,5% год кгоду.

Вчера МТС (MBT US – ПОКУПАТЬ) опубликовала достаточно хорошие финансовые результаты за 1 кв. 2018 г. по МСФО, которые превзошли ожидания в части OIBDA. Так, консолидированная выручка возросла на 3% (здесь и далее – год к году) до 107,9 млрд руб. (1,9 млрд долл.), оказавшись фактически на уровне прогнозов. OIBDA выросла на 24,6% до 52,1 млрд руб. (916 млн долл.), что в значительной мере отражает эффект от начала применения правил МСФО 9, МСФО 15 и МСФО 16. Без учета этого эффекта OIBDA выросла на 6,5% до 44,5 млрд руб. (782 млн долл.), превысив наш и консенсусный прогнозы на 3%.

Расходы на «закон Яровой» могут составить 60 млрд руб. запять лет.

Выручка от услуг мобильной связи МТС в Россиивозросла на 3,7% до 78,0 млрд руб. (1,4 млрд долл.). Продажи мобильных устройств увеличились на 16% до 13,1 млрдруб. (230 млн долл.). OIBDA компании в России выросла на 25,6% до 49,6 млрд руб. (872 млн долл.) при рентабельности49,1%. Чистый долг МТС на конец 1 кв. 2018 г. составил 204 млрд руб., что предполагает сохранение коэффициента Чистый долг/OIBDA на уровне 1,1. По итогам 2018 г. руководство компании ожидает, что выручка незначительно возрастет, а OIBDA останется на уровне прошлого года – до учета эффекта от применения новых стандартов МСФО (МСФО 9, МСФО 15 и МСФО 16), который может составить около +20 млрд руб. Капзатраты по итогам 2018–2019 гг. суммарно ожидаются в размере 160 млрд руб. При этом компания оценивает свои затраты на соответствие требованиям «закона Яровой» на уровне 60 млрд руб. за пять лет, что несколько выше, чем у других операторов «большой тройки» (из-за значительных объемов трафика ШПД-абонентов МГТС), но в целом является приемлемым уровнем.

( Читать дальше )

Налог на корпоративные облигации

- 24 мая 2018, 00:14

- |

Т.е выпущенные с 1 января 17 года.

Тут https://smart-lab.ru/q/bonds/order_by_yield/desc/ даты выпуска не нашел.

Еще интересны мнения по поводу облигации Мечела. Насколько они надежны? Доходность 11-16% годовых.

Может кто нибудь посоветует другие надежные облигации с подобной доходностью?

Облигации без налогов для физлиц

- 23 мая 2018, 13:54

- |

Короткие облигации

Если нужно припарковать деньги максимально ликвидно на случай просадок в акциях или под ближайшие траты, то смотрим облигации до года. В ОФЗ выбор не велик: 26208 под ~6% с погашением 27.02.2019 и 26216 под 6,5-6,7% с погашением 15.05.2019. Если хочется короткие ОФЗ, то лучший выбор ОФЗ 26216. Можно ещё половить Новсиб2013 с погашением 30.10.2018, где можно получить небольшую премию к ОФЗ.

Из негеосударственного есть ВЭБ ПБО1Р6 под 7,5%, но там уже совсем близкое погашение: 27.07.2018. Это если буквально ненадолго нужно припарковать деньги. Также в районе 0,1-0,2% пп. к ОФЗ можно забрать в ВТБ Б-1-1 с погашением 21.11.2018.

( Читать дальше )

Халык. Банк Результаты за 1 кв. 2018 г. по МСФО: прибыль существенно лучше ожиданий

- 22 мая 2018, 10:18

- |

За вычетом разовых факторов ЧПМ снизилась на 10 б.п. заквартал.

В пятницу Халык Банк (HSBK LI – ДЕРЖАТЬ)опубликовал финансовые результаты за 1 кв. 2018 г. по МСФО и вчера провел телефонную конференцию. Чистая прибыль оказалась значительной, превзойдя консенсус-прогноз на 31% и нашу оценку на 47%. ROAE составил 29% (мы ждали 22%, рынок – около 25%). При этом основной доход не дотянул до прогнозов, но прибыль превзошла их благодаря низким отчислениям в резервы и высокому прочему доходу. Из-за перехода на МСФО 9 в прочий доход в том числе были включены некоторые доходы, которые раньше были процентными, а также средства, высвободившиеся после частичного роспуска резервов, созданных при покупке ККБ (сумма по этим двум статьям составила около 8 млрд тенге из 30 млрд тенге суммарного прочего дохода). ЧПМ, по нашим расчетам, снизилась на 30 б.п. за квартал до 4,7%, а по расчетам банка (на основе среднемесячных значений) – на 60 б.п. до 4,3%. Впрочем, после корректировки на реклассификацию части процентного дохода ККБ в прочий доход, которая была сделана после введения МСФО 9, и на разовые процентные расходы ККБ в 1 кв. (связаны с погашением «вечных» бондов ККБ) снижение маржи составило всего 10 б.п. квартал к кварталу – с 4,7% до 4,6%, согласно оценке самого банка. Расходы с поправкой на разовый эффект в 4 кв. сократились на 4% за квартал, соотношение Расходы/Доходы составило 29% против 33,5% в 4 кв. (или 27% с поправкой на разовые эффекты в 4 кв.).

( Читать дальше )

МТС. Ожидаем сохранения хорошей динамики в 1 кв. 2018 г.

- 22 мая 2018, 10:10

- |

Мы прогнозируем рост OIBDA на 3% год к году.

В среду, 23 мая, МТС (MBT US – ПОКУПАТЬ) опубликует финансовые результаты за 1 кв. 2018 г. по МСФО. С учетом достаточно хороших результатов, обнародованных недавно VEON (VEON US– ПОКУПАТЬ) и Tele2 Россия, мы ожидаем, что и отчетность МТС сохранит тенденцию последних кварталов, отразив по-прежнему довольно высокие по меркам отрасли темпы роста и приемлемый уровень рентабельности. В частности, мы ожидаем увеличения консолидированной выручки на 4% (здесь и далее – год к году) до 108,5 млрд руб. (1,9 млрд долл.), а OIBDA – на 3% до 43,1 млрд руб. (758 млн долл.), что предполагает рентабельность по OIBDA на уровне 39,7% (-0,3 п.п.). Чистая прибыль, по нашим прогнозам, составит 12,8 млрд руб. (225 млн долл.).

Рост выручки в России может составить 5%.

По нашим прогнозам, выручка от услуг мобильной связи МТС в России возрастет на 4,7% до 101,7 млрд руб. (1,3 млрд долл.), а продажи мобильных устройств – на 14% до 12,9 млрд руб. (228 млн долл.). Мы также прогнозируем рост выручки от услуг фиксированной связи на 2% до 15,5 млрд руб. (272 млн долл.). OIBDA компании в России может увеличиться на 3,8% до 41,0 млрд руб. (721 млн долл.). На Украине выручка МТС может возрасти на 9% до 3,1 млрд гривен (114 млн долл.), а OIBDA может составить 1,3 млрд гривен (49 млн долл.) при рентабельности 42,9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал