облигации

Почему Тинькофф Инвестиции не взлетит.

- 26 января 2017, 12:51

- |

С некоторых пор появилась потребность, которой раньше за собой не наблюдал, а именно высказывать и пытаться доносить свое мнение по интересующим меня вопросам.

А поскольку инвестирование что ни на есть в кругу интересующих меня вопросов, последнее время высказываюсь именно на эту тему.

Так вот, собственно, хочется поговорить про новый сервис Тинькофф Инвестиции, который стал доступен всем клиентам Тинькофф банка и который по сути представляет собой удобную и простую платформу для выбора акций и их последующей покупки через брокера БКС.

Начнем с того, что вообще я активный подписчик и можно даже сказать фанат Тинькова, ну или во всяком случае точно фанат Тинькофф банка, которым пользуюсь уже много лет и очень доволен. Но вот по части их сервиса для инвестиций такого же сказать не могу. Да и вообще хочется поругаться на весь отечественный контент по этой тематике, который я бы разделил условно на две части:

3% — действительно полезные, удобные и интересные ресурсы, блоги и т.п. (например тот же смарт-лаб, который первое время мне кстати тоже очень не нравился, но который теперь я полюбил. Но с ним ничего и не поделать — это де-факто главный блог о трейдинге). Ну а кроме смарт-лаба честно говоря, вот пальцев одной руки бы хватило, чтобы перечилить удобные ресурсы.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 23 )

Банк "Открытие" выпускает структурные облигации для физических лиц

- 25 января 2017, 12:27

- |

Банк «Открытие» 31 января 2017 года планирует разместить первый выпуск внебиржевых структурных облигаций для физических лиц, говорится в пресс-релизе банка.

Выпуск предназначен для реализации новой стратегии доверительного управления индивидуальным инвестиционным счетом «Потенциальная», разработанной инвестиционным блоком банка.

Ключевой особенностью данной стратегии является приобретение облигаций банка «Открытие» с ежегодной офертой, выпущенных с привязкой к курсу доллара по отношению к рублю. Ценные бумаги приобретаются на индивидуальные инвестиционные счета под управлением УК «Открытие», открываемые на срок от 3 лет.

Минимальная сумма инвестиций — 100 тысяч рублей. Срок обращения облигаций — 3 года с ежегодной офертой.

Доходность по стратегии будет складываться из двух составляющих — гарантированного дохода в виде инвестиционного налогового вычета в размере 13% от инвестируемой суммы и потенциального инвестиционного дохода от роста курса доллара США, размер которого может варьироваться от 12,9% годовых при курсе на дату погашения выше 62 рублей за 1 доллар США до 17,7% годовых, если на дату погашения доллар США будет стоить более 73 рублей.

bonds.finam.ru/news/item/bank-otkrytie-vypuskaet-strukturnye-obligacii-dlya-fizicheskix-lic/

Иностранцы продавали ОФЗ в ноябре прошлого года

- 24 января 2017, 11:08

- |

Несмотря на победу Дональда Трампа на выборах в США и ралли на российском фондовом рынке, иностранные инвесторы продавали российские ОФЗ в ноябре 2016 г.

По итогам месяца нерезиденты снизили свои вложения в российские долговые бумаги на 40 млрд. рублей. Это уже второй месяц подряд, когда доля иностранцев, владеющих ОФЗ, снижалась. На конец осени на них приходилось 25,6% всех выпущенных облигаций, что на 1,4 процентных пункта ниже, чем в сентябре 2016 г.

Распродажа российского госдолга, скорее всего, была вызвана общемировыми тенденциями. После неожиданных результатов на выборах в США инвесторы принялись избавляться от облигаций по всему миру, затронуло это и нашу страну.

За 11 месяцев 20016 г. нерезиденты приобрели бумаг на 337 млрд. рублей, для сравнения, за аналогичный период 2015 г. они купили всего на 187 млрд. рублей.

Согласно данным, публикуемым Минфином, спрос на ОФЗ упал в октябре, а его оживление пришлось на конец ноября. За весь месяц объем спроса составил 258,3 млрд. рублей против предложения в 99,6 млрд. В декабре спрос увеличился до 384 млрд. рублей, а предложение до 155 млрд.

( Читать дальше )

Здравствуйте! Скажите пожалуйста, по какому параметру в списке ОФЗ на Смартлабе, некоторые из них выделены синим цветом?

- 24 января 2017, 09:25

- |

Важнейшие экономические события недели

- 23 января 2017, 17:15

- |

Еженедельный анонс главных экономических событий от Insider.pro

Ключевым отчетом недели будeт предварительная оценка ВВП США в III квартале. Среди других важных отчетов – продажи нового жилья и на вторичном рынке недвижимости.

Понедельник, 23 января

07:30 Индекс промышленной активности Японии за ноябрь.

14:30 Выступление президента ЕЦБ Марио Драги.

Вторник, 24 января

11:30 Индекс деловой активности Германии за январь.

17:00 Статистика о продажах на вторичном рынке недвижимости, подготовленная Национальной ассоциацией риелторов (НАР).

В декабре прогнозируется падение продаж с учетом сезонных факторов до 5,54 млн с 5,61 млн месяцем ранее. Ключевым пунктом отчета станет изменение числа домов, выставленных на продажу по сравнению с аналогичным периодом прошлого года. Экономист Том Лоулер в декабре прогнозирует продажи в 5,55 млн с учетом сезонных факторов.

( Читать дальше )

Ставки и валюта: облигационный парадокс-?

- 23 января 2017, 06:13

- |

Подумалось вот, в связи с ФРС...

Ну, как известно, каждая собака знает, что ФРС планирует серию повышения ставок и каждый даже самый захудалый аналитик не преминул утверждать о том, что в связи с этим следует ожидать роста курса доллара. А ведь по сути-то должно быть всё наоборот: коль известно, что ставку будут поднимать, то облигации запланированно будут дешеветь, и значит, все будут их продавать по тренду, опуская тем самым курс валюты, т.е. доллара. Как пример — вспомните серию повышения ставок в период с 2004 до 2006, когда ставка ФРС поднималась с 2% до 5,5% (насколько помню) Однако, что было с долларом в этот период — он наоборот, демонстрировал беспрецедентное падение; так получается, что это было закономерно? Таким образом, ставка вверх — валюта вниз и наоборот? Парадокс?

На sl в разделе облигации РЖД-32 обл указано что дата оферты 14.7.16, смотрим http://www.rusbonds.ru/toolpogash.asp?tool=76480. Где правда?

- 21 января 2017, 18:11

- |

Облигация

- 20 января 2017, 22:16

- |

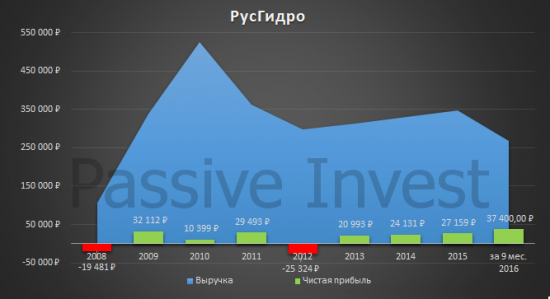

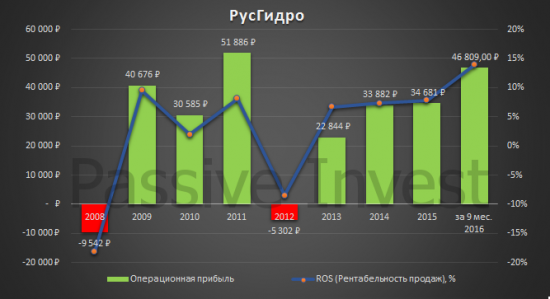

Фундаментальный анализ РусГидро

- 20 января 2017, 15:21

- |

Информация не является указанием к действию, это идеи и советы, которые не

несут ответственности за результаты применения их.

20.01.2017 РусГидро.

«РусГидро» входит в тройку крупнейших российских генерирующих компаний и является лидером в производстве энергии на базе возобновляемых источников, развивающей генерацию на основе энергии водных потоков, морских приливов, ветра и геотермальной энергии.

Все данные взяты из отчётов компании по МФСО в млн. руб.

Чистая прибыль компании увеличивается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал