облигации

3 причины следить за доходностью облигаций

- 27 мая 2016, 14:01

- |

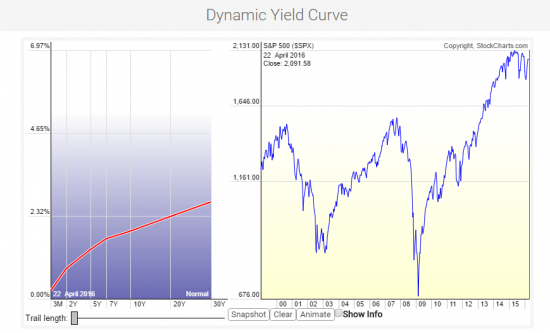

При вложении в облигации важно всегда понимать, что происходит с процентными ставками на рынке и как меняется кривая доходности. Эти факторы определяют доходность и влияют на цену. Но даже если вы не инвестируете в долговые бумаги, то все равно должны следить за доходностью казначейских облигаций США или трежерис. И вот, почему.

- комментировать

- ★2

- Комментарии ( 3 )

Sberbank CIB: ЦБ скорее снизит ставку в июле, чем в июне

- 26 мая 2016, 21:04

- |

10 июня, когда состоится очередное заседание ЦБ РФ, исполнится ровно год, с тех пор как регулятор принял решение снизить процентную ставку. Хотя в своих последних заявлениях ЦБ дал понять, что дальнейшее снижение ставки возможно, мы полагаем, что пока он оставит ее без изменений. Несмотря на то что текущая динамика цен на нефть внушает оптимизм, высокая вероятность того, что ФРС повысит ставку через пять дней после заседания ЦБ, может быть более значимым фактором. Мы считаем 29 июля более подходящей датой для снижения ставки ЦБ

Купонная выплата

- 26 мая 2016, 20:58

- |

Зарабатываем вместе ( еженедельный обзор)

- 26 мая 2016, 09:54

- |

Андрей Костин про размещение российских еврооблигаций

- 25 мая 2016, 23:31

- |

Спрос очень большой. Мы уже сегодня почувствовали это: у нас разрываются телефоны, — отметил Костин. — Звонят инвесторы – просят продать им эту бумагу, торговля уже началась, хотя официально она еще не выпущена (официальная дата размещения — 27 мая). Но сделка состоялась: выпуск на $1,75 млрд, ставка купона — 4,75% годовых.Вот его интервью:

премия по российским евробондам — на досанкционных минимумах

( Читать дальше )

Почему из-за Barclays спрос на росс.евробонды будет ниже?

- 25 мая 2016, 19:02

- |

Новосибирск сегодня размещает облигации

- 24 мая 2016, 09:44

- |

Заявки принимаются до завтра, до 17:00мск.

Объем 3 млрд руб

Доходность 10.07-11.14% годовых.

дюрация 4,5 года.

период купонных выплат — 4 раза в год.

Дата погашения выпуска – 28 мая 2026 года

Застряла в покупке рубля.

- 24 мая 2016, 07:34

- |

Ну вот. Очень быстро пролетел понедельник, скучный и во многом проходящий день. Из интересного размещение «еврооблигаций». Разместились хорошо, но главный вопрос «Кто покупатели?»

"Несмотря на потенциальный интерес инвесторов к суверенным евробондам решение вести расчеты только через НРД может существенно сократить базу инвесторов и может трактоваться как попытка изъять свободную ликвидность из банковской системы, нежели чем как привлечь новый иностранный капитал", — прокомментировали аналитики ING. Минфин соберет валютную ликвидность на внутреннем рынке, отдаст ее центробанку, тот напечатает взамен около 200 миллиардов рублей — долларовой ликвидности станет меньше, это может нести определенные риски для рубля, считают эксперты из Райффайзенбанка. Сбербанк и ВТБ, в частности, говорили, что у них наблюдается избыток валютной ликвидности и лоббировали выпуск Минфином валютных облигаций на локальном рынке. Источник: Forexpf.Ru

( Читать дальше )

Как инвестировать в облигации?

- 23 мая 2016, 19:29

- |

Типы пассивных стратегий

Индексация и улучшенная индексация

Данные стратегии завязанны на индексе. Индексы представляют собой укрупнённые индикаторы, отражающие состояние и основные тенденции рынка облигаций. Привязка данных стратегий к индексу обусловлена тем, что пассивные инвесторы придерживаются позиции, согласно которой, в силу эффективности рынка «переигрывать» индекс невозможно на постоянной основе. Так же индексные портфели широко диверсифицированы.

Однако чаще всего такие действия едва ли можно считать рациональными, потому что: часто входит большое количество облигаций, многие выпуски не оказывают влияния на портфель, многие облигации неликвидны.

На практике данные проблемы позволяют обойти техники стратификационной выборочной индексации и факторной репликации. Идея данных методов – использовать значительно меньшее число бумаг так, чтобы факторы риска портфеля копировали факторы риска индекса.

Выборочная индексация

( Читать дальше )

Топ российский фонд по облигациям говорит что пора продавать ОФЗ

- 23 мая 2016, 10:07

- |

мы продавали последний месяц российские ОФЗ и сократили их до 17% портфеля — минимума за 4 года. Деньги мы перекладываем в казначейские облигации США и еврооблигации российских компаний. Доходность облигаций упала так сильно, что отражает ожидание снижения ставок центробанком на 200 б.п. Мне кажется, потенциал роста котировок ОФЗ и рублевых корпоративных облигаций исчерпан, если ЦБ не начнет снижение ставок. Боюсь, что ЦБ упустит момент благоприятной рыночной конъюнктуры и, как показывает практика, на фоне негативной конъюнктуры не идет на снижение

российские ОФЗ принесли +14% с начала года.

по сути выход из ОФЗ и перекладка в казначейки и евробонды — это ставка на то, что ралли по рублю закончилось

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал